一般我们知道,CIS应用方向的大头是移动设备——主要是指手机,在所有门类的CIS应用中,手机大约占到了CIS整个市场的七成份额。

手机过去一年的颓势相当显著,那么基本可以推测CIS的市场现状必然是不乐观的。通常我们说,要了解某个领域的发展情况,观察该市场内主要玩家的业绩表现即可。

我们来看该领域内两个重要玩家的市场情况,索尼和Omnivision。

从韦尔半导体过去一个财年的半年报来看,这家公司图像传感器解决方案营收72.98亿元(占到公司总营收的66%左右)。这个营收水平同期降幅达到20.97%。此前韦尔半导体在2022年年度业绩预减公告中说,其2022年全年扣非后归母净利润跌幅会达到约97%,也就是说其Q3、Q4的业绩表现相当不尽人意。

待年报正式发布时,可以格外关注一下其图像传感器业务的动向。去年12月份豪威内部邮件说当前“市场状况非常严峻”,“2023年成本减少20%”——今年豪威内部停止招聘、高层降薪、严格控制支出。可见市场的确是不乐观的。

再来看一下CIS市场老大索尼的情况。索尼FY22 Q3(截至2022年12月31日的前3个月)季报显示,其I&SS(Imaging & Sensing Solutions)业务FY22前9个月的销售额10534亿日元,运营收益(Operating Income)1805亿日元。这两个值同比增长了28.3%和24.6%。看样子这是形势一片大好啊。

不过在最新的Forecast中,索尼下调了这个业务的年度营收预期。预期FY22财年该业务销售额14200亿日元,运营收益2200亿日元。索尼在季报中提到,移动产品的图像传感器销售额将低于预期;不过因为制造成本的降低,运营收益会与此前预期基本持平。

索尼可能是现阶段唯一赢家

Counterpoint Research在前不久的报告中提到,就手机CIS门类来看,索尼应该是诸多CIS厂商里唯一实现了营收年度增长的企业。索尼这部分业务的主要营收来源就是苹果——Counterpoint说,索尼的移动CIS营收,苹果预计占到了一半。基于苹果是当前消费电子市场为数不多业绩逆势上扬的企业,且未来预期可能也并不乐观,索尼新一年的CIS业绩可能还有待观望。

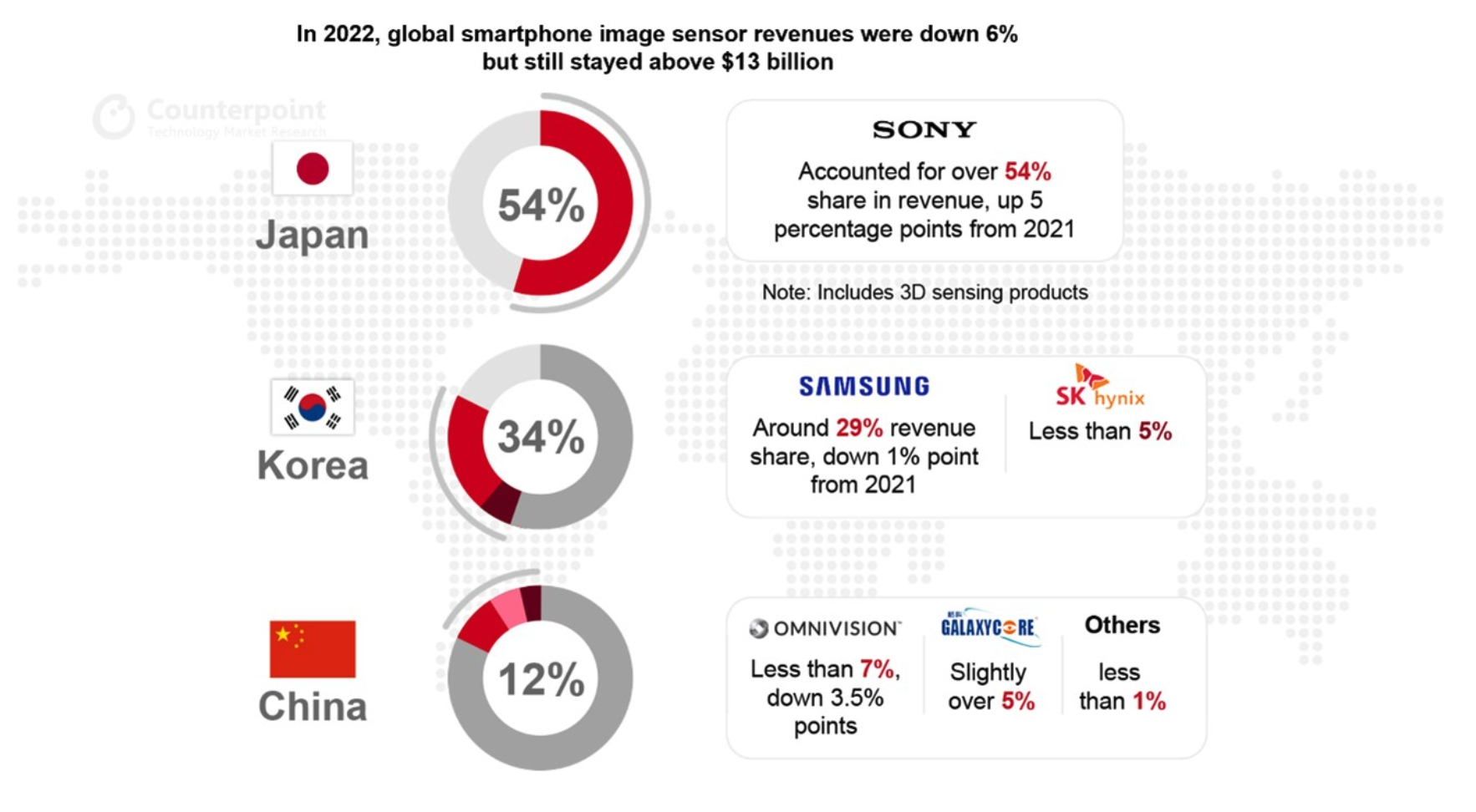

来源:Counterpoint Smartphone Camera Tracker

另一方面,这家分析机构给出当前智能手机CIS市场份额的数据显示,索尼的市场份额2022年达到了54%(基于营收),相比2021年增长了5%。那么也就意味着其他市场参与者要让出部分份额,故三星市场份额下滑1%,Omnivision则滑坡了3.5%。则当前不同企业表现出的市场业绩就更好理解了。

索尼大方向上主要是依靠吞噬更多的市场,达成了业绩的增长。而行业整体是处在下行区间的,也就更加恶化了其他市场参与者的市场表现。据说,Omnivision、格科微、SK海力士受到市场的影响更为巨大。预期他们都将承受年度两位数的营收下滑。Omnivision的情况我们也都已经看到了。

手机CIS市场问题较大

其实在去年9月份,Counterpoint就给出了2022年上半年手机CIS的市场情况。Counterpoint的数据显示,上半年智能手机CIS出货量24亿颗,同比下降14%。当时Counterpoint还认为,2022下半年手机CIS应该会有增长,致全年的总出货量下跌10%左右;但实际在最新的报告中,Counterpoint又将降幅调整为15%上下(mid-teens),可见下半年的情况也并没有多好。

虽说智能手机出货量是在下滑的,不过手机摄像头发展的趋势,令CIS市场存在一些变量。比如说此前诸多分析机构都认为,单个手机的摄像头数量逐渐增加,为CIS创造了业务机会;再有就是旗舰机开始倾向于采用更大尺寸的CIS,换句话说更大的die会有对应的价格上涨......这些应该都是CIS厂商营收增长的机会。

但Counterpoint的分析师说,2022年第二季度,单个智能手机的摄像头数量从2021同期的4.1个跌到了3.9个。虽然就个体来看,四舍五入好像都还是四摄,但实际上大部分手机厂商去年就开始放弃深度摄像头的采用——也就是用于辅助判断景深范围的那颗摄像头。因为背景虚化一方面可以借助主摄和其他摄像头来实现,另一方面软件也能做这件事。这里面尤以三星Galaxy A系列手机不再用深度摄像头为代表。预计2023年,单手机的摄像头平均数量还会下降。

国内的手机厂商普遍开始把更多注意力放到主摄的成像能力加强上,而不像前些年那样在摄像头数量上做文章。毕竟现如今的智能手机市场本来就趋于冷静了。目前CIS市场正处在收缩下行,和库存调整阶段。尤其一些<800万像素的CIS处在高位库存。另外手机市场还有个不利因素:原本华为是CIS市场的重要客户,而且华为在多摄推广上也相当不遗余力,但这个玩家正因外部因素影响致进一步的市场空缺。

所以即便不看出货量,在手机CIS营收数字方面,仍然有大约6%的同比下降。

营收下滑比出货量下滑幅度要低,还是因为更高像素、更大尺寸图像传感器的采用。比如苹果去年下半年发布的iPhone 14 Pro系列开始采用4800万像素摄像头,同时超广角摄像头的CIS尺寸也变得更大了。Counterpoint预计,索尼因此在下半年新增了至少3亿美元的销售额。

因为更大的die size,更小的像素尺寸、更先进的制造工艺,也就意味着更高的成本和售价。去年全年,我们也写过不少相关与手机CIS技术进步的文章。不管是三星把单像素尺寸做到0.7μm以下,还是2亿像素数量;或者索尼和Omnivision去年都在力推3层堆叠的CIS产品:最上层感光层的部分电路移到第二层,达成更强的感光能力、提升信噪比;三层结构未来还会进一步推广,自然也就达成了每摄像头更多的die size用量。Yole Intelligence甚至认为,die size增长乃是CIS市场发展新的驱动力。

另外还有个因素:CIS制造的主要工艺囊括从90nm到40nm,这些工艺此前遭遇供货瓶颈,经历了一轮涨价。ASP仍然维持在高位,所以CIS年度销售额的下跌是显著小于出货量的下跌的。这些因素的杂糅,也让整体CIS市场的销售额滑坡,显著低于像存储器之类的门类。

整体市场的机会

其实就技术发展趋势来看,市场价值仍然有着较大的成长潜力。只不过当前正处在大环境的下行期,应该说更像是常规的下行。因为就技术层面来看,CIS仍有不少热点、特性对新应用非常适配。比如说对于AR/VR来说,摄像头CIS需要用到全局快门,同时还需要ToF传感器,甚至是基于事件的视觉传感器。

另外手机市场上,摄像头变得重要的热点因素并不在于拍出多好的照片,而在于短视频热度持续不减——手机摄像头是短视频创作最重要的工具。这些都是未来的增量市场。

除此之外,现阶段比较典型的、呈现出增长态势的应用当然是汽车。汽车电子化,对于自动驾驶、智能座舱等具体应用的推动,自然对成像摄像头产生了大量需求。不管是ADAS/AD,还是座舱内对于司机与乘客的状态监控。这些也都是行业的共识了。

来源:Yole Intelligence

Yole Intelligence的数据为,2022年CIS行业整体会有同比0.7%的下滑,市场价值212亿美元。实际上从Yole Intelligence的数据来看,2021年应该是有记录以来CIS市场价值最高的一年,达到了213亿美元。当时的驱动因素包括全球大部分国家地区改变了对于COVID-19的应对态度,故智能手机销量略有起色,笔记本PC、平板设备市场表现依然不错。而且疫情期间的短视频创作拉动了更高质量的视频硬件需求;笔电与平板承载在家办公、学习的作用,摄像头需求过去两年也骤然冲高。

当时全行业的绝大部分市场参与者和分析机构都认为,2022年会延续这样的增长态势。市场错判造成了目前的CIS库存高位,Omnivision是市场错判大环境下的典型一份子。

对于新一年的预测,Yole Intelligence似乎暂未给出确切的结论,只说当前的“预测非常困难”。“我们认为,CIS的未来仍然是光明的,但经济和地缘政治环境存在一些比较大的问题。”言下之意,应该是该市场短期内的发展仍有待观察;但长期看好。

而Counterpoint对于CIS市场的大头,移动CIS的看法是会“很快回到增长轨道,因为摄像头系统仍是智能手机升级的核心,在分辨率、传感器尺寸、甚至是AI能力融合方面都有提升”。

长期看好应该是行业的整体共识。Research Nester去年末发布的报告认为,2018-2031年的CIS市场年复合增长率大约在6.23%左右,预期2031年的市场规模在395.4亿美元,安防也是重要驱动力——虽然从报告预览来看,内容相当大路货,而且好像基数与同类报告差别都比较大,但大方向应该不会有错。

由于去年的形势错判致库存居高,今年大部分市场参与者的预期应当都会更为谨慎。索尼的2022财年是延续到2023自然年一季度的,其预期下调应当表明了今年CIS市场开局并不怎么样。

索尼在Q3季报中提到,他们认为FY2023下半年(截至2024年3月31日之前的6个月),也就是从今年Q3开始,智能手机市场会恢复。与此同时,因为市场趋向于更大尺寸、高画质的移动CIS,索尼从中获益颇多。所以索尼会持续在产能方面做中长期的投资,以进一步增加市场份额。与此同时FY2022的汽车CIS销售额达成了倍增,2023这方面的趋势仍将持续。

ROHM开发出搭载VCSEL的高速高精度接近传感器“RPR-0730”

ROHM开发出搭载VCSEL的高速高精度接近传感器“RPR-0730” 思特威推出“暗光之王”超星光级全高清智能安防应用图像传感器

思特威推出“暗光之王”超星光级全高清智能安防应用图像传感器 欧洲自动驾驶暗流涌动,传感器与车规级芯片即将爆发

欧洲自动驾驶暗流涌动,传感器与车规级芯片即将爆发 3.57亿收购!鹏鼎控股入局传感器

3.57亿收购!鹏鼎控股入局传感器

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论