丘钛微此次发行不低于 32,084.3112 万股,不低于发行后总股本的 10%;公司与主承销商可行使超额配售选择权,超额配售选择权不得超过本次发行规模的 15%;本次发行不涉及公司股东公开发售股份。

9月14日讯,昆山丘钛微电子科技股份有限公司(以下简称“丘钛微”)近期递交了创业板上市招股书(注册稿)。根据披露,该公司此次发行不低于 32,084.3112 万股(不含采用超额配售选择权发行的股票数量),每股面值为1元。

作为此次上市的主体,丘钛微系香港联交所主板上市公司丘钛科技(集团)有限公司(以下简称“丘钛科技”)的重要子公司。此前,丘钛科技决定分拆摄像头模组业务并申请上市,是想借助资本市场优化资源配置手段,让该公司进一步实现业务聚焦、提升专业化经营水平。

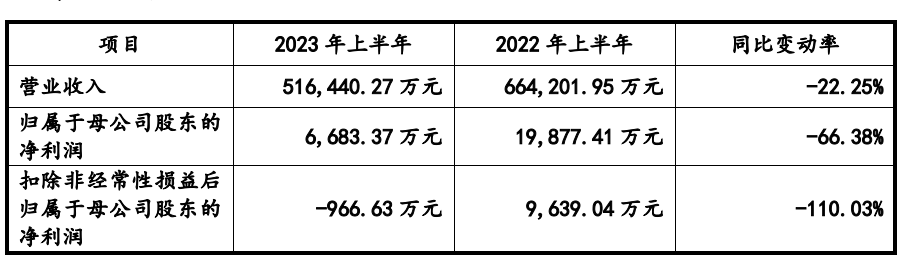

据了解,在高端摄像头模组方面,丘钛微产品包括光学防抖(OIS)摄像头模组、 3DSensing 摄像头模组、车载摄像头模组、无人机摄像头模组、智能家居摄像头模组等创新型摄像头模组。今年上半年,丘钛微实现营业收入 51.64亿元,较2022 年同期下滑22.25%。

业务分拆和重组方案

丘钛科技业务分拆

2014 年,丘钛科技在香港联交所主板上市(股票代码为HK.01478),上市时主要从事摄像头模组业务,是中国第三大智能手机摄像头模组企业;2016 年,丘钛科技开始量产销售指纹识别模组产品;2020 年,丘钛科技已发展成为全球第三大智能手机摄像头模组企业,在指纹识别模组领域也取得了较为领先的行业地位。

根据披露,丘钛科技分拆摄像头模组业务并在深圳证券交易所创业板上市主要原因在于:

(1)丘钛科技旗下的摄像头模组与指纹识别模组两大业务板块,在多方面均存在显著差异,且在运营上均有独立的生产、采购、销售以及研发人员支持,两块业务相互独立;

(2)通过拆分摄像头模组与指纹识别模组业务,可以使两大板块业务更加聚焦,能提升各板块竞争实力;

(3)做大做强摄像头模组业务一直是丘钛科技重要的发展战略。近年来,随着新兴应用的不断涌现,摄像头模组行业发展前景愈发广阔,丘钛科技希望紧抓机遇,进一步提升摄像头模组业务规模、巩固行业龙头地位;

(4)直接在中国本土募集资金并投入新项目,可拓宽融资渠道,提升资金实力;

(5)摄像头模组产品主要应用于华为、OPPO、vivo、小米等中国主流手机品牌,本土投资者更熟悉发行人的情况,在国内上市能够更加准确的反映其投资价值。

分拆上市审议、批准程序

2020 年12 月15 日,丘钛科技就本次分拆上市事项召开董事会,董事会决议通过此次分拆上市事项。

2020 年12 月15 日,丘钛科技发布公告,建议分拆其间接全资附属公司昆山丘钛有限至中国深圳证券交易所或上海证券交易所独立上市。同日,丘钛科技就分拆上市事宜向香港联交所递交申请。

2021 年4 月23 日,香港联交所同意丘钛科技分拆丘钛微于中国一家证券交易所上市,并豁免丘钛科技向其股东提供一项有关保证现有股东获得丘钛微股份的权利。

2022 年4、5 月,丘钛科技向香港联交所更新2021 年保留业务(丘钛科技的未分拆业务)财务数据,确认保留业务(丘钛科技的未分拆业务)2021 年财务数据满足香港联交所分拆上市要求。KPMG(毕马威)已对该等数据执行商定程序,香港联交所无异议。

2022 年12 月,丘钛科技根据其最新市值情况,召开了股东特别大会,有关议案已于股东特别大会上获得多数股东批准通过,相关程序已履行完毕。

资产重组方案

丘钛科技决定以丘钛微作为上市主体,对摄像头模组和指纹识别模组业务进行重组。

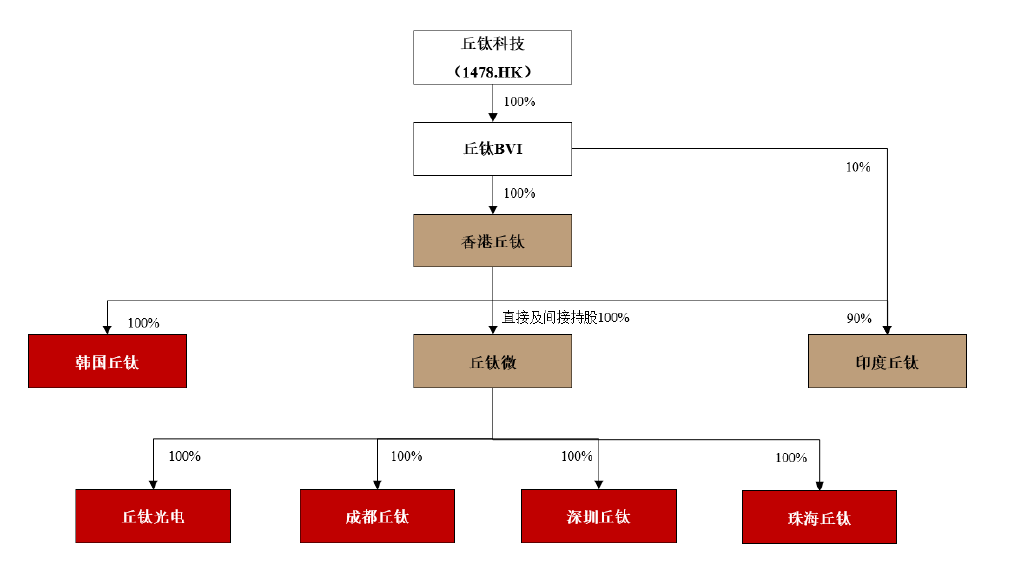

资产重组前,丘钛科技从事摄像头模组业务的主体为丘钛微、丘钛光电、深圳丘钛、珠海丘钛、成都丘钛、韩国丘钛、印度丘钛以及香港丘钛,上述主体控制结构如下:

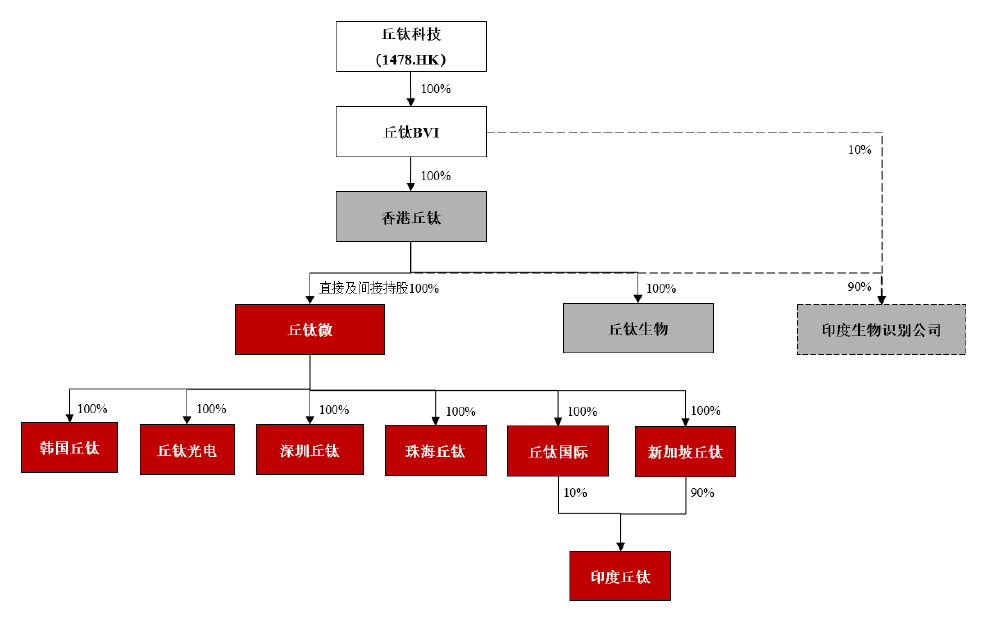

重组完成后,摄像头模组业务已完整纳入发行人主体丘钛微。从股权结构来看,丘钛科技通过直接及间接持有丘钛微100%的股份,而丘钛微则对韩国丘钛、丘钛光电、深圳丘钛、珠海丘钛、丘钛国际、新加坡丘钛直接持有100%的股份,并通过丘钛国际、新加坡丘钛间接持有印度丘钛100%的股份。(注:截至2021 年6 月11 日,成都丘钛已注销)

重组完成后,上述主体主营业务和功能定位

拟上市主体营收状况

作为此次上市主体,丘钛微今年上半年营业收入为 51.64亿元,较2022 年同期下滑22.25%;归属于母公司股东的净利润约为 6,683.37 万元,较上年同期下滑66.38%;扣除非经常性损益后归属于母公司股东的净利润约为-966.63 万元,同比相比下滑 110.03%。

丘钛微表示,2023 年上半年公司扣非后归属于母公司股东的净利润同比下滑,主要原因为:

全球手机市场需求疲软,智能手机摄像头模组市场竞争加剧等影响;

需求下降造成产能利用率下降,导致单位产品制造成本上升;

上游芯片产能紧张,尤其关键原材料 CMOS 图像传感器芯片价格传导尚未到位、采购成本未下降;

美元大幅升值导致原材料采购成本上升;

单位用工成本上升;

IoT 和车载摄像头模组产品仍处于市场开拓阶段,尚未盈利。

2023 年上半年分季度业绩情况

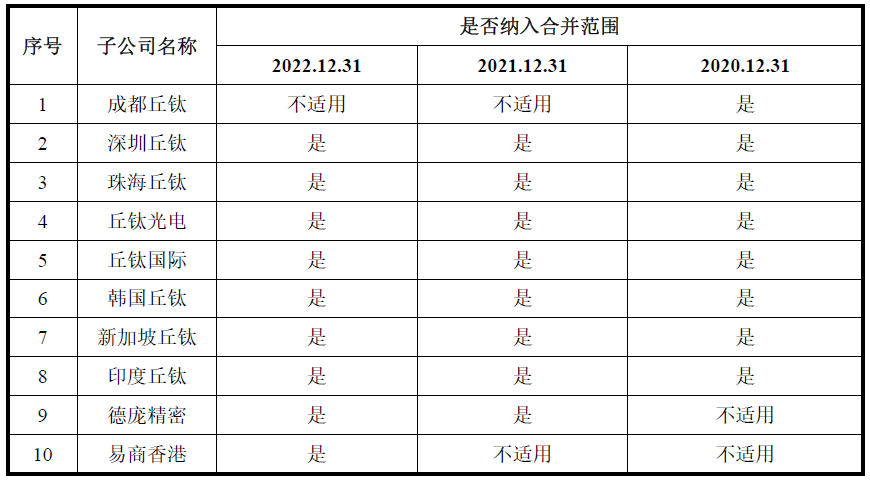

报告期各期末,公司合并财务报表范围内子公司

根据预测,丘钛微2023 年度营业收入为 109.68亿元,较 2022 年度下滑 15%;归属于母公司股 东的净利润为 2.14亿元,较2022年度下降 0.92%;扣除非经常性损益后归属于母公司股东的净利润为 6,116.19 万元,较 2022 年度增长 2.46%。

主要产品和客户群体

据悉,丘钛微主要从事摄像头模组的设计、研发、制造和销售,是全球前三大智 能手机摄像头模组企业。基于在摄像头模组产业十五年积累的专业技术,使得该公司成为中国少数最先于摄像头模组制造中采用板上芯片封装(COB)、薄膜覆晶封装 (COF)技术、板上塑封(MOB)及芯片塑封(MOC)技术并且能够批量生产 及销售二百万至两亿像素超薄摄像头、双/多摄像头模组的企业之一,也是中国本土率先量产 3D 结构光模组和首家量产微云台摄像头模组的厂商。

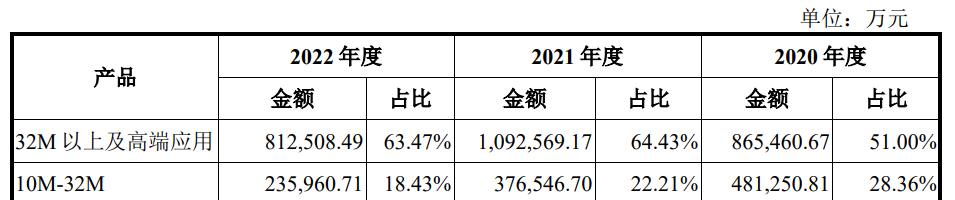

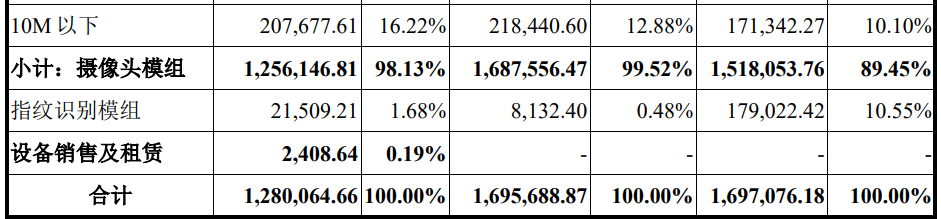

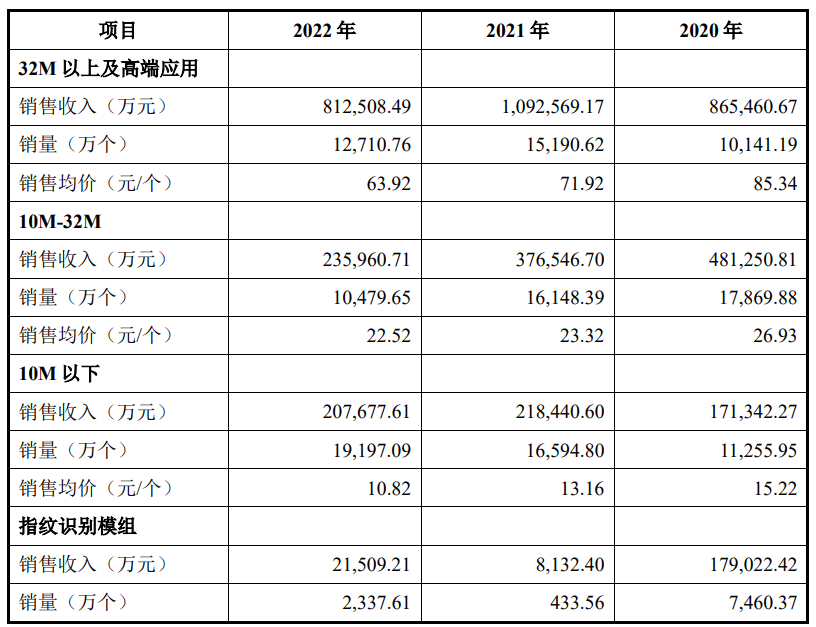

按照产品规格,丘钛微摄像头模组主要包括 32M 以上及高端应用、10M-32M、10M 以下产品。按照不同下游应用领域,其摄像头模组主要分为智能手机摄像头模组、车载摄像头模组以及 IoT 摄像头模组。

资料来自丘钛微招股书

目前,丘钛微产品得到了多家主流智能手机、IoT 及汽车企业的认可。比如该公司与全球主要手机厂商,包括华为、小米、OPPO、vivo、 三星、联想、荣耀、比亚迪、华勤等,均保持密切的合作关系,是全球智能手机摄像头模组产品的主要供应商。

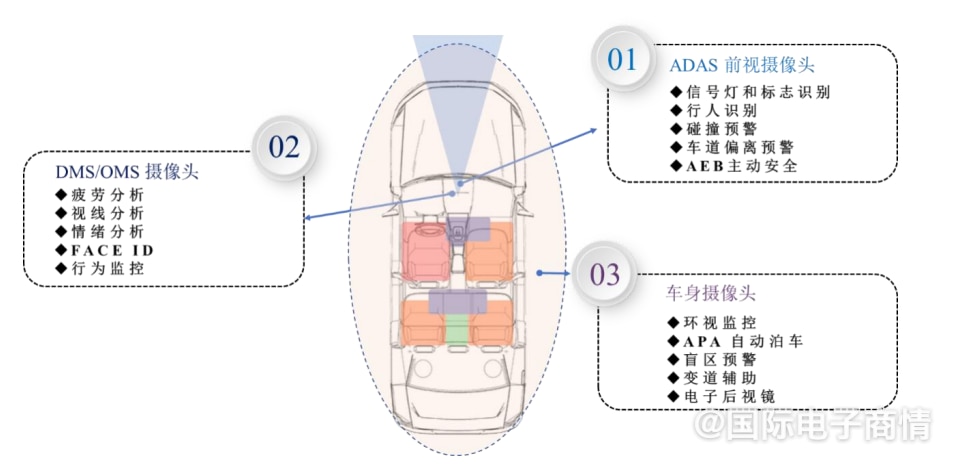

在车载摄像头领域,该公司车载摄像头模组产品也已在上汽通用五菱、吉利汽车、小鹏汽车、上汽乘用车、岚图汽车、福田 戴姆勒等品牌的车型中交付使用。

车载摄像头模组(图片来自招股书)

该公司亦通过了比亚迪、德国大陆汽车、 蔚来、北汽新能源、东风商用车等多家汽车企业合格供应商资格认证,并陆续获得这些车企多个合作项目,将逐步进入量产交付。在 IoT 领域,该公司已实现为大疆、科沃斯、石头科技、小天才等 IoT 细分行业的龙头企业批量供货, 也开始为字节跳动、HTC、黑鲨等 VR 行业龙头企业供应摄像头模组。

此外,在2021 年上半年,丘钛微通过香港丘钛及全资子公司丘钛国际进行境外销售,截至招股书签署日,除三星、伟创力外, 其余境外客户均已完成切换。

市场地位和主要竞争厂商

随着近年来中国成为全球最大的消费电子市场,而摄像头模组作为手机等消费电子的主要传感器,也迎来了快速发展期。正是乘着这波浪潮, 丘钛微发展成为中国本土领先的摄像头模组厂商之一。

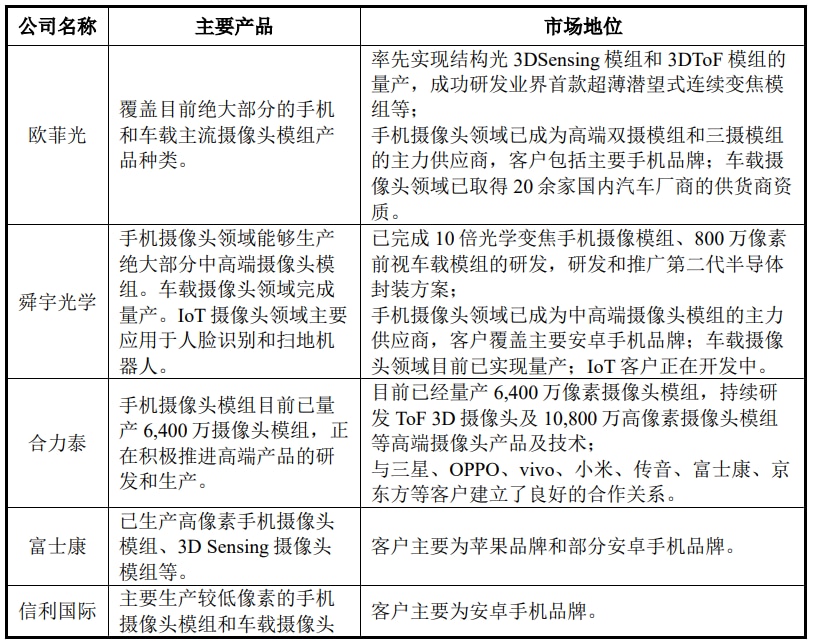

在行业内,丘钛微的主要竞争对手有欧菲光、舜宇光学、合力泰、富士康、信利国际、LG Innotek、同兴达、联创电 子、立景创新。根据公告披露,2021年及2022年,丘钛微摄像头模组相关产品营收分别为168.76亿元、125.61亿元,连续两年位列市场第二,超过欧菲光,仅次于舜宇光学。

同类企业主要产品及市场地位情况

主要产品销售情况

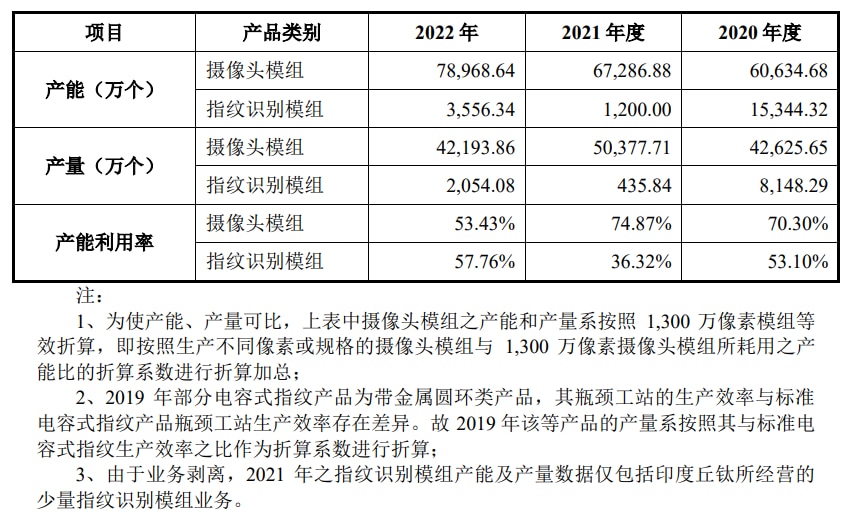

根据披露,2020至2022年,丘钛微摄像头模组产能分别为6.0635亿个、6.7287亿个、7.8969亿个,产量为4.2626亿个、5.0378亿个、4.2194亿个,产能利用率对应为70.3%、74.87% 53.43%。

公司主要产品的产能、产量及产能利用率

与2021年相比,2022年丘钛微摄像头模组产能利用率下降高达21.44%。这也反映出,去年以智能手机等为代表的消费电子产品需求走弱,极大影响了该公司主力产品的出货。

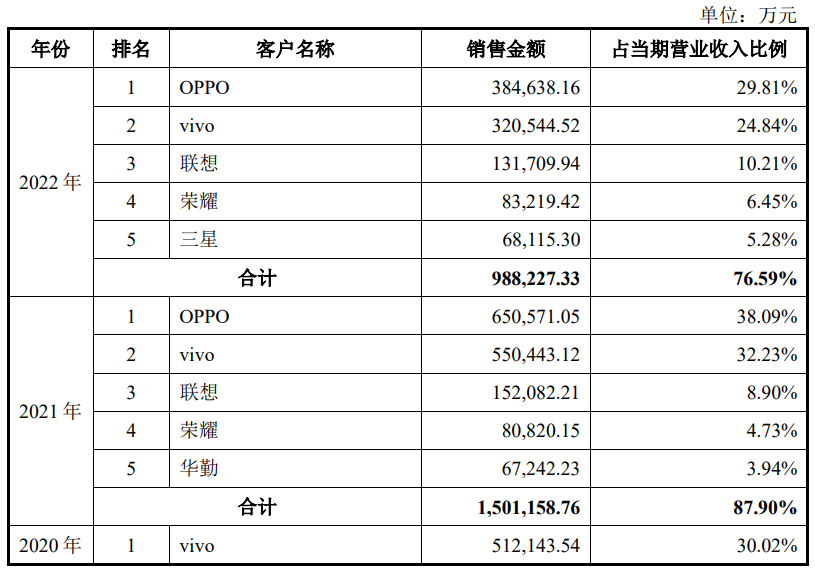

资料显示,丘钛微主要客户包括vivo、华为、OPPO、小米、联想、华勤等业内领先的手机或智能设备制造商。比如2022年,OPPO、vivo、联想、荣耀、三星这5家厂商的销售金额,共占据其年度营收的76.59%。

最终前五大客户销售情况

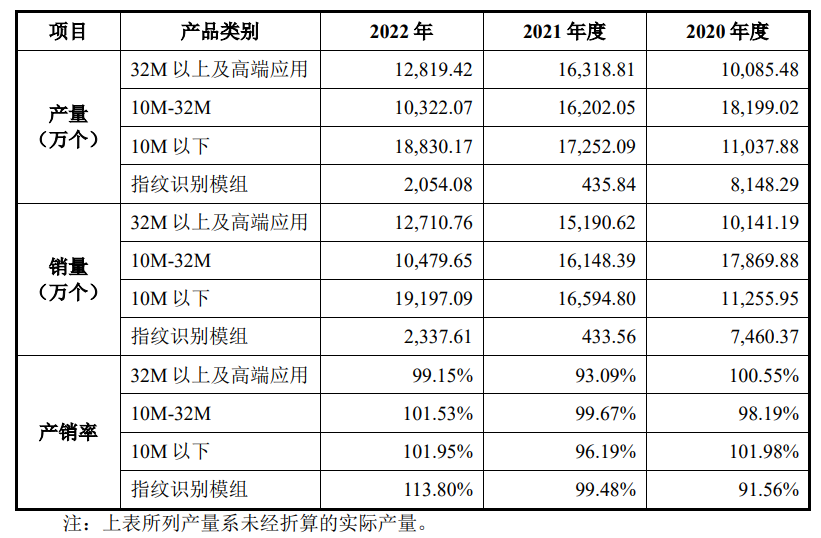

单以2022年不同类别摄像头模组产品为例,32M以上高端应用产品产销率为99.15%,10M-32M产品产销率为101.53%,10M以下产品产销率为101.95%。

主要产品的产量、销量及产销率情况

另外,从其摄像头模组售价来看,单品价格在持续走低。比如2020至2022年,32M以上高端应用产品单个销售均价为85.34元、71.92元、63.92元;10M-32M产品单个销售均价为26.93元、23.32元、22.52元;10M以下产品单个销售均价为15.22元、13.16元、10.82元。

主要产品销售收入及单价情况

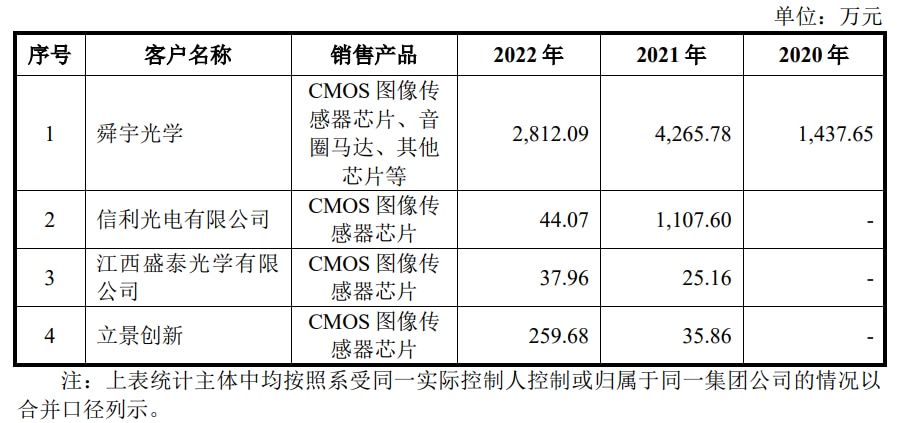

向竞争对象供货

尽管舜宇光学、信利光电有限公司、江西盛泰光学有限公司及立景创新均为丘钛微同业企业,但是后者存在向前者厂商提供产品。公告指出,丘钛微向这些友商销售,主要系这些厂商原材料临时供应不足向丘钛微申请小批量调货,而丘钛微会将未完全耗用的原材料销售予这些厂商。 此类客户与竞争对手重叠的情形属行业惯例。

客户与竞争对手重叠的情形

客户与供应商重叠、客户与竞争对手重叠

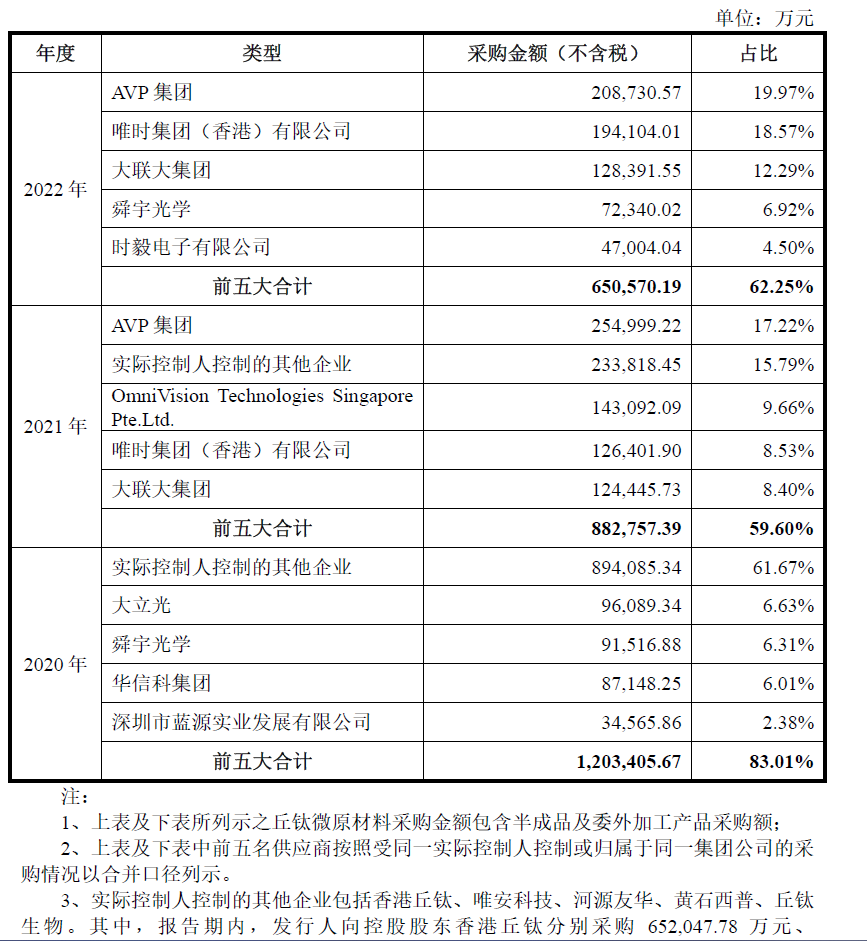

摄像头模组的主要原材料为光学镜头、CMOS 图像传感器芯片、音圈马达, 以及红外滤光片、基座、被动组件、基板、软板等其他辅助原材料。资料显示,丘钛微主要供应商包括 AVP 集团、唯时集团、大联大集团、舜宇光学、时毅电子有限公司、华信科集团、深圳市蓝源实业发展有限公司、大立光、瑞声集团等。

丘钛微部分海外采购系通过控股股东香港丘钛完成,故按照直接与最终供应商采购原材料的情况分别列示如下:

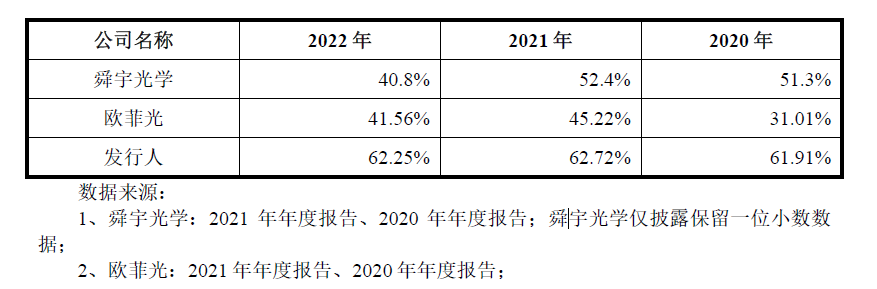

根据披露,2022年,丘钛微最终前五大供应商分别是AVP集团、唯时集团(香港)、大联大集团、舜宇光学、时毅电子,合计采购金额(不含税)占比62.25%;2021年五大供应商为AVP集团、OmniVision(Singapore、唯时集团(香港)、大联大集团、舜宇光学,合计采购金额(同上)占比62.72%;2020年,五大供应商则为AVP集团、唯时集团(香港)、OmniVision(Singapore)、大立光、舜宇光学,合计采购金额(不含税)占比61.91%。

最终前五大供应商采购情况

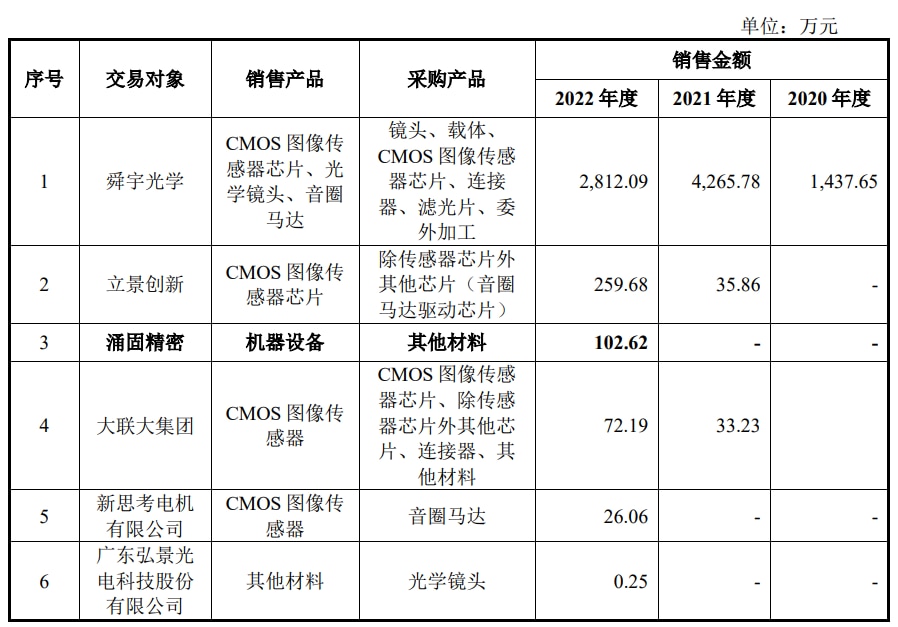

客户与供应商重合的情形

①供应商存在部分向丘钛微采购

公告显示,舜宇光学、立景创新、涌固精密、大联大集团、新思考电机有限公司、广 东弘景光电科技股份有限公司主要系丘钛微供应商。这些公司向丘钛微采购的产品主要系辅耗材以及丘钛微在生产过程中未完全耗用的 CMOS 图像传感器、 载体及滤光片等。

此外,友商舜宇光学向丘钛微采购 CMOS 图像传感器芯片、光学镜头及音圈马达,系由于在部分期间,其自身原材料短期内暂 无法满足生产需要,向丘钛微采购,该等情形属行业惯例。同样作为同类企业,丘钛微与立景创新在销售及采购方面均仅有少量交易。丘钛微向其销售除传感器芯片外其他芯片,采购 CMOS 图像传感器芯片的原因主要系丘钛微或立景创新自身原材料短期内暂无法满足生产需要,进行临时调货,该等情形属行业惯例。

②客户存在部分向丘钛微销售

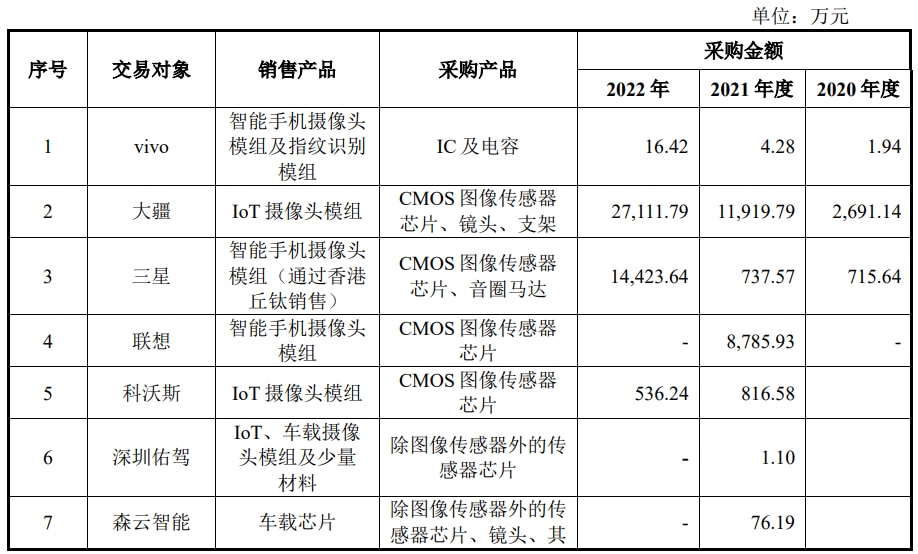

资料显示,丘钛微主要客户包括vivo、大疆、三星、联想、科沃斯、深圳佑驾、森云智能、小天才科技。这些公司向丘钛微销售产品,主要系丘钛微自身原材料短期内暂无法满足生产需要,向其临时采购,这类情形属行业惯例。

其中,丘钛微向深圳市大疆百旺科技有限公司采购的产品则主要系丘钛微生产该公司所订购产品的原材料。2021 年、2022 年丘钛微向该公司销售的IoT 用摄像头模组产品销售额大幅增长,因此采购这类原材料的金额亦大幅提升。2022 年,丘钛微向天津三星和三星电机采购CMOS 图像传感器芯片、音圈马达,向越南三星销售摄像头模组,主要系三星为领先的电子元器件厂商,拥有行业领先的CMOS 图像传感器芯片、音圈马达供应能力。

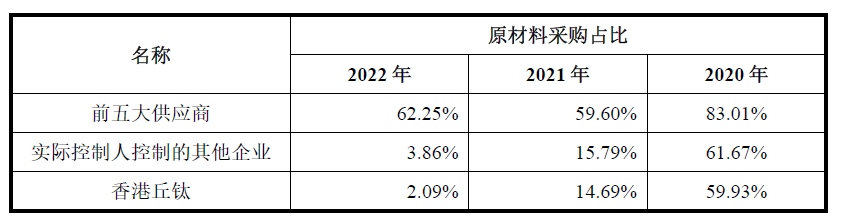

供应商集中度较高的情况

据悉,丘钛微供应商集中度较高的主要原因系该公司在报告期内通过香港丘钛进行境外采购。从最终供应商的角度,2020 年、2021 年及2022 年,丘钛微对最终前五大供应商的原材料采购占比,分别为61.91%、62.72%及62.25%,其中,对第一大最终供应商的原材料采购占比分别为18.17%、19.52%及19.97%。对此,该公司称,不存在供应商集中度高的情形。

同类企业供应商集中度对比

对比同行企业,如舜宇光学、欧菲光,丘钛微最终前五大供应商的采购集中度较高。

丘钛微对比的同类企业的采购结构与其产品结构直接相关,其中,欧菲光主要销售的产品为摄像头模组、触控模组、光学镜头等;舜宇光学则为摄像头模组、光学镜头、显微镜及智能检测设备等。除摄像头模组相关原材料外,这些同类企业的主要原材料亦包括触控模组芯片、光学透镜、光学玻璃等。

丘钛微称,同类企业原材料类型的差异导致供应商及其整体集中度均有所不同。报告期内,丘钛微最终供应商集中度情况与同类公司基本可比,符合行业经营特点。

印度生物识别公司设立尚未存风险

印度丘钛主要从事摄像头模组及指纹识别模组的制造业务,主要为OPPO、vivo 等在印度设立工厂的智能手机企业供应产品。

2020 年10 月15 日, 印度开始实行新版《统合外商直接投资政策(Consolidated FDI Policy)》,政策规定与印度接壤国家的投资者在印度投资企业或转让股权均需要按照“政府路径”实行,即投资和股权转让事项需要得到印度政府的事先审核。

受印度当地政治环境的影响,印度丘钛股权转让以及印度生物识别公司设立事项在印度政府方面的批准时间较长。为整合印度摄像头模组业务、解决同业竞争问题,出于过渡期安排考虑,公司决定先通过委托经营方式实现对印度丘钛的控制。印度丘钛股权转让、印度生物识别公司设立事项一经印度政府批准并完成转让及设立工作,香港丘钛、丘钛BVI 与新加坡丘钛、丘钛国际将立刻完成印度丘钛股权的交割,并转让印度丘钛指纹识别模组业务。

印度丘钛股权转让申请及印度生物识别公司的设立申请于2022 年8 月1 日通过印度政府电子与信息技术部的审批,截至招股书签署日,印度丘钛已完成股权转让的工商变更登记;印度生物识别公司设立,属于新公司设立事项,需要的文件公证认证、递交、登记等流程性手续相对较多,预计将于2023年年底前完成设立。

印度生物识别公司设立完成后,印度丘钛方可将印度指纹识别模组业务相关资产转让给印度丘钛生物识别公司。

2020 年12 月30 日,发行人丘钛微通过委托经营管理的方式实现对印度丘钛的实际控制,丘钛科技印度摄像头模组业务已完整纳入发行人主体。

ROHM开发出搭载VCSEL的高速高精度接近传感器“RPR-0730”

ROHM开发出搭载VCSEL的高速高精度接近传感器“RPR-0730” 思特威推出“暗光之王”超星光级全高清智能安防应用图像传感器

思特威推出“暗光之王”超星光级全高清智能安防应用图像传感器 欧洲自动驾驶暗流涌动,传感器与车规级芯片即将爆发

欧洲自动驾驶暗流涌动,传感器与车规级芯片即将爆发 3.57亿收购!鹏鼎控股入局传感器

3.57亿收购!鹏鼎控股入局传感器

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论