据报道,高通公司在周二提高了对恩智浦半导体的收购报价,并与威胁阻止这笔交易的投资者达成协议,引发了恶意收购者博通公司的尖锐回应。

高通将恩智浦的收购报价提高至每股127.50美元,较此前每股110美元的报价高出16%,总额达到440亿美元。作为交换,高通与九大恩智浦股东达成了有约束力的协议,支持这笔交易。这九大股东持有逾28%的恩智浦股份,包括维权投资者Elliott Management。

这是目前为止,高通为抵挡博通的1210亿美元恶意收购所作出的具挑衅性的举措。新协议将施压博通让其决定是否坚守竞购要约中的条款——高通不得提高收购恩智浦的报价。它可能会加强高通的防御能力,因为它能够让股东们更好地评估高通的独立价值,而不必非得与博通达成出售交易。

高通股价在周二下跌1.3%至63.99美元,大幅低于博通在2月5日新提出的每股82美元的现金加股票收购要约。投资者认为,高通对恩智浦最新报价提高了该公司击退博通恶意收购的几率。

博通在周二表示,正在评估选项以回应高通的新举动,认为修订后的报价远远超出了高通不断重申的“充分和公平”的报价,把高通股东的价值转移给了恩智浦股东。

“博通相信,报价的提升显示出了高通董事会忽视了它的信托责任——为高通股东创造价值,”博通在高通提高报价后的一份声明中称。

高通董事汤姆·霍尔顿(Tom Horton)在接受采访时辩称,修订后的报价反映了高通股东的价值,与高通和博通的收购战结果无关。

“我们认为,我们的股东想在恩智浦交易上获得更大确定性,”霍尔顿称,“不管我们是否与博通达成交易,高通会变得强大得多,会创造更多利润。”

受此消息推动,恩智浦股价上涨6%至125.56美元。过去近7个月,恩智浦的股价一直高于高通的最初报价,反映出投资者预料到高通会提高报价。

目前,在全球监管部门中,只有中国商务部尚未批准高通收购恩智浦的交易。

国内FPC软板龙头,宣布FPC四层板免费打样

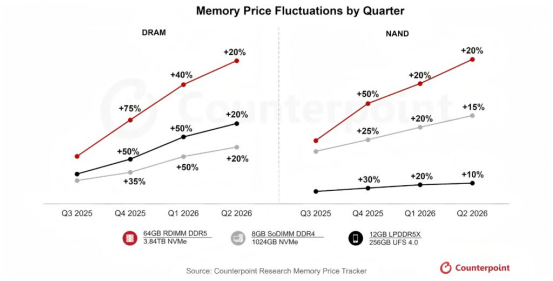

国内FPC软板龙头,宣布FPC四层板免费打样 存储暴涨50%背景下,树莓派2026年前温和调价的差异化生存策略!

存储暴涨50%背景下,树莓派2026年前温和调价的差异化生存策略! 存储价格暴涨50%席卷2026年前,树莓派官方以温和调价示好用户!

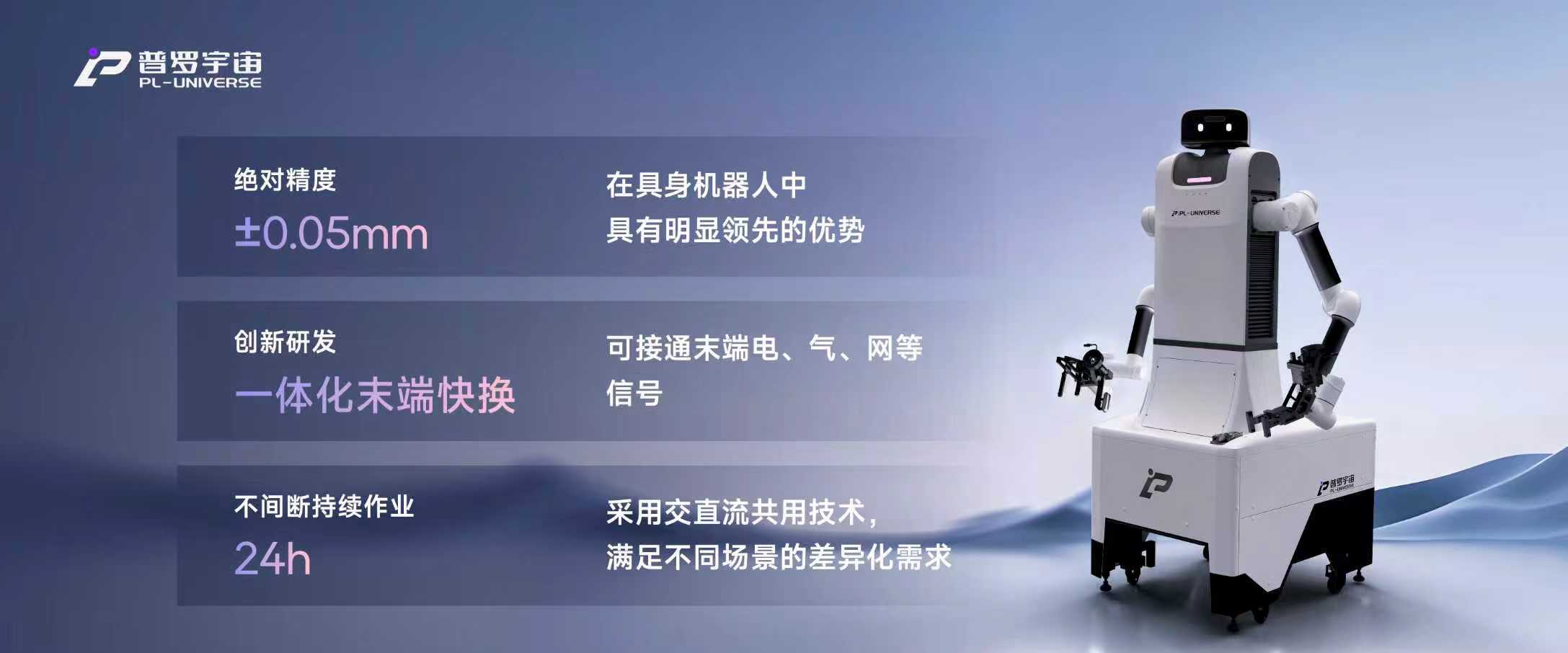

存储价格暴涨50%席卷2026年前,树莓派官方以温和调价示好用户! 黄仁勋中国行,见了一位机器人领域的女性创业者

黄仁勋中国行,见了一位机器人领域的女性创业者

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论