Trend Force记忆体储存研究(DRA MeXchange)指出,NANDF lash市场经历2018年全年供过于求,2019年在笔记本电脑、智能手机、服务器等主要需求表现难见起色下,预计产能过剩难解,因而使得供应商进一步降低资本支出以放缓扩产进程,避免单位成长过多导致过剩状况加剧。

根据DRAM eXchange调查指出,2018年因供过于求难以遏制,韩国供应商带头降低资本支出,NAND Flash总体资本支出下调近10%,但仍无法翻转供需失衡情形,2019年转为美国厂商减少资本支出,使得NAND Flash整体资本支出较2018年持续下滑约2%,总支出规模约为220亿美元。

受到供应商调整扩产计划影响,尽管各供应商已于2018年第四季起量产92/96层3DNAND,但直至2019年底将仅占约32%单位产出,而64/72层的产出占比仍有逾50%,供应商放缓制程的推进,造成2019年NANDFlash单位成长将仅约38%,相比2018年逾45%水准明显下降。

观察各供应商产能调整,DRAM eXchange指出,三星持续减产2DNAND产能,加上92层制程消耗更多的厂房空间,2019年运转产能将较2018年底下调,单位产出成长率降至约35%,由于三星全球市占率约3成,三星位元产出成长率的放缓对全球产出成长影响较大;SK海力士、东芝/威腾分别有M15以及Fab6的新厂扩建,但同样受到减产计划或转产旧制程的影响,产出年成长率有机会低于原先预期,SK海力士和东芝/威腾原先单位产出成长率预估值分别约为50%与40%水准,但DRAMeXchange预期会各自下修到50%以下,以及约35%的水位,以反映今年市场需求的急冻;美光的新加坡新厂则要等到2020年才正式量产,因此全年产能几乎维持不变;英特尔则除了填满大连厂产能,并无宣布其他扩产规划,美光与英特尔阵营2019年整体单位产出成长接近40%水准,相较2018年45%以上的成长幅度明显收敛。

从2019年NAND Flash价格走势来看,DRAM eXchange指出,由于原厂在各产品线的合约价报价跌幅,皆明显高于原先的预期,显示原厂正面临庞大的库存压力。

因此,NAND Flash2019年第一季市场均价季度跌幅度可能从原先估计的10%,一举提高至20%水准,第二季报价可能将续跌将近15%,下半年虽有旺季需求帮助,跌幅可望略微收敛,但各季价格跌幅仍将维持在10%左右水准,端看原厂们是否能再进一步降低自身产出水位。

综上所述,DRAM eXchange认为,今年旺季若仍无足够需求动能支撑,NAND Flash市场均价跌幅则可能扩大至50%水准,近乎腰斩。

国内FPC软板龙头,宣布FPC四层板免费打样

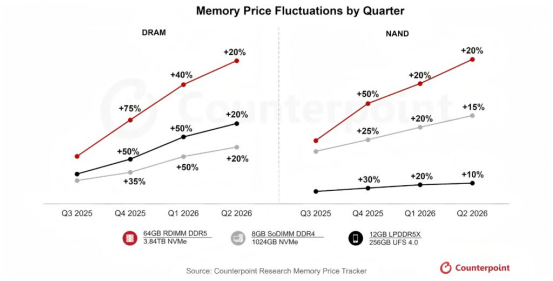

国内FPC软板龙头,宣布FPC四层板免费打样 存储暴涨50%背景下,树莓派2026年前温和调价的差异化生存策略!

存储暴涨50%背景下,树莓派2026年前温和调价的差异化生存策略! 存储价格暴涨50%席卷2026年前,树莓派官方以温和调价示好用户!

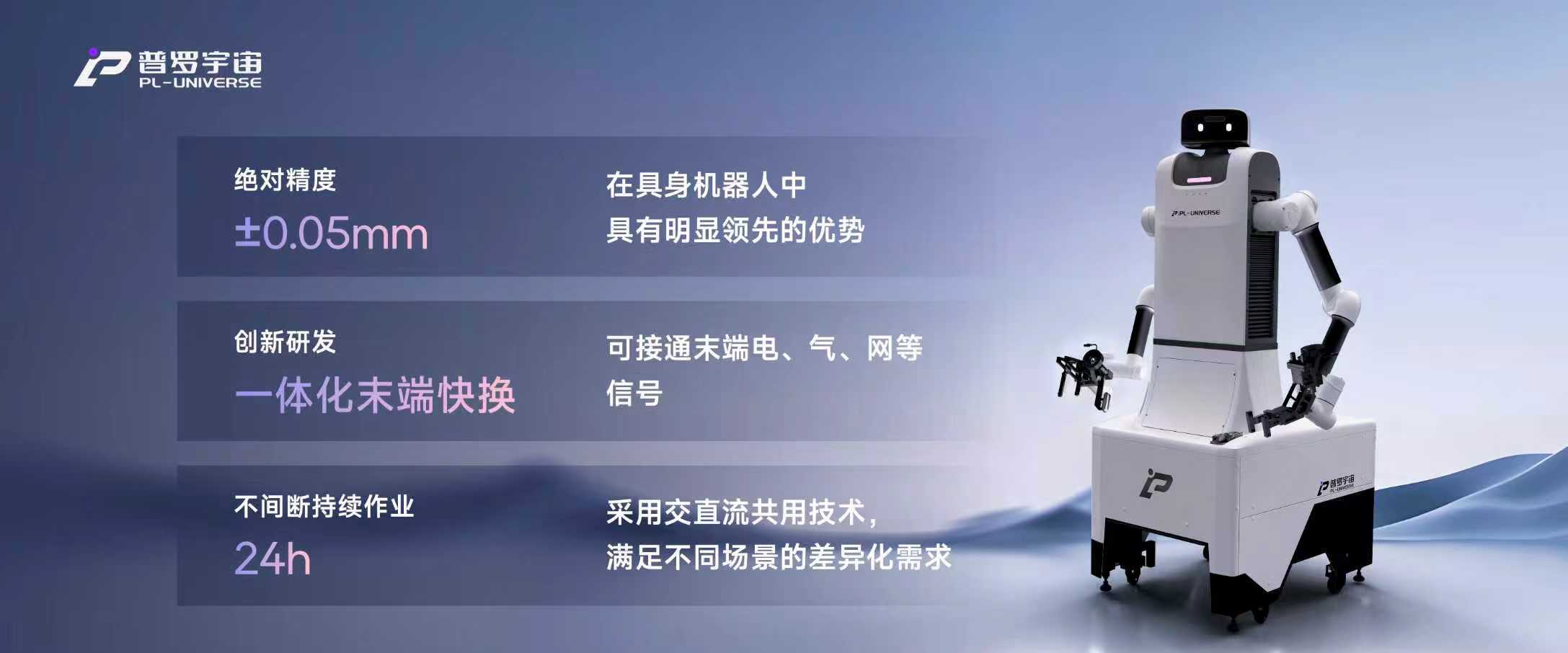

存储价格暴涨50%席卷2026年前,树莓派官方以温和调价示好用户! 黄仁勋中国行,见了一位机器人领域的女性创业者

黄仁勋中国行,见了一位机器人领域的女性创业者

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论