分享

SEMI报告指出2019年全球半导体制造设备销售总额为598亿美元,虽年减7%,但中国台湾稳坐去年全球半导体新设备的最大市场,销售额年增达68%、高达171.2亿美元。SEMI进一步指出,2019年全球晶圆处理设备销售额下降6%,其他前段设备销售额则出现9%的增长。组装、封装以及测试设备的销售表现也不如预期,分别下降了27%和11%。

(数据资料来源:SEMI及SEAJ)

在半导体制造设备销售发生变化的背后,都反应了哪些市场信号?

中国台湾半导体设备年增长68%

根据SEMI报告显示,去年当中,中国台湾半导体设备销售额年增达68%。是哪些企业在支撑着这种惊人的增长率?

提到台湾半导体产业就不得不想到它强大的代工产业。台积电是其中的龙头企业,占据着晶圆代工的榜首。2019年9月,台积电就曾发布公告称,公司向应用材料等公司订购价值新台币56.68亿元(约合人民币13亿元)设备。台积电未披露订购机器设备具体名称。但根据市场中所透露的消息来看,其交易对象包括应用材料,ASML以及LamResearch等。尤其是单机售价超过一亿美元的EUV光刻机,更是中国台湾半导体设备支出创新高的重要因素。

但根据台积电2019年全年的资本支出来看(140亿美元到150亿美元之间,这其中还包括一些非半导体设备的支出),台积电显然不能凭一己之力,擎起中国台湾半导体设备达到171.2亿美元。

作为台湾代工产业的另一个巨头,全球最大砷化镓晶圆代工服务公司稳懋半导体也在去年迎来了其营收历史高点。受惠于去年智能手机市场状况的改变及客户的强劲需求,稳懋2019年的折旧约较2018年增加了一成,资本支出也达到了60亿元。公司表示,这笔资金主要均投入在采购设备以及扩充产能,借此纾缓旺季时,产能供不应求的缺口。

除此以外,去年,封测大厂日月光也在机器设备上进行了大量的投入,据相关统计数据显示,其在机器设备上资本支出达到了15.75亿美元。其中,封装业务上的投资为7.98亿美元,测试业务为6.89亿美元,其余则用于电子代工服务业务以及互连材料业务等。

中国台湾作为全球领 先的晶圆代工厂台积电的所在地,也是全球OSAT龙头日月光集团的总部。在当前往新制造工艺和和新封装技术备受关注的当下,这个数据可以反映出了他们对先进技术的追逐。换个角度看,这也是他们能够多年来稳坐这两个领域冠军的原因。

国内半导体形势火热,带动设备增长3%

关于中国大 陆的半导体设备销售。根据SEMI官方的数据,2018年,中国大 陆的半导体设销售额达到了128亿美元,同比增长56%,约占全球半导体设备市场的21%,是当年仅次于韩国的全球第二大半导体设备需求市场。按照他们在2018年六月的预测,2019年,中国半导体设备市场价将再次增长57%。到了2018年年底,SEMI调整了他们的预测,他们认为中国大 陆半导体设备市场在2019年将会成长46.6%,而这将帮助中国大 陆成为全球最大的半导体设备市场。

从SEMI的报告中可以看到,他们认为国内的的晶圆厂设备增长,主要是来自国内在大型半导体制造项目方面的投入。

但到了2019年年中,SEMI表示,由于智能手机和数据中心的半导体需求低迷,导致了一些厂商降低了对设备的投资。这也让他们修正了之前的预测。他们表示,在2019年,全球的半导体设备销售额会较2018年下跌18%。

来到中国大 陆方面,除了外商对市场的不看好,还有一部分就是国内新增晶圆厂的进展。

根据芯思想研究院所公布的2019年中国63座晶圆制造厂最新情况跟踪数据显示,在这63个项目当中,其中6个项目已经停摆。其余的57个项目中(包括硅基项目和化合物项目),有13个处于投产阶段,有18个处于产能爬坡阶段,还有18个处于在建阶段,此外的还处于规划阶段。在这些项目当中,并不是所有项目都处在了进行半导体设备支出的阶段。因此,有一部分项目并未在半导体制造设备销售上做出贡献。

再者,由于去年闪存价格的大跌,也一定程度影响了三星、SK海力士和英特尔这些厂的投资规划(这些企业都在中国大 陆建立了生产工厂)。

另外,由于2018年,中国大 陆方面已经在半导体制造设备上进行了超过130亿美元的投入,由于基数比较大,因此,在年增长率上这个数字并不如中国台湾那样夺目。但从2019年中国大 陆在半导体制造设备上的整体投入上看(134亿美元),中国大 陆半导体制造业务仍具有较大的活力。

但在这种信号的背后,我们也应该清醒地认识到,中国大 陆晶圆厂在先进工艺上还处于追赶的阶段,在先进的逻辑工艺上面也存在着客户缺失的问题,这也导致中国大 陆晶圆厂在计划进行产能扩展,尤其是在对高价的EUV购买上,屡受掣肘,这也是国内在半导体设备上表现欠佳的又一个原因。

由此我们可以看到,晶圆厂,尤其是先进工艺对于整个半导体供应链的影响力。这也是我国必须,也义不容辞发展本土先进工艺的一个原因。

北美晶圆制造设备销售额大增,靠谁?

在SEMI的报告中,除了中国大 陆、中国台湾等地区出现了半导体制造设备销售额增长的情况,北美地区也出现了增长的态势,并较2018年有了40%较大幅度的增长。

在北美地区当中,尤属美国在半导体制造领域表现得强劲。根据半导体行业观察此前的报道显示,近半数美国半导体公司的制造基地都位于美国(这些企业大多属于IDM模式),其中有19个州是主要半导体制造工厂或“晶圆厂”的所在地,据SIA统计,这19个州中有34个企业建有70个工厂,企业主要包括博通、microchip、英特尔、安森美、Qorvo、ADI、Maxim、美光、X-FAB、TowerJazz、TI、MACOM、Skywater等。而其中英特尔应该会是他们的一大动力来源。

相关资料显示,英特尔的14nm产能从2018年Q3季度开始 就出现了供不应求的情况,为此,英特尔也为14nm产能的提高,做出了多项措施。根据相关报道显示,在2019年的前三个季度,英特尔就花费了115亿美元资本支出来购买新生产设备。但这些设备不仅仅用于只英特尔美国的半导体制造工厂,还包括位于其他地区的工厂。

同时,第三代半导体器件需求量的前景也被业界很多企业所看好,因此,在这方面上,也或许有相关企业在针对这个方面在设备上有所投资。新兴领域或许也是驱动北美这些IDM企业对半导体制造设备需求上涨的因素之一。

但其实我们看到,美国的半导体设备市场与排在前面的中国大 陆、中国台湾和韩国相比,还是有一定差距,这与他们这些年的发展模式有关。

韩国存储投资扩产大减?

除了上述地区出现了增长以外,还有一些地区的半导体制造设备销售也出现了负增长。这其中就包括了韩国。

韩国在存储产品上的实力毋庸置疑。但因为去年存储市场受到了周期性变化的影响,使得这个市场出现了下滑。根据闪存市场之前的报道显示,据韩国海关总署(KCS)数据显示,截止至去年2月,用于制造半导体设备和电子集成电路的机器和设备的进口额仅为9.3亿美元,与去年同期相比下滑70.63%。三星电子和SK海力士等半导体芯片制造商的采购放缓是半导体设备进口下降的主要原因。业内观察人士表示,“三星电子和SK海力士在半导体设备制造商的新设备投资中占90%。2019年,由于存储器库存积累,他们将不得不放缓购买设备。”

根据相关报道显示,SK海力士在其第二季度财报会议中曾表示,公司计划在2019下半年将位于首尔以东的利川M10工厂的部分DRAM工厂生产线转换为CMOS图像感测器(CIS)生产线,就是将DRAM产量降至明年。对于最近NAND价格稳定,SK海力士2019年晶圆投入将减少15%以上,而之前计划是将其减少10%。此外,三星也有规划将2条DRAM产线转产。三星目前有1条CIS芯片产线,正在规划将2条DRAM生产线转为生产CIS芯片。

另一方面,也许是因为三星和台积电在7nm工艺实现的不同选择,导致了三星在推出7nm上的时间节点上慢了一步,其早期的产品表现不尽如行业预期。这或许也是在过去两年中,韩国和中国台湾在半导体设备市场出现冰火两重天情况的一个重要诱因——三星在第一代7nm就导入了EUV工艺,这也是让他们2017年半导体设备投资较之2016年暴增133%的原因;同期,中国台湾的设备投资则减少了6%。

三星和台积电之间在先进制程上的布局竞争,也深刻地影响了其所处地区半导体设备销售的变化。我们看到,在韩国遭遇存储产业遇冷之后,同时,其代工业务也还处于成长阶段,在这两种因素的影响下,导致了他们在2018和2019都是负增长。而反观中国台湾,他们在2018年负增长12%之后,在2019迎来了反弹。

欧州日本半导体制造的衰落

同样,出现半导体制造设备销售额下跌的,还有欧洲和日本地区,根据SEMI的报告显示,这两个地区的跌幅分别为46%和34%。而从近些年来,欧洲和日本的半导体制造产业发展的情况中看,这种结果并不令人惊讶。

ICinsights曾有报告指出,自2009年以来全球已关闭或改建的晶圆厂有100座,其中日本关闭了36座,这比任何其他国家/地区都多。日本半导体企业也主要是以IDM模式进行运营。伴随着存储市场的迁移,日本仍然坚守着原始的IDM模式,没有完成向无晶圆厂或轻晶圆厂模式的转变,这也使得他们需要在市场受到挤压的情况下,面临着成本的压力。而这种压力也压垮了不少日本晶圆厂。

据《日经亚洲评论》报道,2019年松下电器宣布将其亏损的半导体业务出售给中国台湾的新唐科技。报道指出,松下还将分拆与以色列Tower半导体合资的TowerJazz松下半导体(jazzPanasonicSemiconductor)旗下的三家日本芯片制造工厂。

而谈及欧洲半导体产业的时候,我们也不难发现,这片土地培养出来了许多半导体巨头,包括英飞凌、意法半导体以及NXP等。或许也是受到了成本的压力,这些公司也开始走向轻晶圆厂模式,在这种情况下,在过去的十年当中,这些企业也多多少少地出售了他们旗下的晶圆厂。

但在如今贸易形势的影响下,欧洲半导体企业也开始重视在他们自己的地盘中新建半导体生产线。据路透社报道,欧洲半导体产业正请求欧盟提供更多的援助。该产业正寻求在试探性复苏的基础上取得进一步的发展,拥抱人工智能等技术,并克服威胁全球供应链的贸易战带来的不利影响。

根据路透社的报道显示,欧盟数字事务专员玛丽亚⋅加布里尔(MariyaGabriel)曾提交了一份20页的报告,要求在欧盟未来7年的预算期内,将2014年启动的一项研发项目的投资规模增加一倍,至100亿欧元(约合117亿美元)。2019年,德国的英飞凌公司宣布将在奥地利的菲拉赫建造一座耗资16亿欧元的工厂,这将是英飞凌第二家能够在300毫米芯片上制造芯片的工厂。如果这项援助得到批准,或许,欧洲半导体企业将会凭借其在IDM模式中积累的技术,也能在制造业上迎来新的发展。

结语

从半导体制造设备的销售情况上看,Logic、Foundry以及Memory已经成为了半导体产业中十分重要的三个领域。而从销售总额的分布上看,轻晶圆厂模式似乎已经成为了半导体制造的主流模式,代工厂在半导体产业中地位越来越高。在这种趋势下,半导体制造的相关设备也流向了代工产业比较发达或者正在发展地区,包括了中国台湾和中国大 陆。

同时,我们也看到,在贸易环境不确定的条件下,有一些IDM企业也开始有意识地开始发展自己的半导体制造产线。这或许也将成为半导体设备企业的另一个业绩成长空间。

SEMI报告指出2019年全球半导体制造设备销售总额为598亿美元,虽年减7%,但中国台湾稳坐去年全球半导体新设备的最大市场,销售额年增达68%、高达171.2亿美元。SEMI进一步指出,2019年全球晶圆处理设备销售额下降6%,其他前段设备销售额则出现9%的增长。组装、封装以及测试设备的销售表现也不如预期,分别下降了27%和11%。

(数据资料来源:SEMI及SEAJ)

在半导体制造设备销售发生变化的背后,都反应了哪些市场信号?

中国台湾半导体设备年增长68%

根据SEMI报告显示,去年当中,中国台湾半导体设备销售额年增达68%。是哪些企业在支撑着这种惊人的增长率?

提到台湾半导体产业就不得不想到它强大的代工产业。台积电是其中的龙头企业,占据着晶圆代工的榜首。2019年9月,台积电就曾发布公告称,公司向应用材料等公司订购价值新台币56.68亿元(约合人民币13亿元)设备。台积电未披露订购机器设备具体名称。但根据市场中所透露的消息来看,其交易对象包括应用材料,ASML以及LamResearch等。尤其是单机售价超过一亿美元的EUV光刻机,更是中国台湾半导体设备支出创新高的重要因素。

但根据台积电2019年全年的资本支出来看(140亿美元到150亿美元之间,这其中还包括一些非半导体设备的支出),台积电显然不能凭一己之力,擎起中国台湾半导体设备达到171.2亿美元。

作为台湾代工产业的另一个巨头,全球最大砷化镓晶圆代工服务公司稳懋半导体也在去年迎来了其营收历史高点。受惠于去年智能手机市场状况的改变及客户的强劲需求,稳懋2019年的折旧约较2018年增加了一成,资本支出也达到了60亿元。公司表示,这笔资金主要均投入在采购设备以及扩充产能,借此纾缓旺季时,产能供不应求的缺口。

除此以外,去年,封测大厂日月光也在机器设备上进行了大量的投入,据相关统计数据显示,其在机器设备上资本支出达到了15.75亿美元。其中,封装业务上的投资为7.98亿美元,测试业务为6.89亿美元,其余则用于电子代工服务业务以及互连材料业务等。

中国台湾作为全球领 先的晶圆代工厂台积电的所在地,也是全球OSAT龙头日月光集团的总部。在当前往新制造工艺和和新封装技术备受关注的当下,这个数据可以反映出了他们对先进技术的追逐。换个角度看,这也是他们能够多年来稳坐这两个领域冠军的原因。

国内半导体形势火热,带动设备增长3%

关于中国大 陆的半导体设备销售。根据SEMI官方的数据,2018年,中国大 陆的半导体设销售额达到了128亿美元,同比增长56%,约占全球半导体设备市场的21%,是当年仅次于韩国的全球第二大半导体设备需求市场。按照他们在2018年六月的预测,2019年,中国半导体设备市场价将再次增长57%。到了2018年年底,SEMI调整了他们的预测,他们认为中国大 陆半导体设备市场在2019年将会成长46.6%,而这将帮助中国大 陆成为全球最大的半导体设备市场。

从SEMI的报告中可以看到,他们认为国内的的晶圆厂设备增长,主要是来自国内在大型半导体制造项目方面的投入。

但到了2019年年中,SEMI表示,由于智能手机和数据中心的半导体需求低迷,导致了一些厂商降低了对设备的投资。这也让他们修正了之前的预测。他们表示,在2019年,全球的半导体设备销售额会较2018年下跌18%。

来到中国大 陆方面,除了外商对市场的不看好,还有一部分就是国内新增晶圆厂的进展。

根据芯思想研究院所公布的2019年中国63座晶圆制造厂最新情况跟踪数据显示,在这63个项目当中,其中6个项目已经停摆。其余的57个项目中(包括硅基项目和化合物项目),有13个处于投产阶段,有18个处于产能爬坡阶段,还有18个处于在建阶段,此外的还处于规划阶段。在这些项目当中,并不是所有项目都处在了进行半导体设备支出的阶段。因此,有一部分项目并未在半导体制造设备销售上做出贡献。

再者,由于去年闪存价格的大跌,也一定程度影响了三星、SK海力士和英特尔这些厂的投资规划(这些企业都在中国大 陆建立了生产工厂)。

另外,由于2018年,中国大 陆方面已经在半导体制造设备上进行了超过130亿美元的投入,由于基数比较大,因此,在年增长率上这个数字并不如中国台湾那样夺目。但从2019年中国大 陆在半导体制造设备上的整体投入上看(134亿美元),中国大 陆半导体制造业务仍具有较大的活力。

但在这种信号的背后,我们也应该清醒地认识到,中国大 陆晶圆厂在先进工艺上还处于追赶的阶段,在先进的逻辑工艺上面也存在着客户缺失的问题,这也导致中国大 陆晶圆厂在计划进行产能扩展,尤其是在对高价的EUV购买上,屡受掣肘,这也是国内在半导体设备上表现欠佳的又一个原因。

由此我们可以看到,晶圆厂,尤其是先进工艺对于整个半导体供应链的影响力。这也是我国必须,也义不容辞发展本土先进工艺的一个原因。

北美晶圆制造设备销售额大增,靠谁?

在SEMI的报告中,除了中国大 陆、中国台湾等地区出现了半导体制造设备销售额增长的情况,北美地区也出现了增长的态势,并较2018年有了40%较大幅度的增长。

在北美地区当中,尤属美国在半导体制造领域表现得强劲。根据半导体行业观察此前的报道显示,近半数美国半导体公司的制造基地都位于美国(这些企业大多属于IDM模式),其中有19个州是主要半导体制造工厂或“晶圆厂”的所在地,据SIA统计,这19个州中有34个企业建有70个工厂,企业主要包括博通、microchip、英特尔、安森美、Qorvo、ADI、Maxim、美光、X-FAB、TowerJazz、TI、MACOM、Skywater等。而其中英特尔应该会是他们的一大动力来源。

相关资料显示,英特尔的14nm产能从2018年Q3季度开始 就出现了供不应求的情况,为此,英特尔也为14nm产能的提高,做出了多项措施。根据相关报道显示,在2019年的前三个季度,英特尔就花费了115亿美元资本支出来购买新生产设备。但这些设备不仅仅用于只英特尔美国的半导体制造工厂,还包括位于其他地区的工厂。

同时,第三代半导体器件需求量的前景也被业界很多企业所看好,因此,在这方面上,也或许有相关企业在针对这个方面在设备上有所投资。新兴领域或许也是驱动北美这些IDM企业对半导体制造设备需求上涨的因素之一。

但其实我们看到,美国的半导体设备市场与排在前面的中国大 陆、中国台湾和韩国相比,还是有一定差距,这与他们这些年的发展模式有关。

韩国存储投资扩产大减?

除了上述地区出现了增长以外,还有一些地区的半导体制造设备销售也出现了负增长。这其中就包括了韩国。

韩国在存储产品上的实力毋庸置疑。但因为去年存储市场受到了周期性变化的影响,使得这个市场出现了下滑。根据闪存市场之前的报道显示,据韩国海关总署(KCS)数据显示,截止至去年2月,用于制造半导体设备和电子集成电路的机器和设备的进口额仅为9.3亿美元,与去年同期相比下滑70.63%。三星电子和SK海力士等半导体芯片制造商的采购放缓是半导体设备进口下降的主要原因。业内观察人士表示,“三星电子和SK海力士在半导体设备制造商的新设备投资中占90%。2019年,由于存储器库存积累,他们将不得不放缓购买设备。”

根据相关报道显示,SK海力士在其第二季度财报会议中曾表示,公司计划在2019下半年将位于首尔以东的利川M10工厂的部分DRAM工厂生产线转换为CMOS图像感测器(CIS)生产线,就是将DRAM产量降至明年。对于最近NAND价格稳定,SK海力士2019年晶圆投入将减少15%以上,而之前计划是将其减少10%。此外,三星也有规划将2条DRAM产线转产。三星目前有1条CIS芯片产线,正在规划将2条DRAM生产线转为生产CIS芯片。

另一方面,也许是因为三星和台积电在7nm工艺实现的不同选择,导致了三星在推出7nm上的时间节点上慢了一步,其早期的产品表现不尽如行业预期。这或许也是在过去两年中,韩国和中国台湾在半导体设备市场出现冰火两重天情况的一个重要诱因——三星在第一代7nm就导入了EUV工艺,这也是让他们2017年半导体设备投资较之2016年暴增133%的原因;同期,中国台湾的设备投资则减少了6%。

三星和台积电之间在先进制程上的布局竞争,也深刻地影响了其所处地区半导体设备销售的变化。我们看到,在韩国遭遇存储产业遇冷之后,同时,其代工业务也还处于成长阶段,在这两种因素的影响下,导致了他们在2018和2019都是负增长。而反观中国台湾,他们在2018年负增长12%之后,在2019迎来了反弹。

欧州日本半导体制造的衰落

同样,出现半导体制造设备销售额下跌的,还有欧洲和日本地区,根据SEMI的报告显示,这两个地区的跌幅分别为46%和34%。而从近些年来,欧洲和日本的半导体制造产业发展的情况中看,这种结果并不令人惊讶。

ICinsights曾有报告指出,自2009年以来全球已关闭或改建的晶圆厂有100座,其中日本关闭了36座,这比任何其他国家/地区都多。日本半导体企业也主要是以IDM模式进行运营。伴随着存储市场的迁移,日本仍然坚守着原始的IDM模式,没有完成向无晶圆厂或轻晶圆厂模式的转变,这也使得他们需要在市场受到挤压的情况下,面临着成本的压力。而这种压力也压垮了不少日本晶圆厂。

据《日经亚洲评论》报道,2019年松下电器宣布将其亏损的半导体业务出售给中国台湾的新唐科技。报道指出,松下还将分拆与以色列Tower半导体合资的TowerJazz松下半导体(jazzPanasonicSemiconductor)旗下的三家日本芯片制造工厂。

而谈及欧洲半导体产业的时候,我们也不难发现,这片土地培养出来了许多半导体巨头,包括英飞凌、意法半导体以及NXP等。或许也是受到了成本的压力,这些公司也开始走向轻晶圆厂模式,在这种情况下,在过去的十年当中,这些企业也多多少少地出售了他们旗下的晶圆厂。

但在如今贸易形势的影响下,欧洲半导体企业也开始重视在他们自己的地盘中新建半导体生产线。据路透社报道,欧洲半导体产业正请求欧盟提供更多的援助。该产业正寻求在试探性复苏的基础上取得进一步的发展,拥抱人工智能等技术,并克服威胁全球供应链的贸易战带来的不利影响。

根据路透社的报道显示,欧盟数字事务专员玛丽亚⋅加布里尔(MariyaGabriel)曾提交了一份20页的报告,要求在欧盟未来7年的预算期内,将2014年启动的一项研发项目的投资规模增加一倍,至100亿欧元(约合117亿美元)。2019年,德国的英飞凌公司宣布将在奥地利的菲拉赫建造一座耗资16亿欧元的工厂,这将是英飞凌第二家能够在300毫米芯片上制造芯片的工厂。如果这项援助得到批准,或许,欧洲半导体企业将会凭借其在IDM模式中积累的技术,也能在制造业上迎来新的发展。

结语

从半导体制造设备的销售情况上看,Logic、Foundry以及Memory已经成为了半导体产业中十分重要的三个领域。而从销售总额的分布上看,轻晶圆厂模式似乎已经成为了半导体制造的主流模式,代工厂在半导体产业中地位越来越高。在这种趋势下,半导体制造的相关设备也流向了代工产业比较发达或者正在发展地区,包括了中国台湾和中国大 陆。

同时,我们也看到,在贸易环境不确定的条件下,有一些IDM企业也开始有意识地开始发展自己的半导体制造产线。这或许也将成为半导体设备企业的另一个业绩成长空间。

国内FPC软板龙头,宣布FPC四层板免费打样

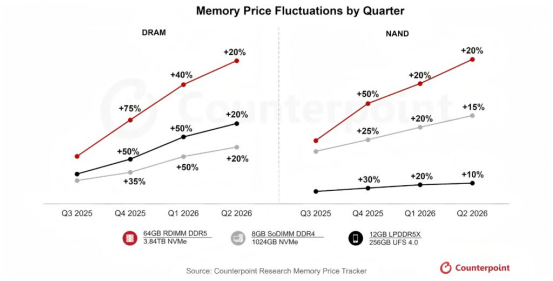

国内FPC软板龙头,宣布FPC四层板免费打样 存储暴涨50%背景下,树莓派2026年前温和调价的差异化生存策略!

存储暴涨50%背景下,树莓派2026年前温和调价的差异化生存策略! 存储价格暴涨50%席卷2026年前,树莓派官方以温和调价示好用户!

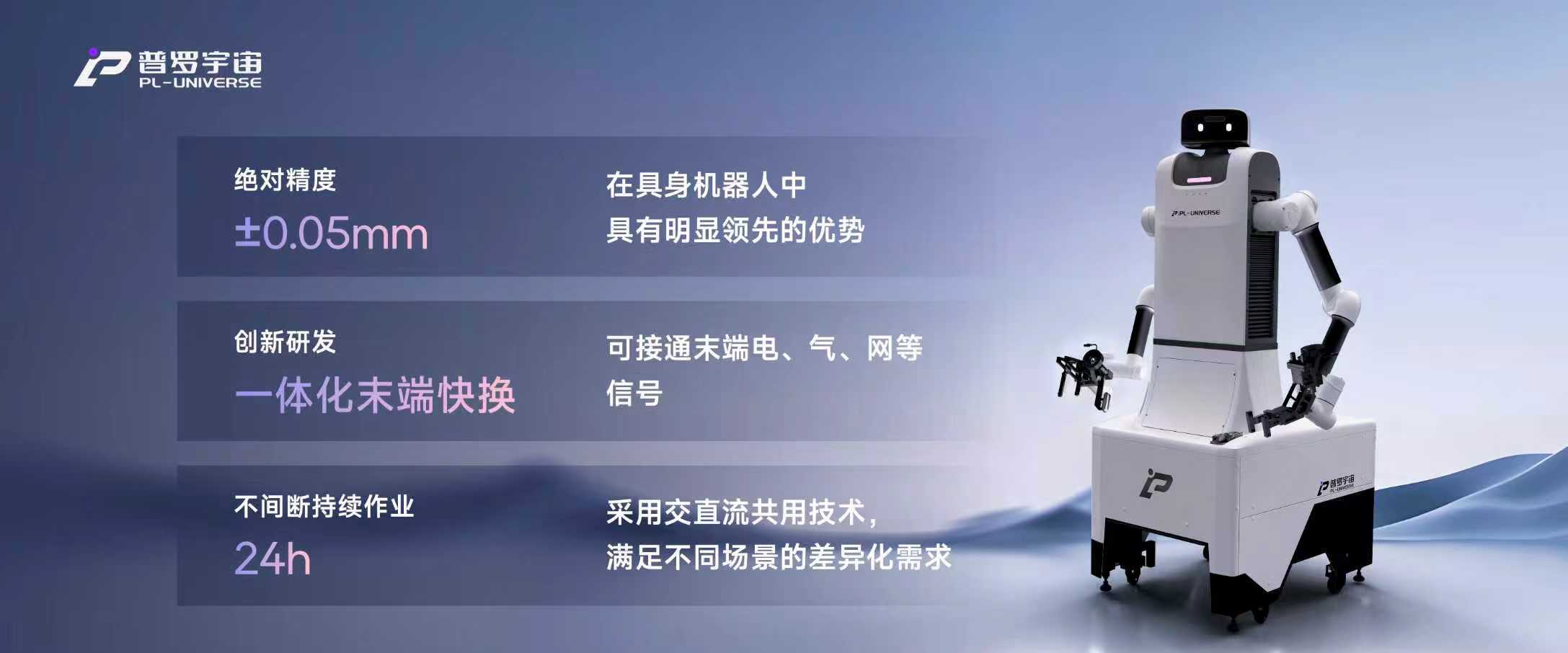

存储价格暴涨50%席卷2026年前,树莓派官方以温和调价示好用户! 黄仁勋中国行,见了一位机器人领域的女性创业者

黄仁勋中国行,见了一位机器人领域的女性创业者

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论