目前三星显示本土L7和L8产线产能约占其LCD总产能的73%。1月初LG显示(LGD)宣布,将于今年年底关闭本土P7、P8产线(TV面板产能),约占其LCD总产能的70.6%。近期,三星显示(SDC)宣布,将于今年底前停止在韩国和中国大 陆的LCD面板生产。

业内人士表示,这将对全球大尺寸面板格局产生深远影响。未来两年,中国大 陆厂商将在TV面板市场扮演重要角色。韩国厂商并未完全退出TV领域,而是布局新技术,瞄准高端市场。不过,新型显示技术短期无法替代LCD。另外,当前面板产业处于低谷期,并购整合机会显现。

加速退出

面板产业是强周期、赢者通吃的资源高度集中产业。伴随每一轮面板产能扩张、价格下降,面板厂商运营压力加大,一些企业只得另谋出路,要么无奈出局,要么布局新的技术领域。这次轮到韩国面板厂要做出选择。

LCD是一种相对成熟的显示技术,其最大的应用在电视领域。根据方正证券自建模型测算,以2019年末的全球产能为基准,三星显示、LG显示的液晶面板占全球6代以上产线对应的大尺寸面板产能比重分别为10.58%,15.77%,整体产能占比高。同时,根据产业链验证消息,三星显示苏州厂目前欲寻求资产出售。根据测算,苏州工厂约占三星27%的LCD产能,约占2019年全球大尺寸面板产能的2.8%。

群智咨询TV面板分析师刘建胜认为,疫情加速了三星显示的退出,但根本原因是面板产业尤其是大尺寸领域竞争激烈。“一段时间以来,大尺寸面板价格快速下降,面板厂商的运营压力很大。”

刘建胜表示:“虽然韩厂退出LCD产业,但疫情给全球经济及面板需求带来冲击,TV主流尺寸面板价格下行趋势压力大。如果三季度海外疫情得到较好控制,四季度价格可能复苏。如果疫情发展更为悲观,面板行业产能过剩、价格下行等压力会持续更长时间。”

格局重构

刘建胜表示,2018年面板供应依然是以韩国厂商为主。2019年市场发生了一些变化,中国大 陆面板厂商的TV面板产能占比超过40%。韩厂关掉LCD产能之后,未来中国大 陆地区的TV面板产能占比将超过60%,占据主导地位。

群智咨询总经理李亚琴判断,“如果以全球大尺寸LCD面板的出货面积排名看,韩国厂商在今年作调整之后,京东方排名第 一,排名第二是群创,第三是友达,第四是TCL华星。韩厂彻底退出LCD之后,即到2022年,京东方的产能占比仍略有上升,大概在全球占比23%-24%。”

韩厂并没有完全退出TV行业,而是选择了新赛道,瞄准高端市场。群智咨询TV研究总监张虹介绍,“目前大尺寸OLED市场形成了两大技术阵营,即三星显示的蓝光QD-OLED和LG显示的白光AMOLED。”

刘建胜表示,“LG显示的OLED更为成熟,量产几年了,产业链更为成熟。三星显示的QD-OLED还在投资建厂,与LG显示的起跑线不一样,暂时还没有QD-OLED产品出来。但从技术资料看,QD-OLED相对于白光OLED有一定优势。”

李亚琴认为,尽管QD-OLED、OLED、Micro-LED等技术在短期无法具备LCD产能大、产业链完整、成本低的优势,但这些技术定位于高端市场,代表未来发展趋势及消费者需求,中国大 陆面板厂商需要重视,要有危机感。

中国大 陆面板厂商新产线爬坡,带动产能持续增长。中长期看,中国大 陆市占率将进一步提升,面板格局有望迎来好转。

CMP250N03 MOSFET释放澎湃动力!—— 高功率密度设计的效率与可靠之选

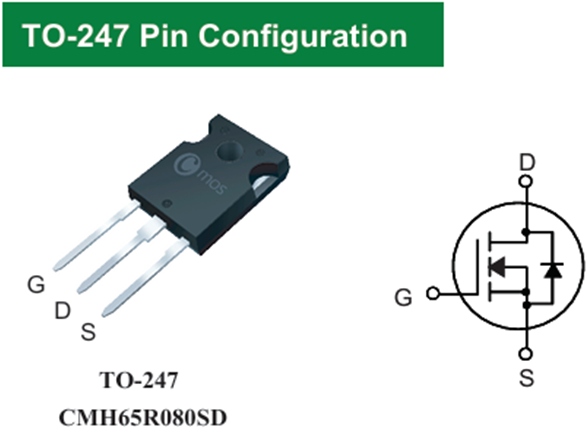

CMP250N03 MOSFET释放澎湃动力!—— 高功率密度设计的效率与可靠之选 CMH65R080SD:650V/80mΩ超结MOSFET—— 赋能高效高密度电源设计

CMH65R080SD:650V/80mΩ超结MOSFET—— 赋能高效高密度电源设计 可靠MOS:CMH50N30

可靠MOS:CMH50N30 CMF65R190SD:优秀开关电源MOS

CMF65R190SD:优秀开关电源MOS

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论