射频芯片赛道情况如何?射频芯片前端市占比情况怎样?射频芯片厂商洗牌局面何时到来?

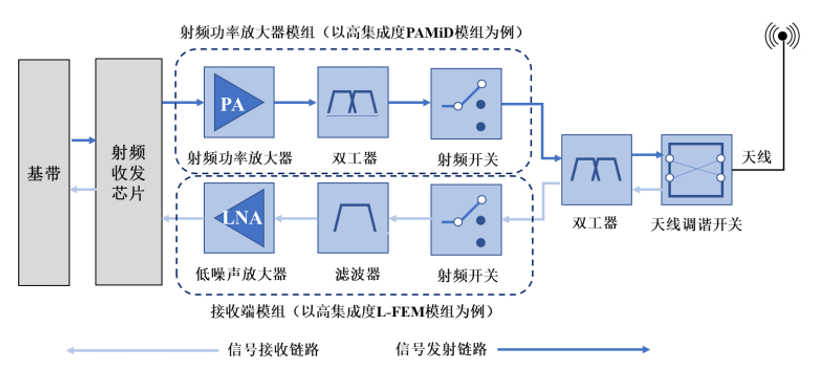

射频器件是集成电路中模拟IC的重要组成,主要包括射频收发主芯片、射频前端和天线三部分。其中,射频前端又包括滤波器(Filter)、功率放大器(PA)、射频开关(Switch)、低噪声放大器(LNA)、天线调谐器(Tuner)和双/多工器(Du/Multiplexer)等细分品类。

图 | 手机通信结构示意图

图源:唯捷创芯招股说明书

全球射频赛道的现状与走势

近几年,随着5G、WiFi6/6E、GNSS、RFID的商业场景不断落地,射频芯片需求量不断攀升。除了射频收发芯片300亿美元以上的规模外,射频前端市场也不小。根据Gartner的预测,到2026年全球射频前端市场规模将达到210亿美元,2019年至2026年间的复合年增长率为8.3%。另根据Yole Development发布的数据显示,2021年中国大陆地区射频前端销售额约为20亿美元,而三年前,这一数字仅为3亿美元,三年时间市场扩张了六倍。

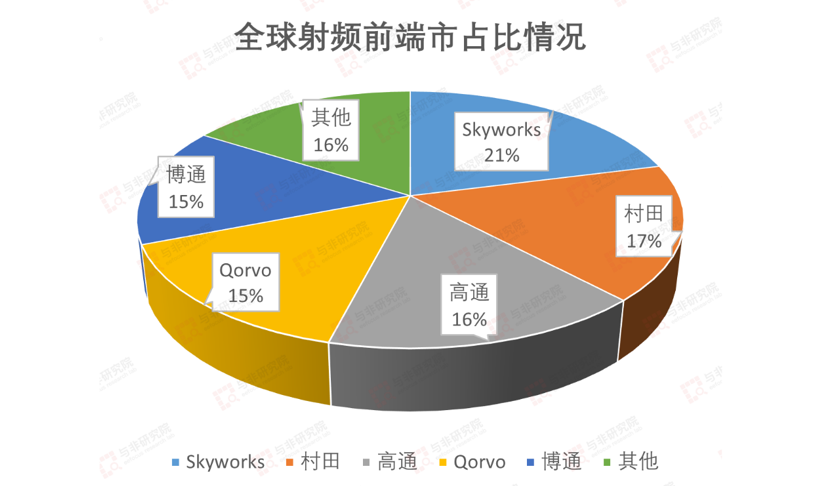

面对产业升级以及长期看好的射频市场,本土企业纷纷涌入射频芯片赛道,在品质和价格战下,截至2022年,本土的射频前端市场格局和竞争格局已经初步形成,并出现了本土龙头企业,已经上市A股。但从全球供给市场来看,当前美国和日本厂商占据全球射频前端芯片的大部分市场。根据Yole Development发布的数据显示,2021年Skyworks、村田、高通、Qorvo、博通五大厂商占据全球总市场的84%,市场占比分别为21%、17%、16%、15%和 15%。

图 | 全球射频前端市占比情况

信息源:Yole Development,制图:与非研究院

在这种半垄断的全球市场中,国产射频厂商的突围存在较大难度。不过好消息是,近几年国产厂商不仅在5G和WiFi6/6E这类中高端赛道上开始崭露头角,并且整体市占情况也在改善。2021年,在除去五大巨头后的16%的市场中,国产厂商拿到了10%左右的份额,实现了15%左右的增长率。

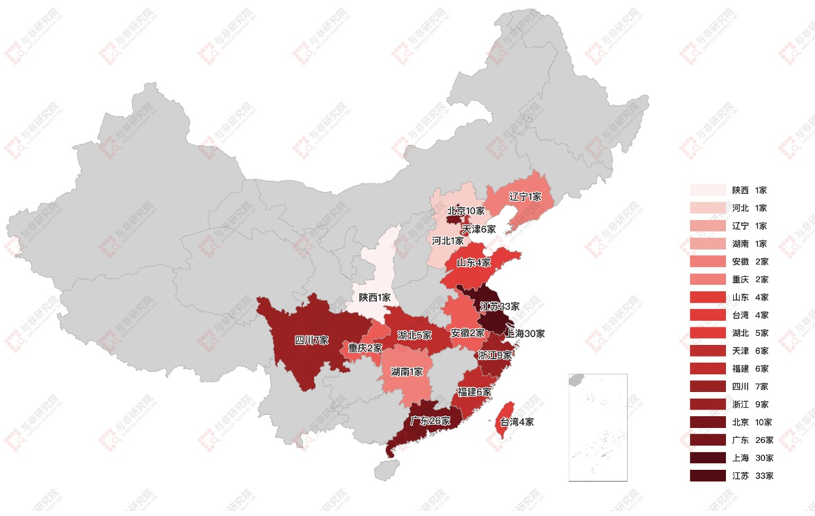

本土射频器件赛道概况

根据与非研究院的统计,目前国内共有148家企业从事射频器件的研发。按区域分布来看,前三分别是江苏33家、上海30家和广东26家,其后依次是北京10家、浙江9家、四川7家、福建6家、天津6家、湖北5家、台湾4家、山东4家、重庆2家、安徽2家、湖南1家、辽宁1家、河北1家和陕西1家。相比前面统计的WiFi、BLE、NB-IoT和GNSS等通信细分赛道而言,整体企业数量较多且分布较广。

图 | 本土射频器件研发企业地理分布一览

来源:与非研究院

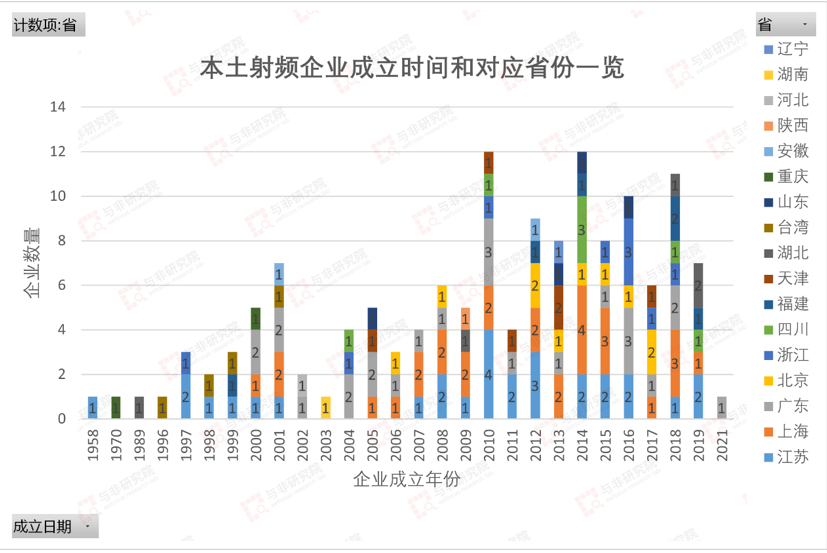

从时间的维度来看,这148家公司的成立时间跨度从1958年到2021年,老中新全分布,但在2010年、2014年、2016年、2018年出现了多个小高峰,结合蜂窝网络和Wi-Fi网络等产品的迭代时间,这些时间点正好是新一代技术和标准发出后的1-2年,技术开始走向成熟的阶段。

此外,早期成立的大都是研究所性质的事业单位和国营企业,如中电55所、中电26所等,还有台湾地区的全新、宏捷科技、稳懋等也均在上世纪九十年代左右成立,且大多为IDM,这表明台湾地区的半导体材料、工艺以及生产能力起步相比大陆还是要早很多。时至今日,市场上的多数智能手机内的射频组件都是由稳懋等台系厂商代工的。

图 | 本土射频器件企业成立时间和对应省份一览

来源:与非研究院

从企业规模的维度来看,这148家企业员工规模86%在500人以内,仅14%为超过500人规模。其中50人以内的占比为61%,说明国内大部分射频器件研发企业均为小微企业类型,而这些小微企业都是采用的Fabless+Foundry+OAST的模式。相对应的,那些超过500人以上规模的企业采用的则大部分是IDM模式。

图 | 本土射频器件企业规模统计

来源:与非研究院

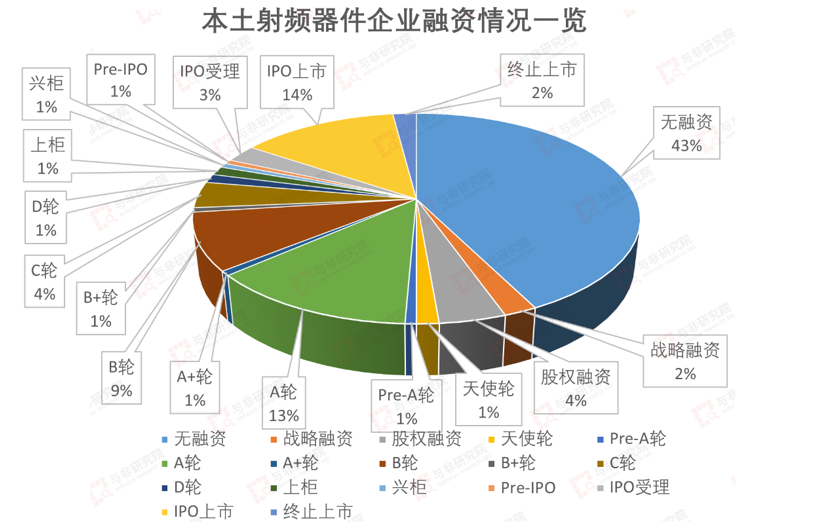

从资金的维度来看,这148家企业中57%的企业有融资历史,43%的企业没有融资记录,无融资的情况占比与其他通信赛道相比相对较高。这些没有融资的企业要么是个人资金持有为主,要么是被其他大型的芯片设计公司100%控股。在已有融资记录的这些企业中,除了已经IPO上市的以外,处于A轮融资和B轮融资的企业占比较高,分别为13%和9%。

针对已经IPO上市、IPO申请受理、Pre-IPO和终止上市的企业情况,与非研究院进行了进一步的统计。

图 | 本土射频器件企业融资情况一览

来源:与非研究院

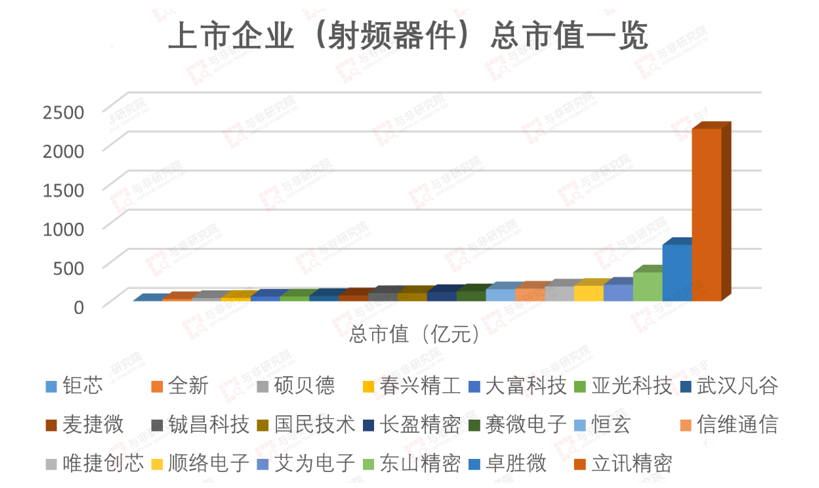

其中,IPO上市企业有20家,按照总市值从高到低排列分别为:立讯精密、卓胜微、东山精密、艾为电子、顺络电子、唯捷创芯、信维通信、恒玄、赛微电子、长盈精密、国民技术、铖昌科技、麦捷微、武汉凡谷、亚光科技、大富科技、春兴精工、硕贝德、全新、钜芯。

根据不同的上市板块统计,其中深证主板有5家(立讯精密、东山精密、顺络电子、铖昌科技、春兴精工),深证中小板有1家(武汉凡谷),深证创业板有9家(卓胜微、信维通信、赛微电子、长盈精密、国民技术、麦捷微、亚光科技、大富科技、硕贝德),科创板有3家(艾为电子、唯捷创芯、恒玄),新三板有1家(钜芯),台湾证券有1家(全新)。

图 | 本土射频器件研发上市企业总市值一览

来源:与非研究院

处于IPO申请并受理阶段的企业有4家,包括昆腾微电、慧智微电、国博电子和好达电子;处于Pre-IPO阶段的企业有1家,为飞骧科技。结合IPO受理和Pre-IPO阶段的企业情况,这5家企业的上市目标板块都是科创板,可见注册制下的科创板有点独得射频等半导体研发企业青睐的趋势。

值得一提的是,台湾交易市场和本土有些不同,除了在台湾证券上市以外,还可以在柜台市场进行交易,由联发科控股的达发(络达与创发合并)就是这种兴柜状态,而宏捷科技和稳懋则是上柜状态。

此外,赛格微、英诺迅和芯通科技则处于新三板终止挂牌状态,也就是我们常说的退市。

另从上市时间的维度来看,50%的上市企业是在2010-2012年间上市的,以苏州和广深一带的企业为主,且上市板块均为深证主板和创业板。这和2010年深交所正式发布创业板指数,以及国内很多新兴产业处于萌芽阶段后的快速上升期有关。

从产品类别的维度来看,这148家企业中有29家企业拥有射频收发芯片/模块产品线,有40家企业拥有PA产品线,有25家企业拥有滤波器产品线,有26家企业拥有RFID/NFC产品线。

从细分品类来看,以射频前端为例, Switch、LNA和PA已经被国内企业逐步攻克,尤其是Switch和LNA,已经成为射频前端芯片中最为基础的常规产品,国内拥有这个技术和产品的公司超过50家。

至于PA,本土的射频芯片公司做出的2G PA/3G PA既便宜又好,4G的Phase 2 PA在经历3年集中研发、2年技术迭代后已经赶上了国外的主流厂商,5G的Phase 5N PA在技术上也没什么障碍。

但随着支持频段的增加(n77/78/79 PA频率更高,带宽更宽),Sub-6GHz UHB L-PAMiF对PA的设计难度大幅提升,同时要求更高的功率和集成度,为此需要增加集成LNA和滤波器,这在一定程度上加大了散热的难度。不过,从2020年起,已经有5家国内的头部射频芯片公司实现了L-PAMiF的量产,分别为卓胜微、唯捷创芯、飞骧科技、至晟微和芯朴科技。

此外,在5G手机领域,sub-3GHz PA模组方案也经历了Phase7到Pahse7L,甚至到Phase7LE的过程,PAMiD作为国产射频前端必须要攻克的一座技术高峰,将进一步拉大国内射频芯片厂家之间的技术差距。目前国内有PAMiD产品线的企业有2家,分别为广州慧智微和上海猎芯。此外,唯捷创芯在其L-PAMiF模组大量出货的基础上,正在加紧研发Sub-3GHz PAMiD。

值得一提的是,另外一个更细分的PA赛道——基站PA,对于可靠性的要求比较高,在5年以前是被国外厂商垄断的状态,目前有少数公司有该产品线,但主要集中在小基站上,比如力同科技、芯百特和至晟微等。

事实上,在射频芯片赛道上,滤波器才是国内射频芯片最需要突破的领域,从事滤波器的研发和生产需要建立自己的生产线已经成为行业共识(IDM模式),这对资金的投入和制造经验都是考验。根据与非研究院的调查,目前国内厂商中拥有SAW滤波器产线的有8家,BAW滤波器产线的有4家,FBAR滤波器产线的有3家。

此外,在做BAW/FBAR滤波器时,国内厂商往往会遇到专利问题,绕开国外的专利将让这些射频芯片公司付出高昂的研发时间和费用。

写在最后

从前面的调查数据和分析可知,目前国内的射频芯片赛道处于一种高端待突破,中低端竞争白热化的状态。再加上当前国内手机市场的疲软,本土射频厂商去年囤积了很多库存,今年都在全力销库存,这导致相关产品价格出现了大幅下调的状况。据悉,有些公司甚至在以低于成本价20%-50%的价格在促销产品,因此今年一定会加速射频前端厂商的洗牌。有行业专家预测:短则3年,长则5年,如果不能上市或被并购,最后很多企业将面临出局。

国产射频新突破!湖州汉天下SAW滤波器产线即将通线,诚邀共鉴“芯”未来

国产射频新突破!湖州汉天下SAW滤波器产线即将通线,诚邀共鉴“芯”未来 【收购】TDK收购QEI射频功率业务

【收购】TDK收购QEI射频功率业务 被芯片改变的车门

被芯片改变的车门

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论