半导体是在美国发明的,美国在尖 端的制造和设计方面仍然处于世界领 先地位。美国半导体产业是美国经济实力、全球竞争力和技术领 先地位的关键驱动力。2020年SIAFactbook报告中的数据有助于证明美国半导体行业的实力和前景,以及政策制定者制定促进增长和促进创新的措施的重要性。

第 1节:行业概述

全球半导体销售额从1999年的1494亿美元增长到2019年的4123亿美元,年复合增长率为5.21%。根据世界半导体贸易统计(WSTS)2019年秋季半导体行业预测,全球半导体行业销售额预计在2020年达到4330亿美元,2021年达到4600亿美元。总体来说,全球半导体产业是全球经济的重要增长领域。

全球半导体行业销售额预测(来源:世界半导体贸易统计WSTS和SIA)

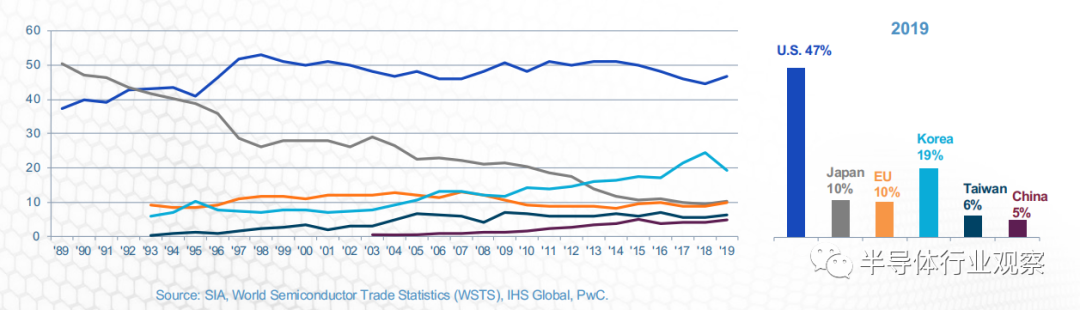

而美国半导体行业占据了全球近一半的市场份额。上世纪80年代,美国半导体行业在全球市场份额上经历了重大损失。在20世纪80年代早期,美国的半导体生产商占据了全球半导体销售的50%以上。由于来自日本公司的激烈竞争,非法“倾销”的影响,以及1985年至1986年严重的行业衰退,美国总共失去了19个全球市场份额点,并将全球行业市场份额的领导权让给了日本半导体行业。

在接下来的10年中,美国行业开始反弹,到1997年,它以超过50%的全球市场份额重新获得了领导地位,这一地位一直保持到今天。美国半导体公司在微处理器和其他领 先设备中保持了竞争优势,并在其他产品领域继续保持领 先地位。此外,美国半导体公司在研发,设计和工艺技术方面保持领 先地位。今天,美国公司拥有最大的市场份额,达到47%。其他国家/地区的行业在全球市场中占有5%至19%的份额。

资料来源:SIA,世界半导体贸易统计(WSTS),IHSGlobal,PwC

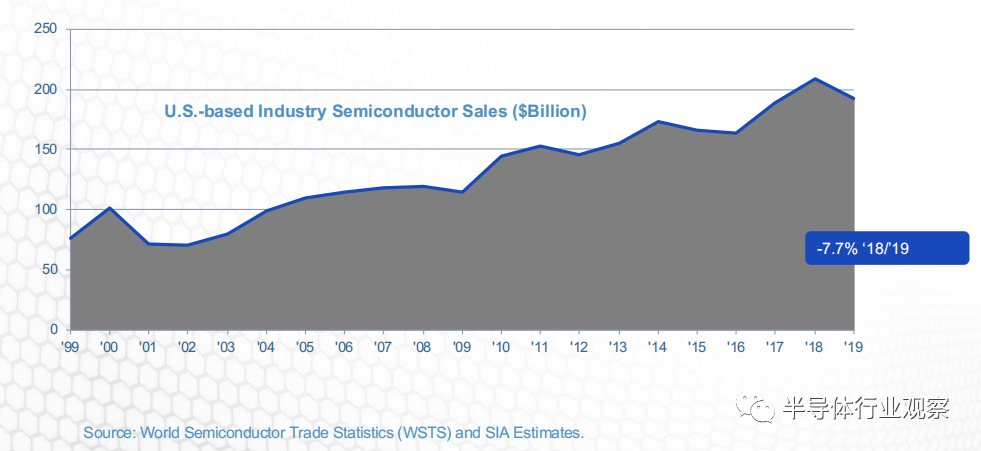

美国总部的半导体公司的销售额从1999年的767亿美元增长到2019年的1,928亿美元,年复合增长率为4.72%。美国总部公司的销售增长显示出整个行业都具有的相同周期性波动。

美国半导体行业销售额(10亿美元)(来源:世界半导体贸易统计WSTS和SIA)

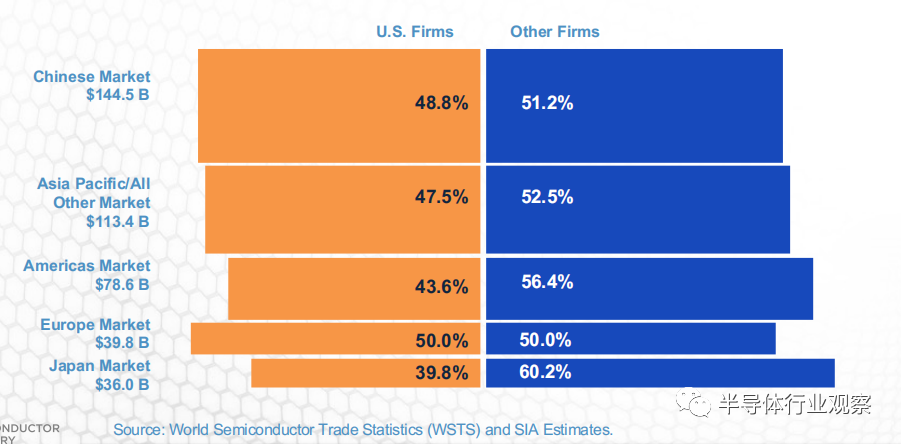

2019年,总部设在美国的半导体公司占据了整个半导体市场47%的份额,在所有国家的半导体行业中居首位。在所有主要国家和地区的半导体市场中,总部位于美国的公司也占据了销售市场份额的领 先地位。

(来源:世界半导体贸易统计WSTS和SIA)

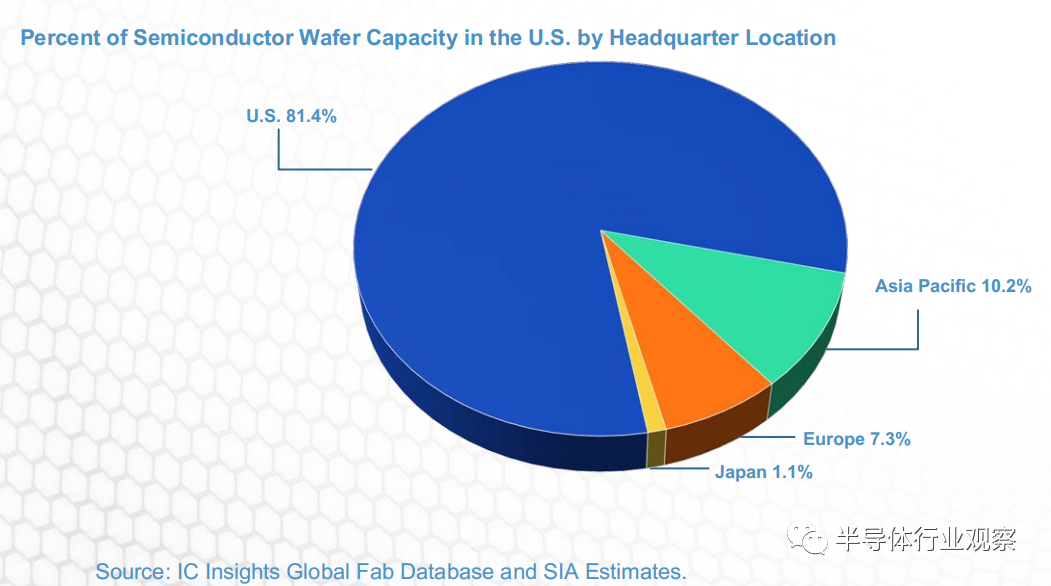

绝大多数的晶圆制造是由美国公司完成的。在2019年,美国大约81%的半导体晶圆制造能力来自美国总部公司。总部位于亚太地区的半导体公司占了美国剩余产能的大部分,约占10%。

按总部所在地划分的美国半导体晶圆产能百分比(资料来源:ICInsights全球晶圆厂数据库和SIA估算)

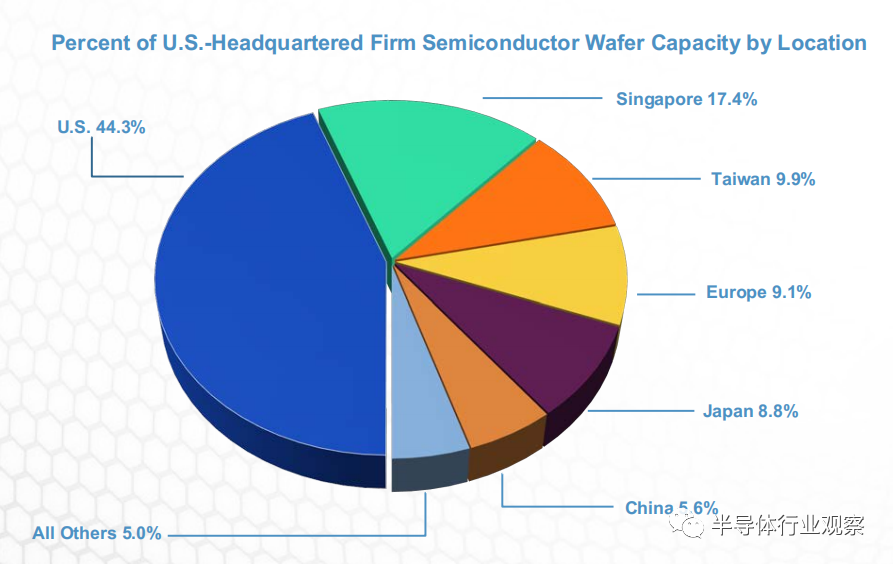

美国的半导体在美国以外的其他国家/地区拥有更多的制造基地。2019年,约有44%的美国总部公司的前端半导体晶圆产能位于美国。美国总部位于前端的半导体晶圆厂产能的其他领 先地点是新加坡,台湾,欧洲和日本。

按地区划分的美国总部公司半导体晶圆产能的百分比。注:数字四舍五入至十位数。(资料来源:ICInsights全球晶圆厂数据库和SIA估算)

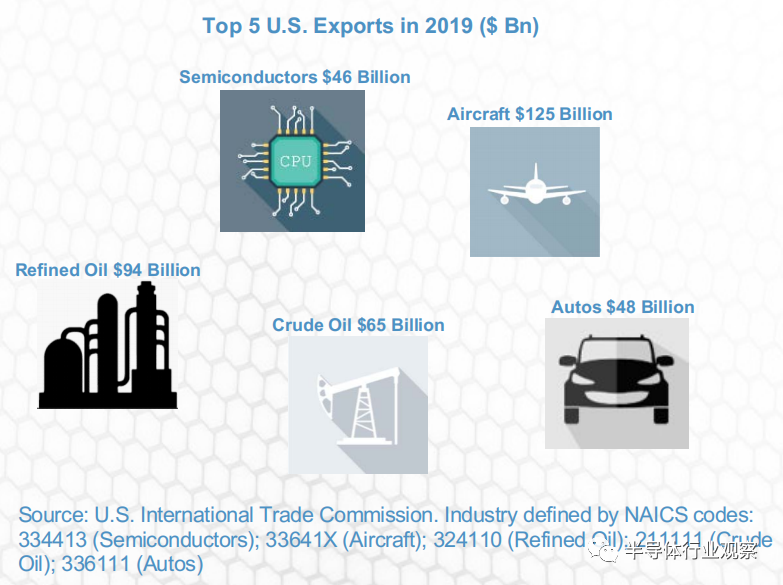

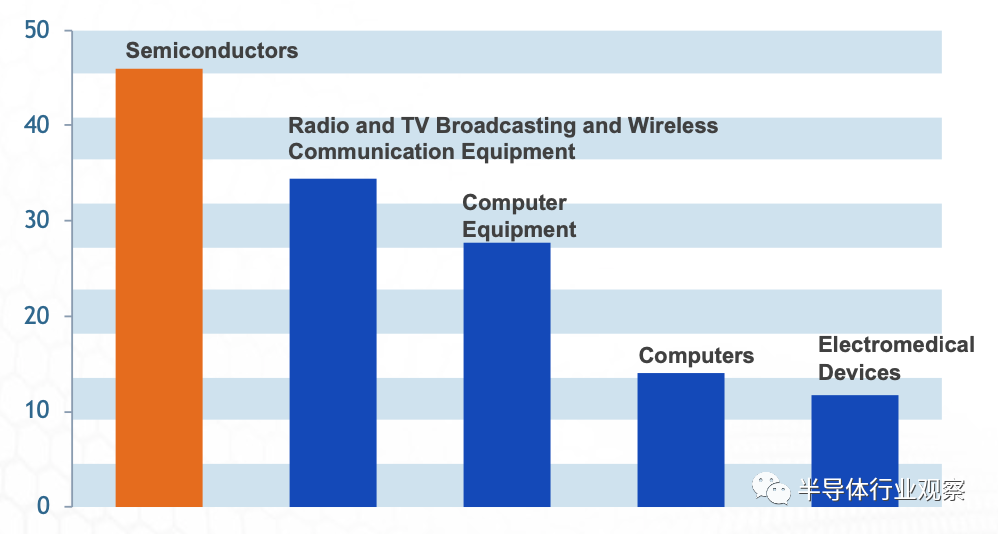

半导体是美国最大的出口产品之一。2019年,美国半导体出口额为460亿美元,在美国出口产品中排名第五,仅次于飞机、成品油、原油和汽车。半导体在美国所有电子产品出口中占最大份额。

2019年美国五大出口商品(亿美元)

(资料来源:美国国际贸易委员会)

2019年美国电子产品出口第一名(10亿美元)(资料来源:美国国际贸易委员会)

第2节:全球市场多元化和消费者驱动

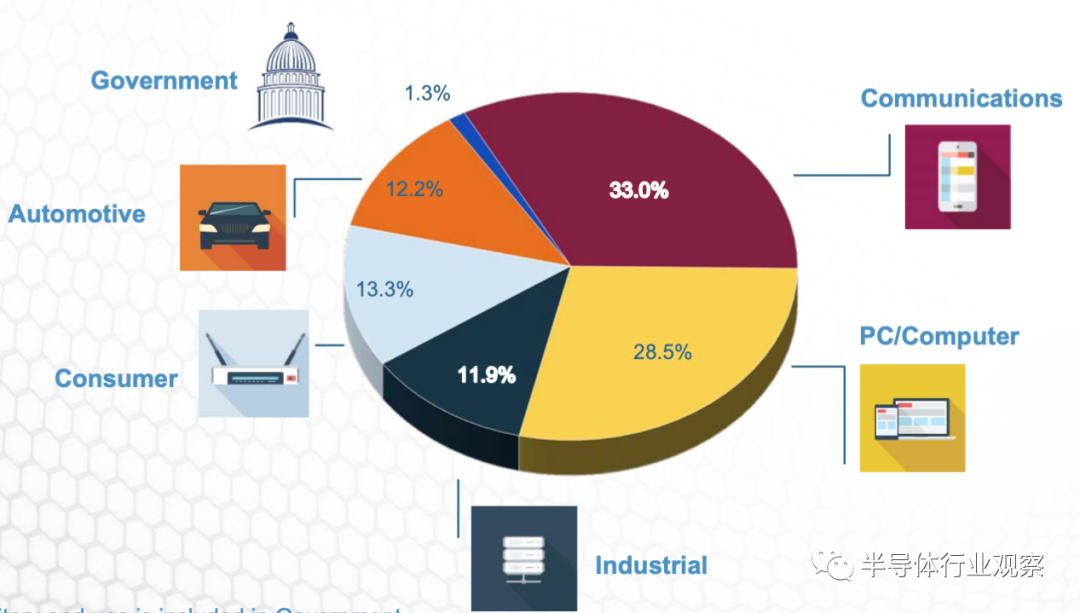

半导体需求的绝大部分是由消费者最终购买的产品驱动的——无论是笔记本电脑还是智能手机等通讯设备。亚洲、拉丁美洲、东欧和非洲等新兴市场的消费需求正日益受到驱动。

2019年全球半导体市场总额:按最终用途分,半导体需求有4123亿美元(注:政府包括军事用途。资料来源:世界半导体贸易统计(WSTS)。

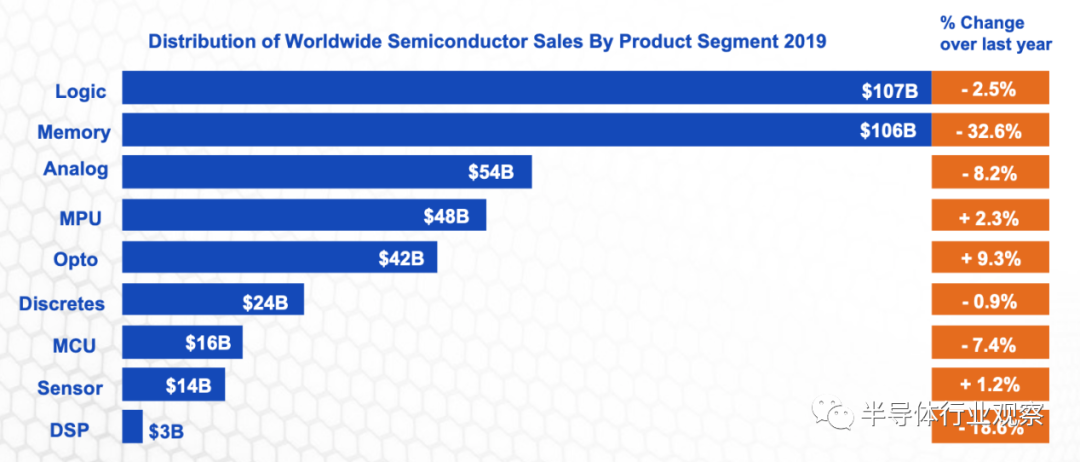

随着半导体行业为最终用途行业开发更先进的产品和工艺技术,半导体技术已迅速发展。近年来,世界半导体行业最大的细分市场是逻辑、存储、模拟和微处理器。2019年,这些产品占半导体行业销售额的76%。全球半导体销售因产品类型而多样化。

2019年全球半导体产品销售分布(资料来源:世界半导体贸易统计(WSTS)和SIA预估)

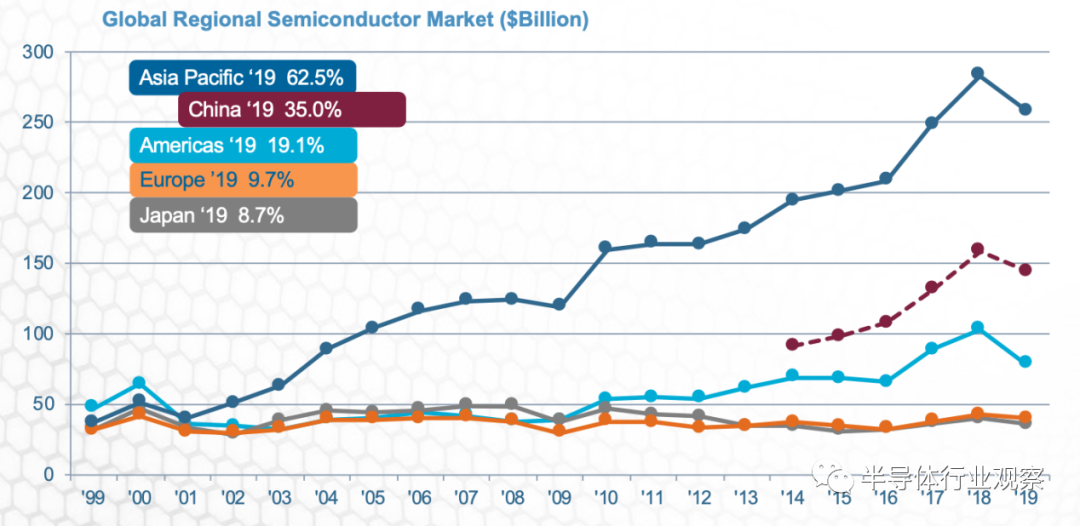

亚太地区是最大的半导体市场,中国是最大的单一国家市场。

2001年,随着电子设备生产转移到亚太地区,亚太市场的销售额超过了所有其他地区。从那以后,它的规模成倍增长——从398亿美元到2019年的2580亿美元。到目前为止,亚太地区最大的国家市场是中国,占亚太市场的56%,占全球市场的35%。这些数据只反映了半导体对电子设备制造商的销售情况——最终含有半导体的电子产品被运往世界各地消费。

全球区域半导体市场(十亿美元)(注意:在此表中,2014-2019年的中国市场数据代表整个亚太市场的一部分)

第3节:资金和研发投入

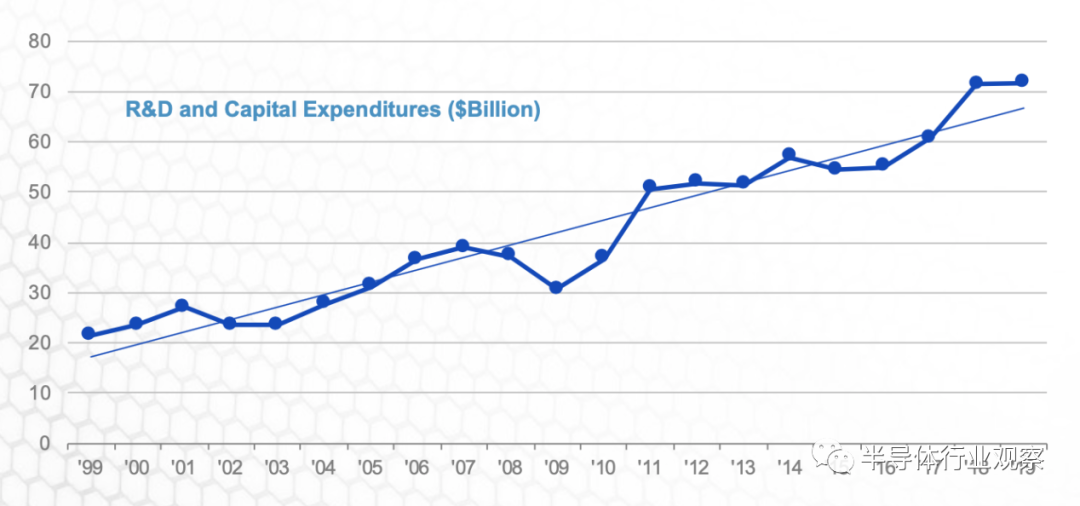

美国继续保持半导体产业竞争力的驱动力,该行业每年在资本和研发方面的总投资水平很高。

2019年,包括无晶圆厂公司在内的美国半导体公司的研发和资本支出总额为717亿美元。1999年至2019年,复合年增长率约为6.2%。按销售额计算的投资水平一般不受与市场周期有关的波动的影响。

(研发和资本支出)

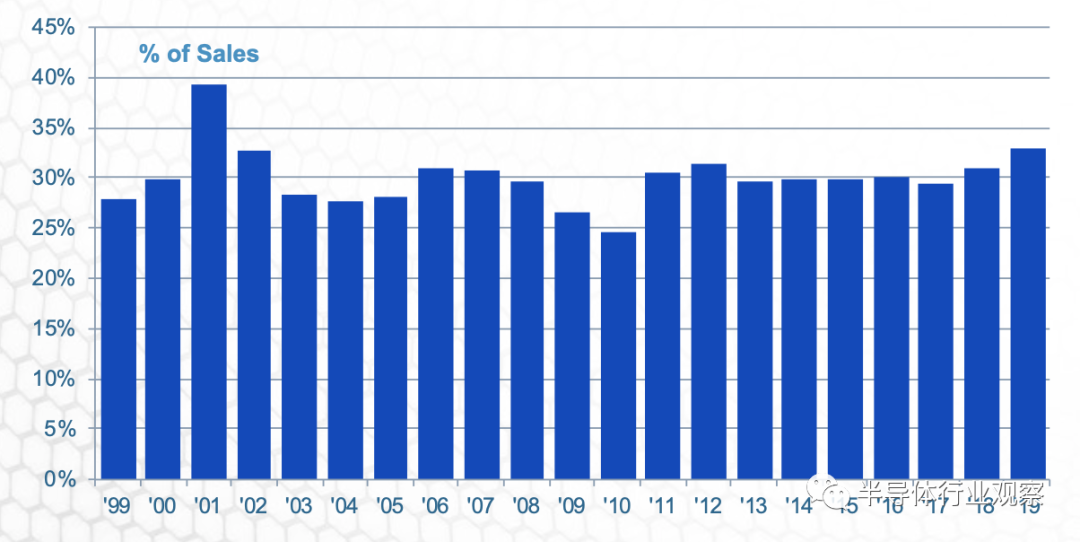

资本和研发投资对保持美国半导体行业的竞争力至关重要。为了保持在半导体行业的竞争力,企业必须不断地在研发和新工厂和设备上投入大量的收入。行业技术变革的步伐要求企业开发更复杂的设计和工艺技术,并引进能够制造更小尺寸部件的生产机械。设计和生产最 先进的半导体元件的能力只能通过持续的承诺来维持,以保持与整个行业的投资率保持一致,大约30%的销售。保持技术领 先地位的需要导致了一些年份的极端波动,比如2001年,销售额急剧下降,但研发和资本设备支出的降幅却没有那么大。

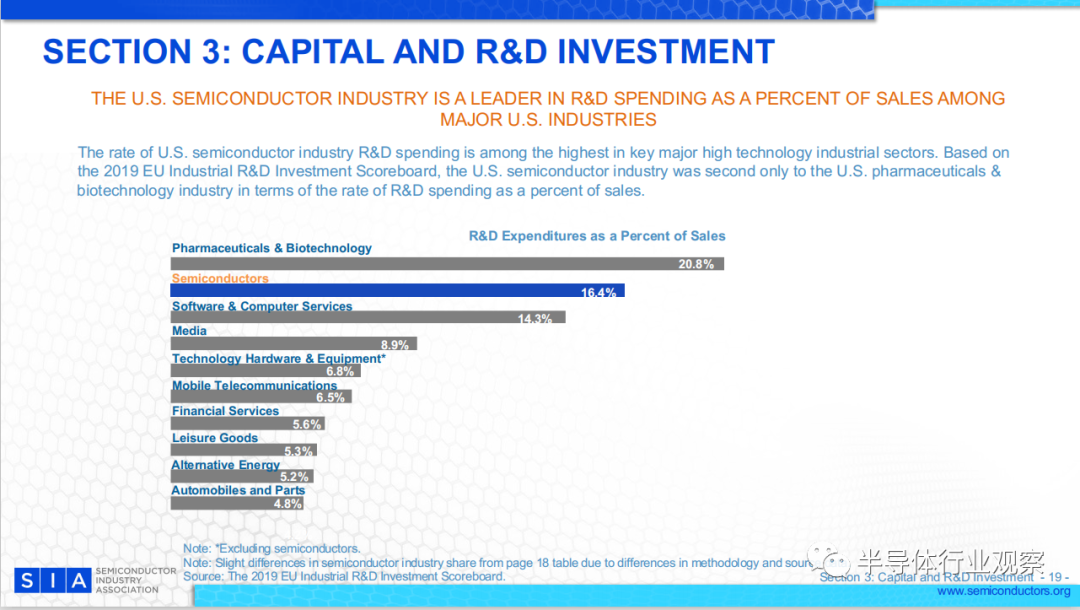

美国半导体行业是研发支出的领 先者,在美国主要行业销售额中占据着重要位置。

在主要的高科技工业领域中,美国半导体行业的研发支出比率最 高。根据2019年欧盟工业研发投资排行榜显示,就研发支出占销售额的百分比而言,美国半导体产业仅次于美国制药和生物技术产业,名列第二位,占比为16.4%。

(研发支出占销售额的百分比,来源:2019年欧盟工业研发投资排行榜。)

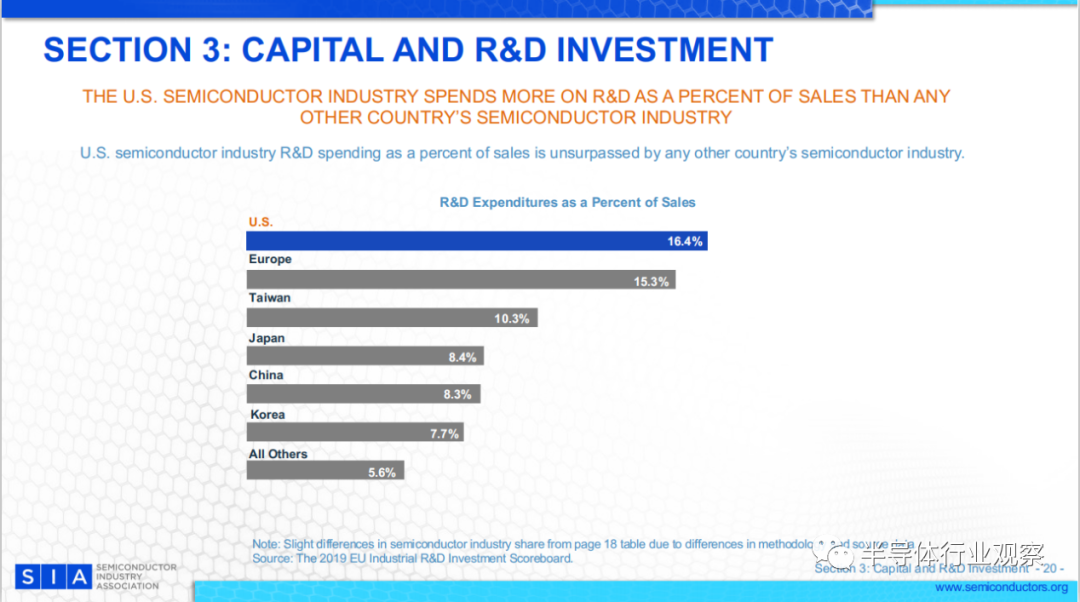

美国半导体行业的研发投入占销售收入的比重超过其他任何国家的半导体行业,具体来看,美国半导体行业研发投入占销售的16.4%;欧洲为15.3%;中国台湾为10.3%;日本为8.4%;中国为8.3%。

(研发支出占销售额的百分比,来源:2019年欧盟工业研发投资排行榜)

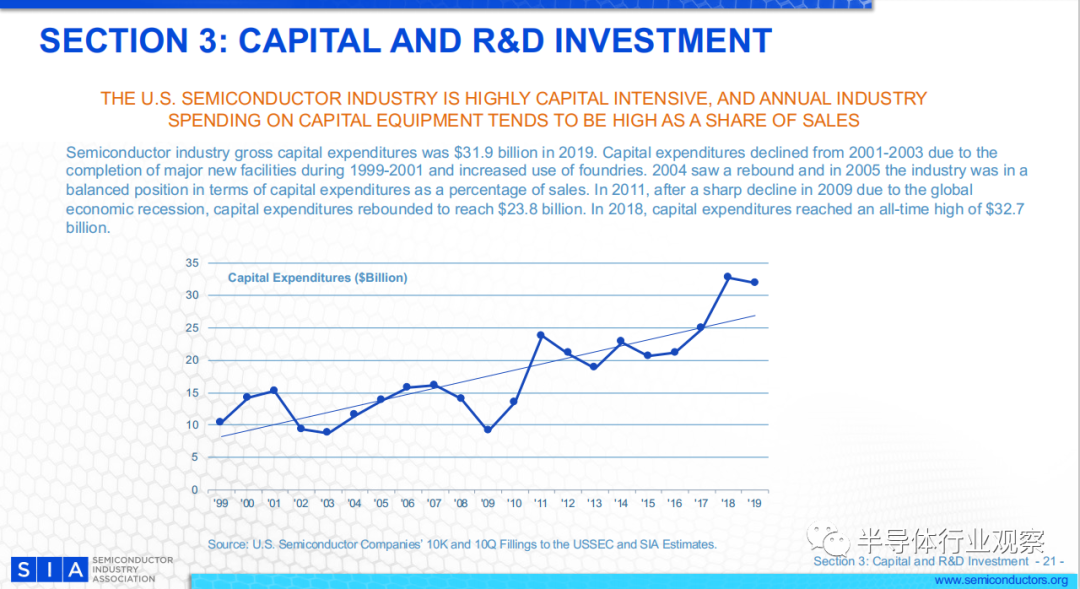

美国半导体行业的资本密集度很高,并且每年行业在设备方面的支出占销售总额的比重很高

2019年半导体行业的资本支出总额为319亿美元。由于1999-2001年期间新的主要设施的建成以及代工厂的加入,导致了在2001-2003年期间半导体的资本支出有所下降。但这种情况在2004年得到了反弹,2005年该行业的资本支出占销售额的比例处于平衡状态。由于2009年全球经济衰退,半导体资本支出急剧下降,在这之后,2011年半导体行业的资本支出出现了回暖,反弹至238亿美元。2018年,半导体行业资本支出达到327亿美元的历史新高。

(资本支出)

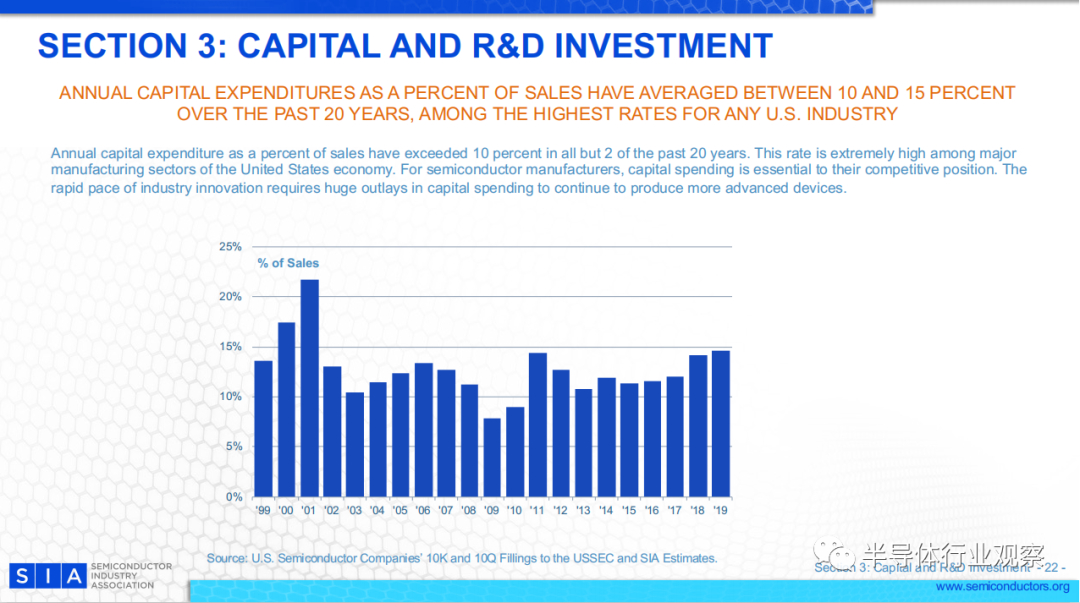

在过去20年中,半导体行业年度资本支出平均占销售额的百分比在10%和15%之间,是美国所有行业中最 高的。

在过去20年中,除了个别的2年外,美国半导体行业年度资本支出占销售额的百分比已超过10%。在美国经济的主要制造业中,这一比率非常高。对于半导体制造商而言,资本支出对其竞争地位至关重要。工业创新的快速步伐需要大量的资本支出才能继续生产更先进的设备。

(资本支出占销售百分比)

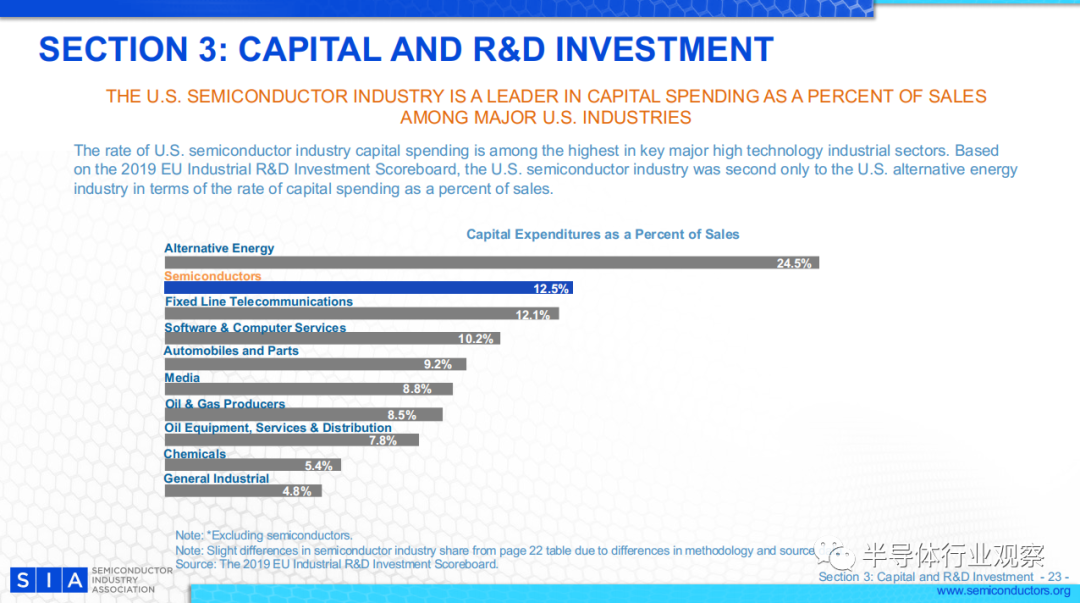

美国半导体行业是资本支出的领 先者,在美国主要行业销售额中占据着重要位置。

在主要的主要高科技工业领域中,美国半导体行业的资本支出比率最 高。根据2019年欧盟工业研发投资排行榜,就资本支出占销售额的百分比而言,美国半导体产业仅次于美国替代能源产业,这个比例为12.5%。

(资本支出占销售额的百分比)

第4节:美国工作

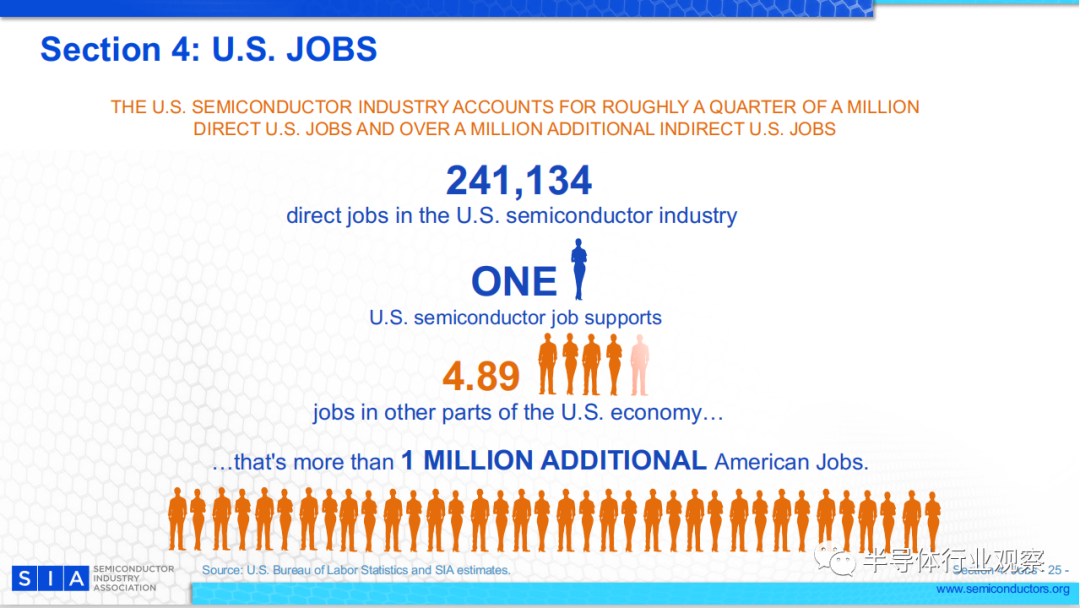

美国半导体行业提供的职位占直接美国职位数量的四分之一,同时也能间接提供超过百万的其他职位。

(提供的职位数量,来源:美国劳工统计局和SIA估算。)

第5节:美国生产力

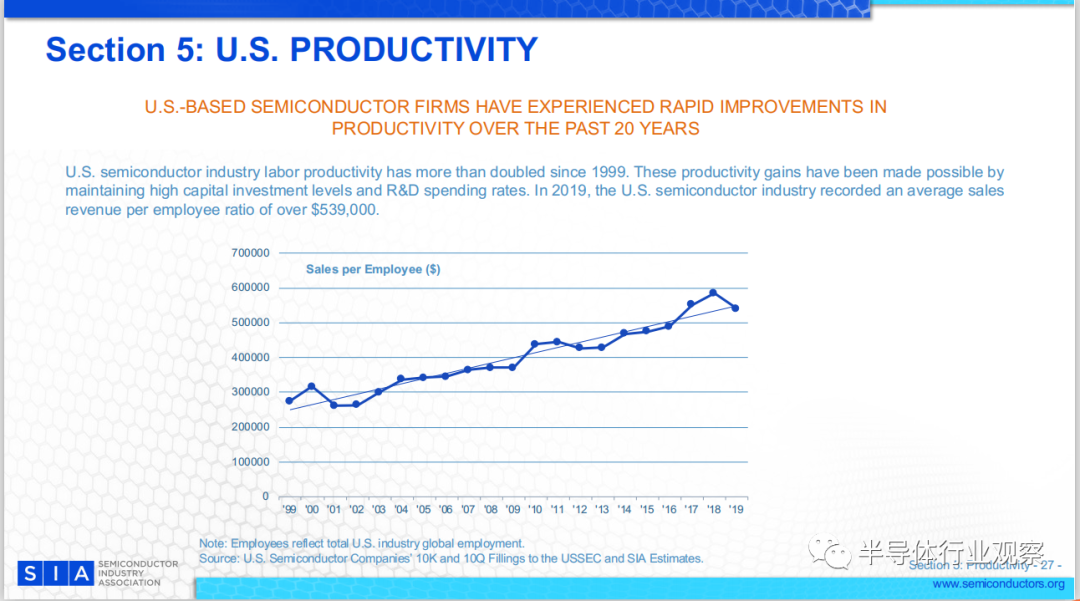

在过去的20年中,美国的半导体企业经历了生产率的快速提升。

自1999年以来,美国半导体行业的劳动生产率提高了一倍以上。这些生产率的提高是通过维持较高的资本投资水平和研发支出率而实现的。2019年,美国半导体行业的每名员工平均销售收入比率超过539,000美元。

树莓派工业应用再下一城:上海晶珩ED-HMI3120上市

树莓派工业应用再下一城:上海晶珩ED-HMI3120上市 稚晖君发布首款个人机器人启元Q1,上纬新材正式进军个人机器人新赛道

稚晖君发布首款个人机器人启元Q1,上纬新材正式进军个人机器人新赛道 产业升级窗口期,找电子材料供货商去哪个展会才能抢先一步

产业升级窗口期,找电子材料供货商去哪个展会才能抢先一步 GigaOm雷达报告连续第二年将Hitachi Vantara评为“主存储领域领导者”及“表现优异者”

GigaOm雷达报告连续第二年将Hitachi Vantara评为“主存储领域领导者”及“表现优异者”

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论