芯片国产替代空间广阔,难度颇大。

近日,有媒体报道称,美国芯片厂商AMD、英伟达相继收到总部通知,对中国区客户断供高端GPU芯片。

消息称,具体到AMD方面,告知其收到总部紧急通知:一是暂停对中国区所有数据中心GPU卡MI100和MI200发货;二是统计中国区Ml 100已发货量;三是统计中国区MI 200已发货客户清单和发货明细。

NVIDIA方面也告知收到如下通知:一是NVIDIA中国区已收到总部要求,暂停对中国区所有客户所有代理商的数据中心GPU卡A100和H100的发货,其它 GPU卡不受影响;二是各服务器OEM的现有库存A100 GPU卡,目前可以对各自的行业客户继续交付,NVIDIA中国区目前也没有对OEM发任何Letter。

截止发稿,AMD中国及NVIDIA中国方面都还未回复,消息真实性还有待时间验证,但可以看到的是:

7月28日,美国众议院通过《芯片与科学法案》(简称“芯片法”)。

7月30日,美国商务部禁止美国企业向中国提供可用于14nm以下先进制程芯片制造的设备。

8月10日,拜登正式签署《芯片与科学法案》。

8月15日,美国商务部发布对EDA软件工具等四项技术实施出口管制。

……

近一段时间里,美国对中国以芯片为首的高新技术打压不断升级,已经延伸到设备、芯片设计、晶圆代工等各个环节。国内半导体供应链自主可控迫在眉睫,国产替代重要性愈发凸显。

与此同时,尽管中国大陆在晶圆制造方面正在积极扩产,设备、材料、EDA等领域也不断有新的突破,但芯片各环节国产化率依然较低,国产替代空间广阔,难度颇大。

01 芯片法案背后:企业选边

自2008年金融危机之后,美国一系列政策的背后,都延续一个主题:制造业回流。无论是奥巴马的“重振美国制造”、特朗普的“美国优先”,还是拜登的“制造业回归”,皆是如此,但各有侧重。

相比较而言,拜登政府侧重于维持美国基础研究能力和优化创新环境,对华技术打压更加精细化,其中以芯片法最为典型。其旨在向美国半导体行业和尖端科研领域提供资金支持,总共分为三部分:2022年芯片法案、研发与创新法案、美国最高法院安全资金法案。

在2022年芯片法案中,总拨款为542亿美元,其中有527亿美元拨款给半导体(芯片)相关基金,15亿用于无线供应链。

《芯片与科学法案》2022年芯片法案部分。资料来源:国海证券

具体来看,美国芯片基金(CHIPS for America fund)的拨款为500亿美元,分别是390亿的激励计划与110亿的商业研发和劳动力发展项目。在激励计划中,第一年将会拨款190亿,有20亿明确用于传统芯片的生产,60亿可能用于直接贷款和贷款担保的成本;之后4年即2023至2026年每年将分别拨款50亿美元。

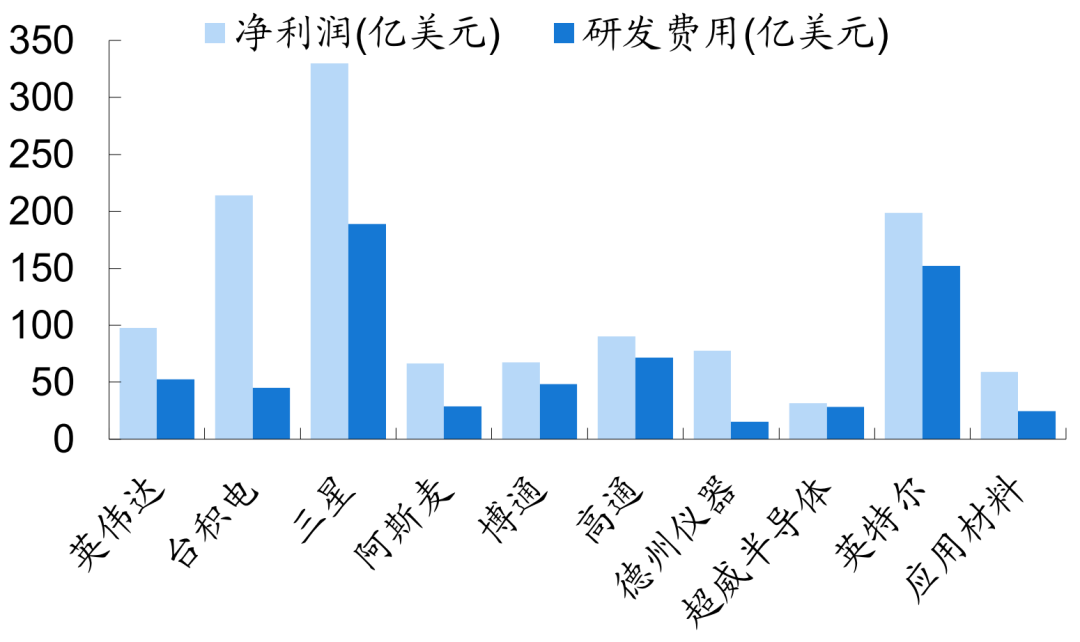

尽管后续4年每年50亿美元的金额不算大,但第一年拨款190亿美元还是颇有吸引力,这个数字已经接近全球前十大半导体企业2021年净利润总额的15%。

2021年前十大半导体公司净利润与研发费用。资料来源:国海证券

不止单纯的资金补助,这笔钱或许还有“台阶”的意味。

毕竟,除了补贴下发,芯片法另一重要部分是政策限制,即企业必须符合所谓的“条件”。法案禁止获得补贴的公司在中国大幅增产“先进制程”芯片,期限为10年,违反禁令的公司,可能会被要求退还全部补贴。

这也是该法案最受瞩目的条款之一,等于让世界芯片巨头在中美之间“二选一”。而一旦企业的选择不倾向美国,或许会受到“专利警告”。

此次以钱为“饵”,让企业们“选边站”,也让其站边有了看似合理的由头。

实际上,从细分领域上来看,尽管美国在EDA&IP、芯片设计、制造设备方面都占据第一的市场份额,但在晶圆制造领域却占比较小。

全球绝大多数的半导体制造产能都集中在亚洲,尤其是10nm以下制程的制造技术几乎都在中国台湾。根据CRS的数据,美国在全球半导体制造能力中的份额已从1990年的37%下降到2020年的12%左右,预计到2030年将进一步下降到10%。

因此,美国政府计划以巨额补贴和税务减免吸引各大半导体公司在美国兴建、扩建工厂,企图通过引导半导体制造业回流美国带动本土整条产业链发展,同时打压中国。

美国政策吸引知名半导体企业赴美建厂。资料来源:招商证券

而从2020年6月美国众议院提出芯片法案,至今年8月,芯片法案签署过程中,美国的大力度产业补贴也确实吸引了国内外知名半导体企业在美建厂。

总体来看,芯片法最直接的目的是通过投资补贴吸引半导体企业在美国本土设厂,实现半导体产业本土化回流与回迁;但另一层面意图是希望通过限制补贴资格来阻止半导体企业在中国增产,严防先进芯片工艺和技术落地中国。

台积电、三星、海力士都不同程度上会收到上述法案影响。其中,台积电或许是被芯片法针对的“头号对象”。

全球半导体龙头公司在中国大陆布局。资料来源:招商证券

从全球十大半导体巨头在中国大陆的布局来看,大部分公司在大陆有产品研发部门,一部分公司也布局了封装测试工厂,但是先进制程的晶圆制造厂寥寥无几。此次芯片法主要针对的是晶圆制造尤其是高制程晶圆制造在中国大陆的扩产。目前在大陆生产28纳米以下先进制程芯片的只有台积电(在南京的工厂生产28nm和16nm芯片)。

此外,也有消息称,三星和SK海力士将重新评估在中国的投资。目前三星在西安的3D NAND存储生产基地是主力阵地,占三星NAND Flash整体产能40%左右;SK海力士在无锡的厂房占了将近50%DRAM产能。

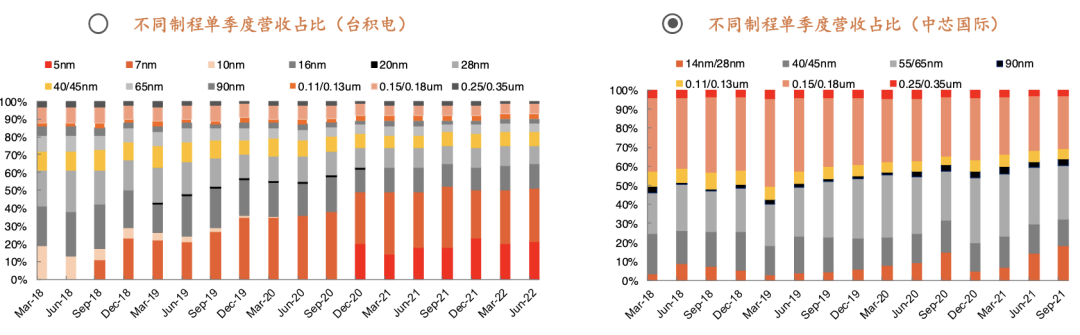

从各制程营收占比来看,中芯国际与台积电差距明显。资料来源:平安证券

显然,我国在高端芯片领域还没有实现国产替代,主要依赖进口。从制造维度看,14nm及以下的先进制程领域,我国当前基本处于空白状态,而即使是成熟制程,核心设备、耗材的本土化供给程度仍相当低。

因此,美国对于芯片“脱钩断链”的推动,将直接导致国内在芯片制程的关键节点受到限制。

02 EDA技术管制,中国恐陷入“弱者恒弱”

不止是制造压制,美国还希望在关键技术上“卡住中国的脖子”。

当地时间8月15日,美国商务部发布对EDA软件工具等四项技术实施出口管制。本次管控针对于GAAFET设计“专用”EDA 工具(全部环节),这一技术主要应用于3nm及以下制程的芯片工艺。

EDA是芯片设计的基础工具,素有“芯片之母”的称号。

尽管与庞大的芯片设计、制造、应用行业相比,EDA市场规模并不算大。根据SEMI数据,2017年-2021年,全球EDA市场规模分别为92.87、97.04、102.73、114.67、132.00亿美元,但其背后撑起的是数十万亿美元规模的数字经济。

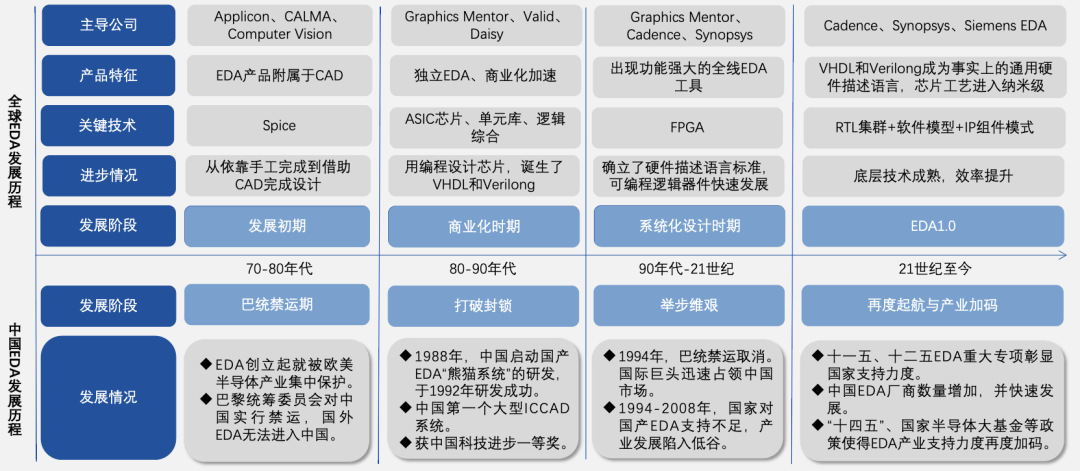

而因技术封锁,中国EDA起步较晚且发展较为曲折,发展进度远远落后于发达国家。

全球及中国EDA发展进程。资料来源:亿渡数据

当前,全球EDA行业市场集中度较高,共分为三个梯队。

第一梯队为楷登电子、新思科技和西门子EDA,上述三家公司具有显著领先优势,全球市场占比约78%。

第二梯队为华大九天、ANSYS等几家企业,凭借部分领域的全流程工具或在局部领域的领先优势,位列第二梯队,全球市场占比约15%。

第三梯队是一些聚焦于某些特定领域或用途的点工具的企业,整体规模和产品完整度与前两大梯队的企业存在明显差距,全球市场占比约7%。

国产EDA公司与“三巨头”有明显差距,很大一部分原因在于:前者目前仍不能实现全工具链覆盖。由于EDA工具链非常长,涉及软件种类,国内大多从某一环节单点切入,部分流程与环节具备较强竞争力。

国内外EDA企业产品工具链对比。资料来源:财通证券

此外芯片“生态”是国产EDA公司难以逾越的鸿沟。海外三巨头与头部Foundry长期捆绑,始终处于工艺的领先地位。而国产厂商缺乏与头部Foundry的合作,导致其EDA工具对先进工艺的支持不够,这也是国产EDA工具在高端芯片领域几乎没有份额。即便是华大九天,其大多数工具仍无法支持28nm以下的制程。

不过近年来,随着政策的持续加持,国产EDA市场在向好发展。以华大九天为例,其模拟电路设计全流程EDA工具系统在电路仿真工具上技术可达到全球先进水平;在平板显示电路设计领域,为成为全球唯一能提供全流程设计解决方案的供应商。

同时,由于国产化需求还引发了融资热、上市潮。近两年以来,目前已有概伦电子、华大九天、广立微三家企业上市,芯愿景已提交招股申报稿,多样化的融资渠道,意味着EDA软件公司能有良性、长期发展的可能性。

华大九天、概论电子和广立微对比。资料来源:财通证券

在此之下,此次美国对下一代EDA软件限制的影响力是巨大的,不止影响EDA软件企业,同时对芯片设计、制造等各方面造成影响。

以三星为例,其今年6月刚刚突破的3nm GAA架构制程技术,也是在ANSYS、Synopsys、Cadence等EDA软件的全力协助下完成的。没有EDA软件的配合,突破架构、制程限制难度更大。

更高级别技术的限制,或将导致基础本就薄弱的中国EDA市场,雪上加霜。

03 中国芯片产业承压,期待各路开花

面对美国针对芯片等高新技术的打压,中国芯片产业承压颇重。

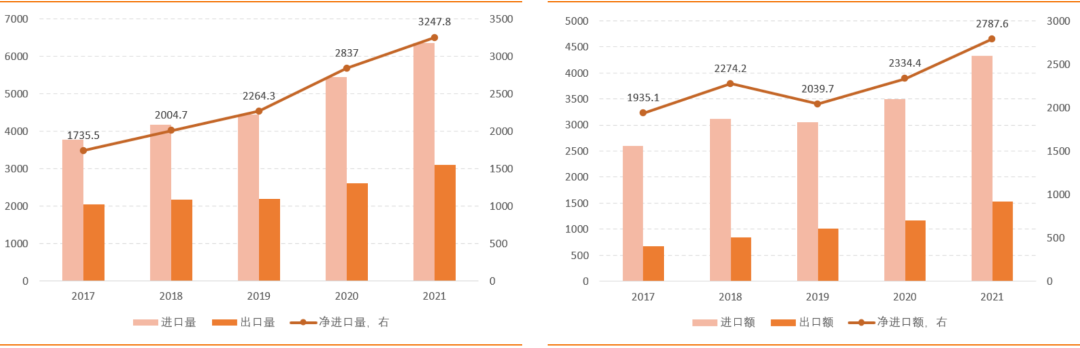

当前我国目前集成电路自给率较低,贸易逆差较大。根据IC Insight数据,2020年我国集成电路供给量约为227亿美元,需求量为1430亿美元,自给率仅为15.9%,集成电路缺口巨大。从进出口来看,2021年我国集成电路进口4326亿美元,出口1538亿美元,贸易逆差高达2788亿美元。

中国集成电路产品进出口量(左)和进出口额(右)情况(亿块)。资料来源:天风证券

而从需求端来看,在汽车智能化、电动化、网联化的驱动下,汽车芯片量价齐升,有望成为半导体行业的新推动力。

汽车芯片种类较为庞杂,主要分四类:一是功能芯片,主要是指MCU和存储器,其中MCU负责具体控制功能的实现,承担设备内多种数据的处理诊断和运算;二是主控芯片,在智能座舱、自动驾驶等关键控制器中承担核心处理运算任务的SoC,内部集成了CPU、GPU、NPU、ISP等一系列运算单元;三是功率半导体,主要是IGBTs和MOSFETs;四是传感器芯片,包括导航、CIS和雷达等。

目前车上应用的主要芯片种类及工艺制程节点。资料来源:平安证券

根据海思在2021中国汽车半导体产业大会发布的数据,预计汽车电子占比汽车总成本在2030年会达到50%。

但从供给端看,我国芯片自主率较低。从细分领域来看,我国在汽车计算、控制类芯片的自主率不到1%,传感器4%,功率半导体8%,通信3%,存储器8%。

中国车规级芯片自主率情况。资料来源:天风证券

自主率低,加上建厂、技术管制,这一方面意味着,智能汽车销量越高,集成电路贸易逆差或将越大;另一方面也意味着抗风险能力低,一旦再次遇到类似近年“缺芯”问题,国内企业将再次陷入完全被动。

有分析师认为,中美博弈肯定是往脱钩方向去的,在这个趋势下各个技术都需要贴身战术去做。(这次美国一系列动作背后)往好了看,迟早会发生的,那早点不是坏事。利用企业建厂、先进工艺大规模应用时间差,中国早些、多些准备,去补课、赶超。

实际上,近年来我国芯片在各个领域也都有利好消息。

功率半导体领域,国产替代正在提速。时代电气、斯达半导等公司的车规级产品渗透率正在提升。

MCU领域,国内厂商在32位MCU上已经开始有所建树,包括杰发科技、比亚迪半导体等。虽然车规级MCU国内厂商还处在起步阶段,但在缺芯的大背景下,加速了厂家进入汽车供应链时间。

在智能传感器方面,比如摄像头、毫米波雷达、激光雷达等产品,国内外基本处于同一起跑线,尤其是激光雷达,有望成为国产突破点。

SoC领域,中低端市场传统巨头地位稳固,而智能座舱、自动驾驶的大芯片市场上,是目前全球玩家争夺的重点,国内如地平线等企业也已打入多家车企供应体系,在国内汽车行业的影响力初步奠定。

诚然,我国芯片产业还很薄弱,但战书已下,唯有背水一战,期待突围。

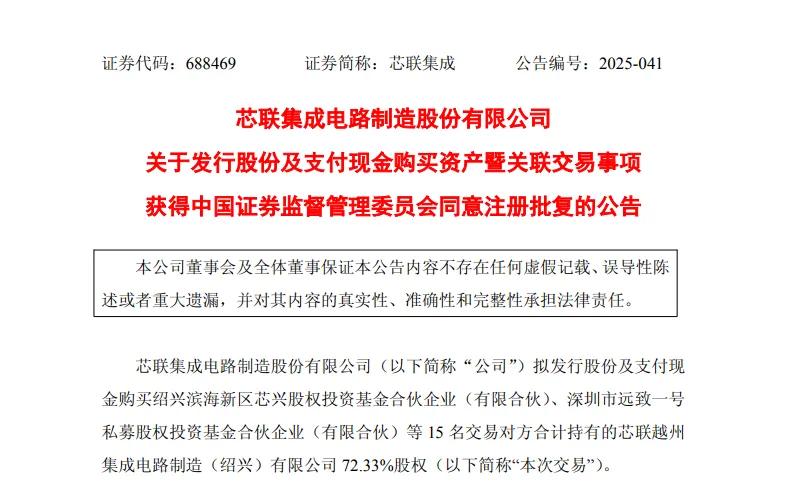

晶圆代工大厂近59亿元收购案获批

晶圆代工大厂近59亿元收购案获批 罗姆为英伟达800V HVDC架构提供高性能电源解决方案

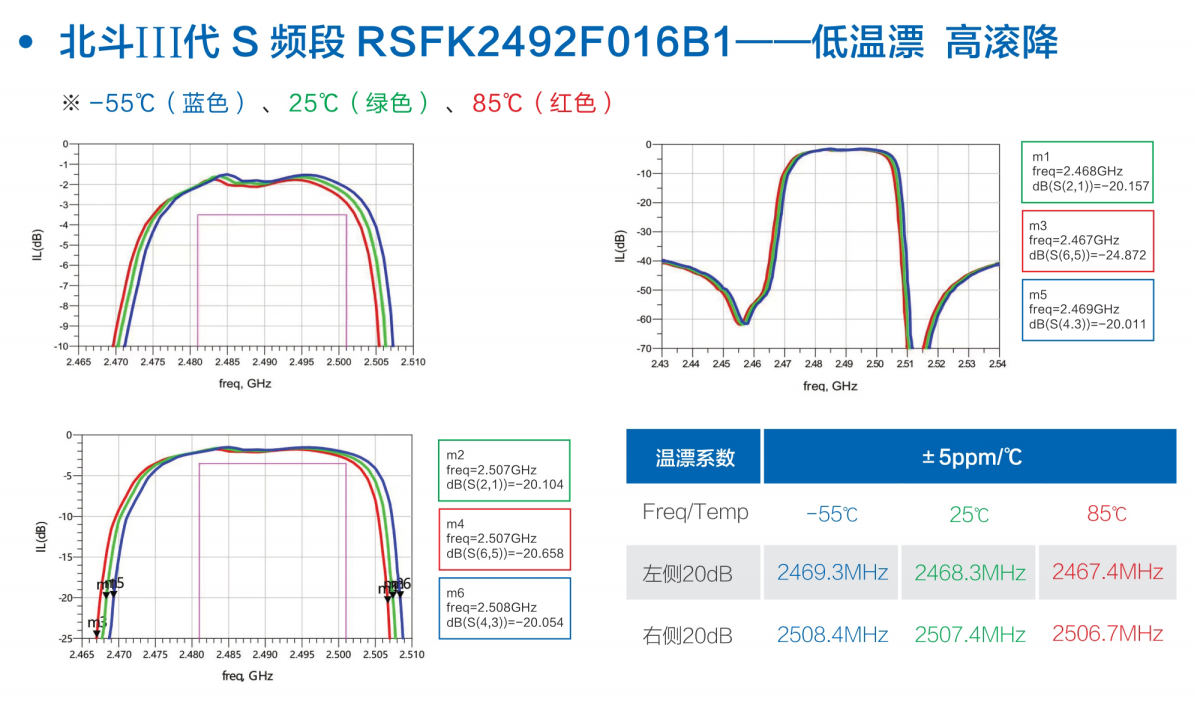

罗姆为英伟达800V HVDC架构提供高性能电源解决方案 诺思 “零温漂” 滤波器:技术创新赋能产业发展,知识产权护航行业未来

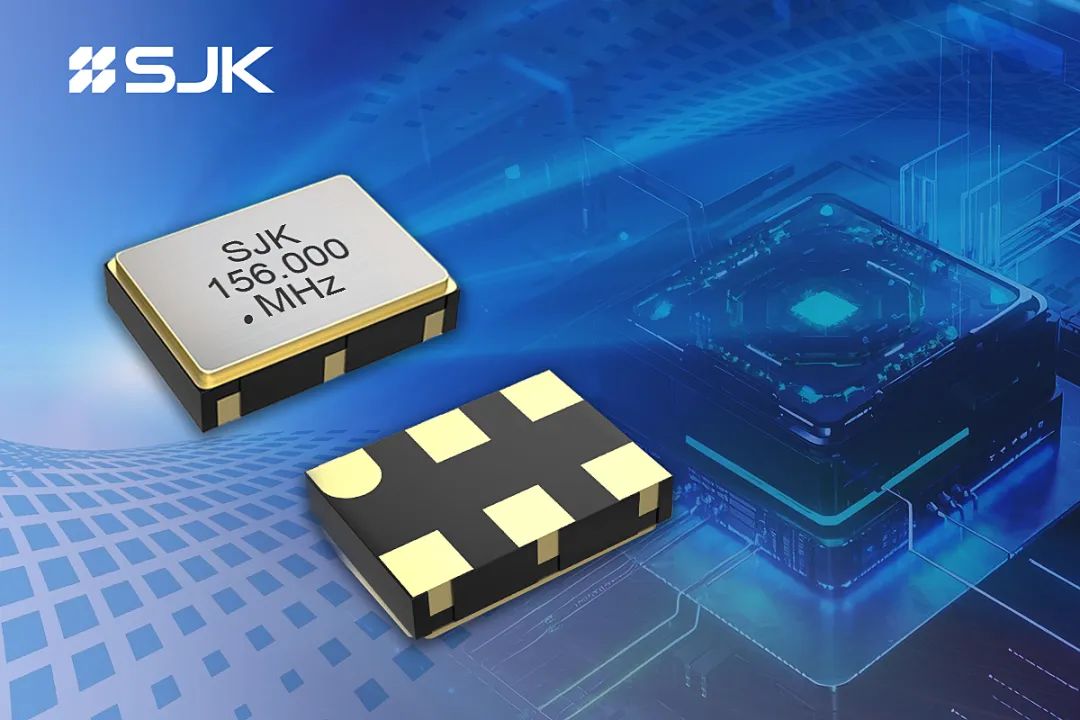

诺思 “零温漂” 滤波器:技术创新赋能产业发展,知识产权护航行业未来 DeepSeek引爆AI芯片需求,晶科鑫SJK差分晶振赋能服务器交换机

DeepSeek引爆AI芯片需求,晶科鑫SJK差分晶振赋能服务器交换机

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论