一、晶振:电子工业之“盐”,5G显著提升行业壁垒

1.1 晶振:数字电路的心脏,不可或缺

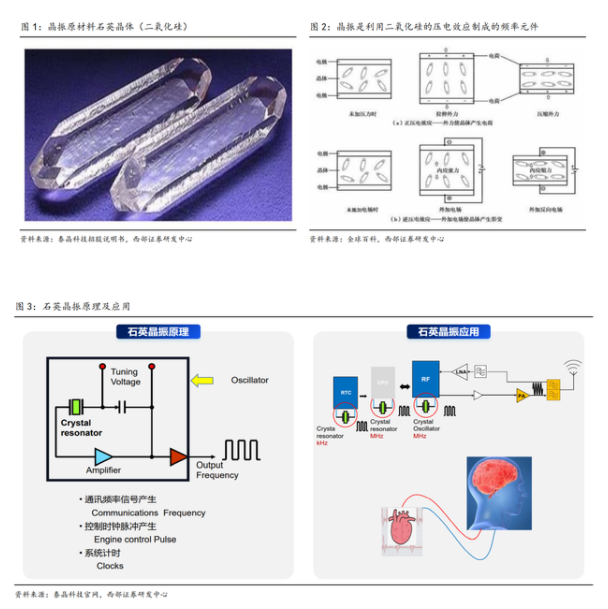

晶振是利用石英晶体(二氧化硅)的压电效应而制成的频率元件,为电路提供参考时钟基准(时基)或频率基准(基频),数字电路的正常运行离不开晶振。

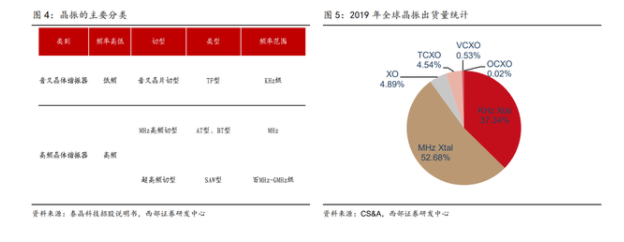

晶振主要分为谐振器和振荡器,根据CS&A数据,2019年出货量占比分别为90%、10%。

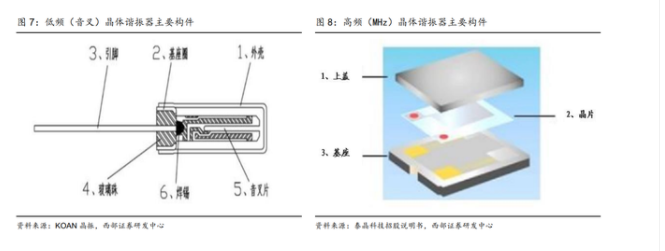

1)谐振器:谐振器属于无源晶振,按照频率不同,可分为音叉型(KHz)和高频晶振(MHz)。

根据CS&A数据,2019年出货量占比分别为37.3%、52.7%;

2)振荡器:振荡器属于有源晶振,除了石英晶体外,里面还包含晶体管和阻容元件,主要分为XO(晶体振荡器)、TCXO(温度补偿晶体振荡器)、VCXO(压控晶体振荡器)、OCXO(恒温晶体振荡器)。

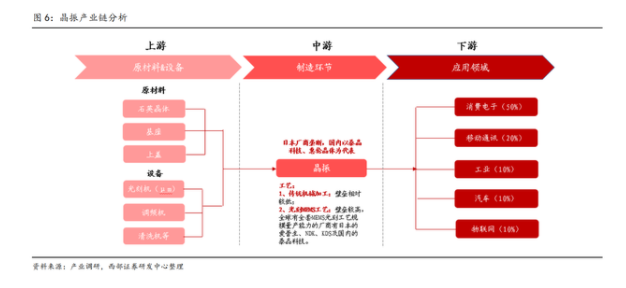

晶振产业链分析:

1)上游:上游主要是材料及设备。

材料方面,包含晶片生产所需原材料石英晶体(二氧化硅),目前国内企业石英股份可大规模供应石英棒;另外SMD封装材料主要是基座和上盖,三环集团是国内核心供应商。设备方面,传统机械加工主要是切、磨、抛工艺,壁垒相对较低,相应设备国内厂商基本能满足需求。

国内厂商泰晶科技实现了大部分核心设备的自产自用;光刻工艺方面,光刻设备主要是微米级设备,但具有定制化属性,目前国内上海微电子具备生产微米级光刻机的能力。

2)中游:中游是制造环节。

晶振市场主要被日本厂商垄断,国内则以泰晶科技、惠伦晶体为代表。

晶振工艺主要包含传统机械加工和光刻MEMS工艺,机械加工壁垒相对较低;光刻工艺壁垒则较高,存在大量Know-How,具有较高的准入壁垒,目前日本的爱普生、NDK、KDS和国内的泰晶科技具备全套MEMS光刻工艺规模化量产能力。

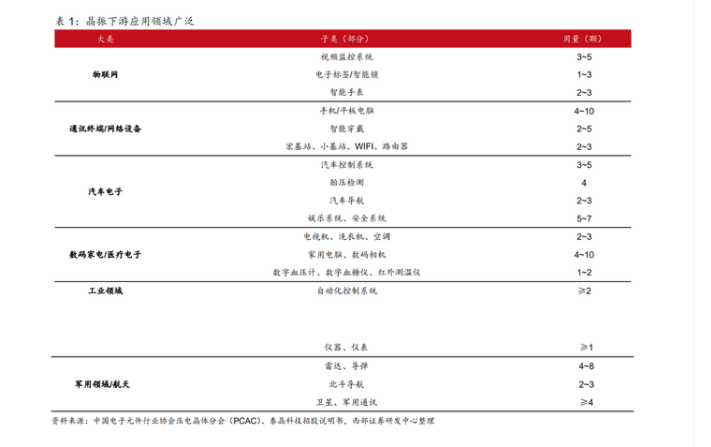

3)下游:应用领域较为分散。

晶振下游应用领域广泛,几乎涵盖所有电子设备,下游主要是消费电子、移动通讯、工业、汽车、物联网等终端市场。

1.2 壁垒:小型化、高频化、高精度,核心在光刻工艺

KHz及高频MHz产品技术壁垒较高。

1)音叉型(KHz)晶振:结构形态是音叉型,内部结构较为复杂且有专利保护,因此准入门槛较高。目前国内泰晶科技KHz产品有自有专利,是国内唯一可大规模供应 KHz产品的晶振厂商。

从市场分布看,音叉型(KHz)晶振主要是32768Hz系列产品,主要用于电子设备计时以及低功耗设备唤醒,市场较为集中;

2)高频(MHz)晶振:结构形态是一个长方形、正方形或圆形的薄片,产品结构较为简单。

高频晶振频率与晶片厚薄成反比,随着通信制式升级,通信频率越来越高,相应高频晶振需求大幅增加。高频MHz晶振频段从几M到上百MHz,每个频点有对应系列产品,因此市场较为分散。

电子设备轻薄化、智能化及高频化趋势下,晶振技术趋势呈现小型化、高频化、高精度,核心壁垒在于光刻工艺。

晶振的核心在于晶片,晶片最高工艺是MEMS光刻工艺,目前全球具备全套MEMS光刻工艺规模化量产能力的厂商有日本的爱普生、KDS、NDK以及国内的泰晶科技。

光刻工艺填补了国内微型音叉、超高频晶片领域空白,打破海外高端产品的垄断格局。

光刻工艺壁垒较高,存在大量Know-How。

小型化、超高频晶振的生产必须用到光刻工艺,机械加工最薄做到30μm的厚度,对应频率50MHz,50MHz以上的超高频晶振需用到MEMS光刻工艺。

全套MEMS光刻工艺合计40余道工序,无技术可借鉴性,企业需自己不断摸索,涉及大量工艺经验的积累。另外,光刻高端设备具备定制化属性,存在大量Know-How。

1.3 应用:应用领域广泛,AIoT打开增长空间

晶振下游应用领域广泛,几乎涵盖所有电子设备。晶振的主要作用是计时、唤醒以及提供基准频率。

此前3G/4G主要针对手机等消费端应用场景,而到了5G,真正实现了万物互联,智能家居、可穿戴设备、智慧城市、物联网、医疗电子、工业控制等新兴市场蓬勃发展,行业成长空间被打开,未来3-5年将进入加速成长期。

二、需求端:国产替代叠加AIoT需求拉动,国内厂商迎关键机遇期

2.1 市场空间:5G应用带动下,行业规模有望快速增长

根据CS&A不完全统计,2019年全球晶振行业空间30.1亿美元。2008-2019年全球晶振行业规模较为稳定,维持在30~35亿美金左右。以2010年为基准,虽然行业需求量增长近一倍,但价格也下降了一半,因此行业规模较为稳定。

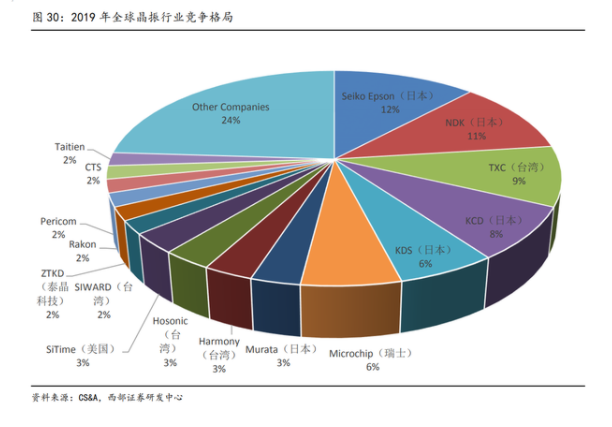

价格下跌的主要原因是台湾及国内厂商成本优势较为明显,市场占有率持续提升。根据CS&A数据,日本厂商份额由2000左右的70%下降至2019年约50%;台湾厂商目前则占据全球约25%的市场份额;目前国内厂商份额相对较低,2019年国内晶振龙头泰晶科技全球份额仅为2%。

5G显著提升行业壁垒,且带动晶振需求量大幅增长。随着5G发展,全球晶振行业发生显著变化。和4G相对,5G通信速度约是4G的20倍,时延只有4G的1/10,连接数量则是4G的10倍。

随着AI、IoT、汽车电子等新兴市场迅速发展,带动高频化、小型化、高精度的晶振需求量激增,晶振价格止跌回升。根据中国产业信息网数据,2020年全球晶振需求量1755亿只,预计到2025年将增长至3125亿只,2020-2025年CAGR达12.2%。

2.2 增量空间:国产替代趋势加速,AIoT贡献增量市场

2.2.1 可穿戴:可穿戴设备发展迅速,贡献增量空间

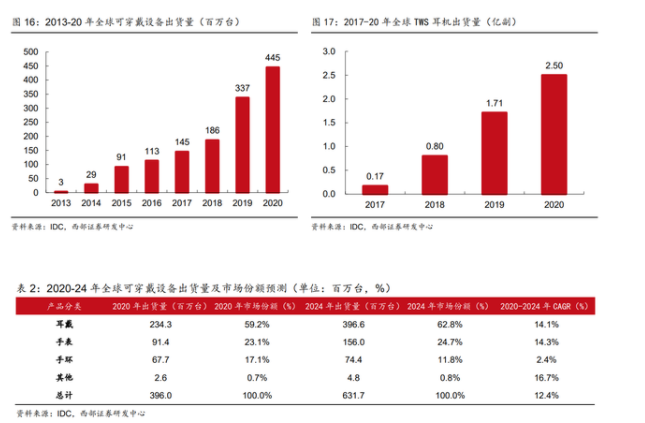

可穿戴设备增长迅速,贡献增量空间。根据IDC数据,2020年全球可穿戴设备出货量4.45亿台,同比增长32.0%,预计到2024年将达到6.32亿部,2020-24年CAGR达 12.4%。

其中,TWS耳机出货量2.5亿副,同比增长46.2%,预计到2024年将达到3.97亿副,2020-24年CAGR达14.1%。

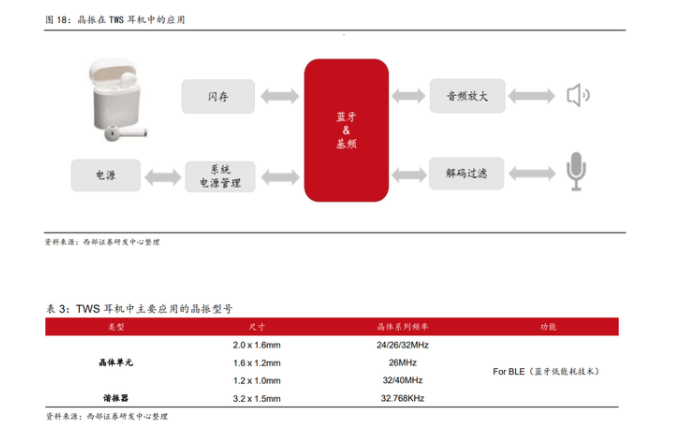

可穿戴设备的快速增长,带动小型化晶振需求量大幅增加。

一副TWS耳机需要用到4颗晶振,分别是2颗KHz和2颗MHz晶振。根据IDC数据,2020年全球TWS耳机出货量2.5亿副,预计到2024年将达到3.97亿副,对应2020年晶振需求量10亿颗,到2024年需求量将达到16亿颗。

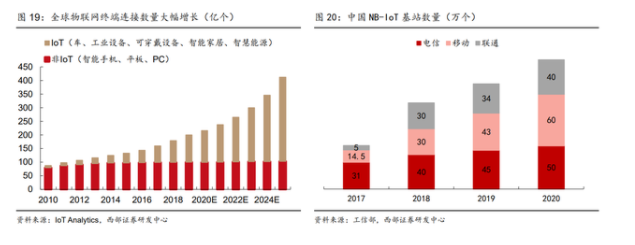

2.2.2 物联网:物联网连接数量大幅增长,贡献绝对增量

全球物联网终端连接数量大幅增长,贡献绝对增量市场。根据IoT Analytics数据,2020年全球IoT终端连接数量超117亿个,首次超过非IoT终端连接数。

预计2025年全球IoT终端连接数量将达到309亿个,2020-24年CAGR高达21.4%。

晶振是数字终端必不可少的基础元件,需求量将随之增长,例如电子标签需1~3颗,智能手表需2~3颗,视频监控需3~5颗。

2.2.3 汽车:电动智能化趋势加速,单车用量成倍增长

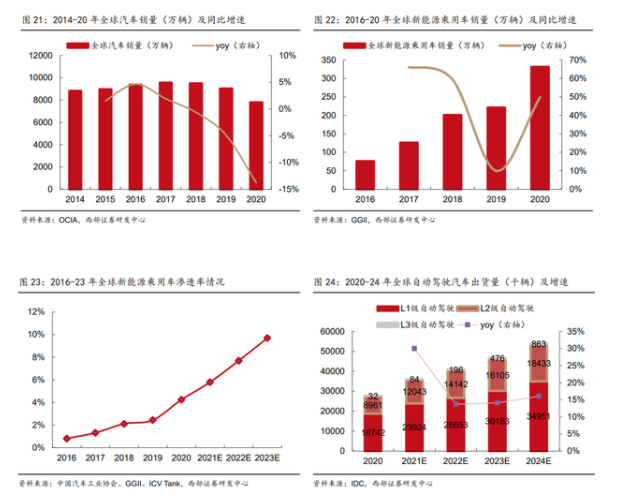

全球新能源汽车销量增长迅速,渗透率持续提升。受新冠疫情影响,2020年全球汽车销量同比降低13.8%至 7797 万辆。其中,新能源乘用车销量 331 万辆,同比增长 49.8%,渗透率达4.2%,较去年提升了1.8pct。根据 ICV Tank 数据,预计2021 年全球新能源汽车渗透率将提升至5.8%。

根据 IDC 预测,2024年全球 L1-L5 自动驾驶汽车出货量将达到约5425万辆,其中,L1和L2级自动驾驶在2024年的市场份额预计分别为64.4%和34%,2020~24年 CAGR达18.3%。

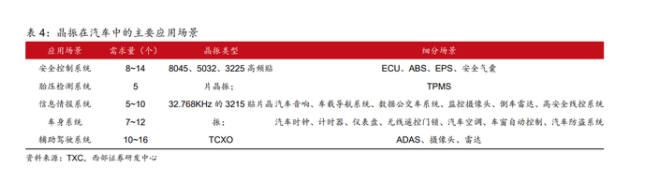

汽车电动智能化趋势下,单车晶振需求量成倍增长。

汽车对晶振的可靠性、稳定性、一致性等要求非常高,且具有较长的认证周期,相应价值量也更高。晶振在纯电智能车主要应用在安全控制系统、胎压检测系统、信息情报系统、车身系统以及辅助驾驶系统,应用场景广泛。

随着汽车电动智能化持续渗透,车规级晶振需求量也将随之高增。根据NDK年报数据,低端车型配置10~20颗晶振,经济型汽车需晶振30~40颗,豪华型汽车需 70~100颗。

2.2.4 手机:5G手机对于高频晶振需求增加,价值量显著提升

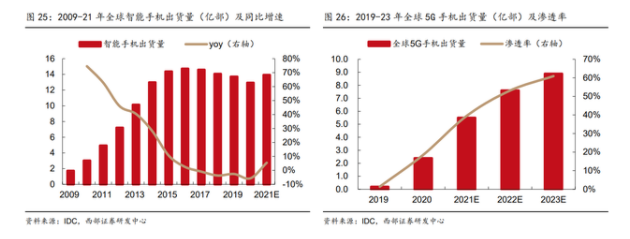

5G手机正处于加速渗透阶段。2020年受新冠疫情影响,全球智能手机出货量有所下滑,全年累积出货量12.94亿部,同比降低5.7%。

其中,5G手机出货量约2.4亿部,渗透率由2019年的1.4%大幅提升至2020年的 18.5%。

根据 IDC 预测,预计2021年全球智能手机出货量13.93亿部,同比增长5.5%。其中,5G手机出货量5.5亿部,渗透率达39.5%。

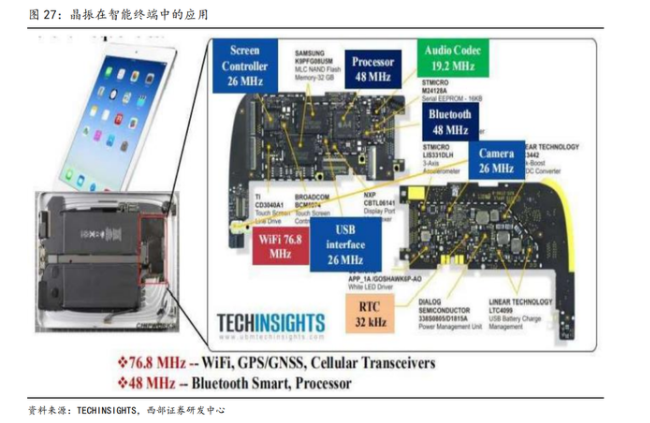

随着通信制式升级,高频晶振需求量大幅增加,价值量相应提升。随着手机芯片模块集成度越来越高,单机晶振需求量逐渐降低。

目前5G手机芯片模块已高度集成,单机晶振需求量约2~3颗。随着通信制式升级,相应高频晶振需求量也大幅提升。

目前用于WiFi、GPS/GNSS等高频模块的高频晶振价值量较中低频晶振大幅提升,相应工艺壁垒也显著提升,核心壁垒在光刻工艺。

2.2.5 家电:行业规模稳健增长,国产替代趋势加速

行业规模稳健增长,带来稳定增量需求。根据国家统计局数据,家电市场(彩电、空调、洗衣机、冰箱)产量每年维持在较高水平,2020年达5.77亿台,为晶振带来稳定需求。贸易战前,国内厂商大都采用国外晶振产品。

贸易战后,国内头部家电厂商陆续转向国内晶振供应商,未来几年国内厂商在家电领域的渗透率有望持续提升。

三、供给端:日本厂商垄断,国内厂商份额加速提升

3.1 竞争格局:日台厂商垄断,国产化率较低

日本厂商垄断,国内厂商份额较低。根据 CS&A 数据,2019年日本厂商合计占据全球50%的市场份额,其中,爱普生、NDK、KCD、KDS分别占比12%、11%、8%、6%;台湾厂商约占据全球25%的市场份额,其中,台晶技(TXC)占比9%,市占率位列全球第三;国内厂商占比较低,2019年国内晶振龙头泰晶科技市占率仅约2%。

3.2 国内优势:国产替代+扩张优势+成本优势,国内厂商加速成长

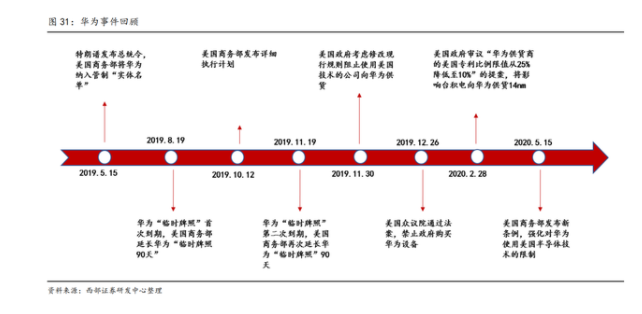

贸易战加速国产替代进程。贸易战前,由于晶振占终端成本低,大的终端厂商更换供应商意愿低。当时国内厂商只能在较小的市场进行竞争,竞争格局相对较差。

而经历19年行业低谷期后,国内大部分落后产能基本被淘汰,目前泰晶科技和惠伦晶体两家企业占据国内厂商中近70%份额。

华为贸易战后,国内终端客户陆续转向国产供应商,叠加 AIoT 需求拉动,国内晶振厂商泰晶科技、惠伦晶体等迎来历史机遇期。

国内厂商成本优势凸显,加速抢占中低端市场份额。

国内厂商在原材料开发、生产设备升级、产能规模方面不断补强,另外国内人力成本相对较低,因此产品成本优势凸显。日、台、美系厂商正逐步退出中低端市场,国内厂商份额有望加速提升。

四、报告总结

4.1 泰晶科技:光刻工艺+KHz产品+设备材料一体化,构筑核心壁垒

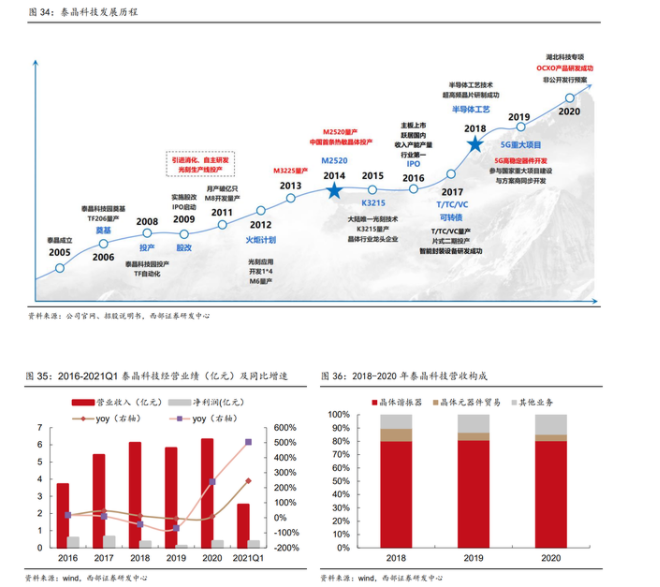

国内晶振龙头厂商,核心优势凸显。

泰晶科技2005年成立,2016年登陆上交所,同年收入产能产量跃居国内第一。公司2011年开始自主研发光刻工艺,2015年开始大规模量产,填补了国内微型音叉、超高频晶片领域空白,解决了卡脖子问题。公司主要产品包含KHz、MHz、热敏产品、TCXO,2020年收入占比分别为37.3%、58.8%、3.8%、0.1%。

核心壁垒一:光刻工艺。

目前全球有四家企业具备全套MEMS光刻工艺规模化量产能力,分别是日本的爱普生、NDK、KDS以及国内的泰晶科技。随着5G正式商用,小型化、高频化晶振需求显著增加,核心在于高频晶片,高频晶片的核心在于MEMS光刻工艺;

核心壁垒二:核心 KHz 产品。

KHz 产品结构较为复杂,工艺壁垒较高,且有专利保护,全球能够大规模供应 KHz 产品的厂商较少。目前国内仅泰晶科技具备大规模的供货能力,且具备自有专利;

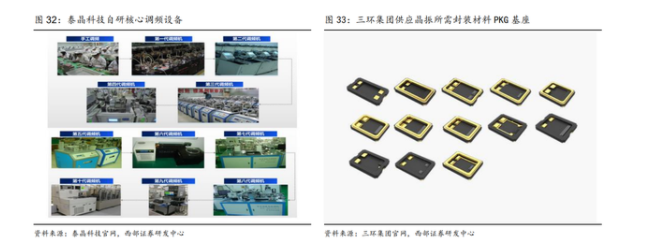

核心壁垒三:设备材料一体化。

公司目前能够自产调频机、清洗机、自动溅镀机、自动点胶机、自动缝焊机等设备,其中,核心设备调频机已研发至第 8 代,并出口日本。

此外,公司实现了传统 DIP 封装材料的自产自用。上游设备材料的一体化,有助于降低成本,提振盈利能力。

4.2 惠伦晶体:国内高频晶振领先厂商,享行业增长及国产化红利

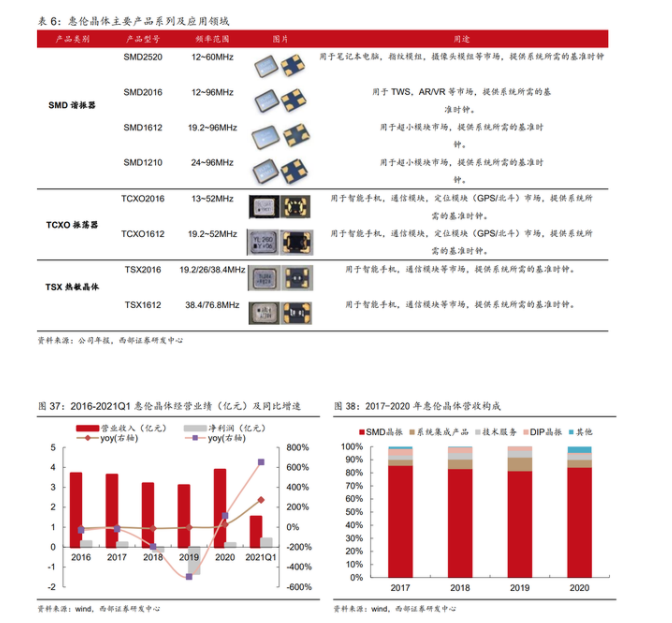

国内高频晶振领先厂商,享行业国产化红利。惠伦晶体成立于2002年,2015年登陆深交所,是国内高频晶振领域领先厂商。公司产品主要包括MHz的SMD谐振器、TCXO振荡器和TSX热敏晶体。

公司生产的SMD2520、SMD2016、SMD1612是国内较早量产的小型化晶振产品,此外,公司SMD1210晶振已完成研制并处于试生产阶段,TCXO、TSX热敏产品均已实现量产并批量供货,广泛应用于通讯电气、消费电子、移动互联网、工业控制、家电、汽车电子、安防产品智能化等领域。

五、风险提示

1、晶振价格下跌风险:

2020年下半年随着疫情恢复,AIoT、汽车电子等领域需求激增,产品供不应求,行业迎涨价潮。今年上半年东南亚等地区疫情严峻,持续影响晶振供给。随着马来西亚等地区产能恢复,晶振价格存在下跌风险;

2、下游需求不及预期:

晶振下游应用领域较为分散,若下游终端销量不及预期,可能导致晶振需求下滑;

3、行业竞争加剧风险:

若行业内主要玩家未来均大幅扩产,可能导致未来行业竞争加剧。

——————————————————

报告属于原作者,我们不做任何投资建议!

报告原名:《国产替代叠加 AIoT 需求拉动,国内晶振行业迎来变革》

作者、分析师:西部证券 雒雅梅

车规级晶振:电动车智能驾驶的关键命脉

车规级晶振:电动车智能驾驶的关键命脉 2027年AI普及率要超70%,人工智能+真能带火一个行业吗?

2027年AI普及率要超70%,人工智能+真能带火一个行业吗? 不只是腿!机器人稳健行走的幕后英雄:一只“不简单的手”

不只是腿!机器人稳健行走的幕后英雄:一只“不简单的手” 破局而生,产业报国 —— 泰晶科技以国产晶振助力中国智造崛起

破局而生,产业报国 —— 泰晶科技以国产晶振助力中国智造崛起

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论