元器件分销作为原厂和终端客户中间重要的枢纽,由于利润微薄,其对于市场的供需变化的敏感度异常之高。2023Q3,结合从头部分销商最新的业绩梳理,明显看到,行业发展进入新阶段。

2023Q3,电子元器件分销商营收和净利润均大幅改善,但考虑行业库存去化进展,整体复苏或延至2024年。

强者恒强,国产电子元器件分销布局值得关注

强者恒强,行业集中度不断提升。根据对国内主营或涉及电子元器件分销业务相关上市公司梳理,截至2023Q3,分销行业头部厂商营收规模快速增长。业务累计营收超过百亿的主要有中电港(240.79亿元)和深圳华强(143.28亿元),其中Q3单季度超过50亿元同样为中电港(83.81亿元)和深圳华强(56.59亿元)。第二梯队中,Q3累计营收在40-100亿元区间的主要有香农芯创(76.35亿元)、力源信息(43.30亿元)、好上好(43.79亿元)、商洛电子(40.29亿元)等4家,Q3增长势头良好。明显看出,行业“强者恒强”趋势明显。

部分分销商转战拓疆上游原厂。从Q3元器件分销头部厂商毛利润看,以中电港为代表的以元器件分销为主营业务的厂商利润相对较低,部分转型原厂厂商毛利润相对可观。由此,有韦尔股份并购豪威转型在前,包括力源信息、英唐智控、雅创电子及润欣科技等均积极深化半导体领域布局。其中,雅创电子通过在汽车电子分销领域积累丰富经验后,先后收购Tamul电源管理IC业务和购买欧创芯60%股权补强研发实力,逐渐形成汽车电子分销为基,自研IC协同发展,Q3公司在营收及净利润上均迎来快速复苏。英唐智控同样通过收购先锋微及入股上海芯石,积极由电子元器件分销转型半导体IDM,此外公司还利用投资进一步加深对产业资源的拓展,巩固和加强上下游资源协同优势,在当下行业周期转换阶段优势明显。

国产替代布局成为趋势。2023年。在面临管制升级、经济低迷等因素的影响下,以中电港为代表厂商加速“国产优先”战略,在物联网连接、存储器、新能源领域引进国产产品线,经营取得较大突破。其他头部厂商也纷纷效仿,积极跟进布局国产产品线。

资料来源:各公司财报、芯八哥整理

综上,综合营收、净利润及毛利率情况,刨除非分销业务,以中电港、深圳华强为代表的元器件分销龙头厂商在营收规模、净利润等均处于领先梯队,与香农芯创、力源信息等第二梯队厂商差距愈发明显,行业集中度不断提升。

曙光乍现,分销行业迎复苏周期

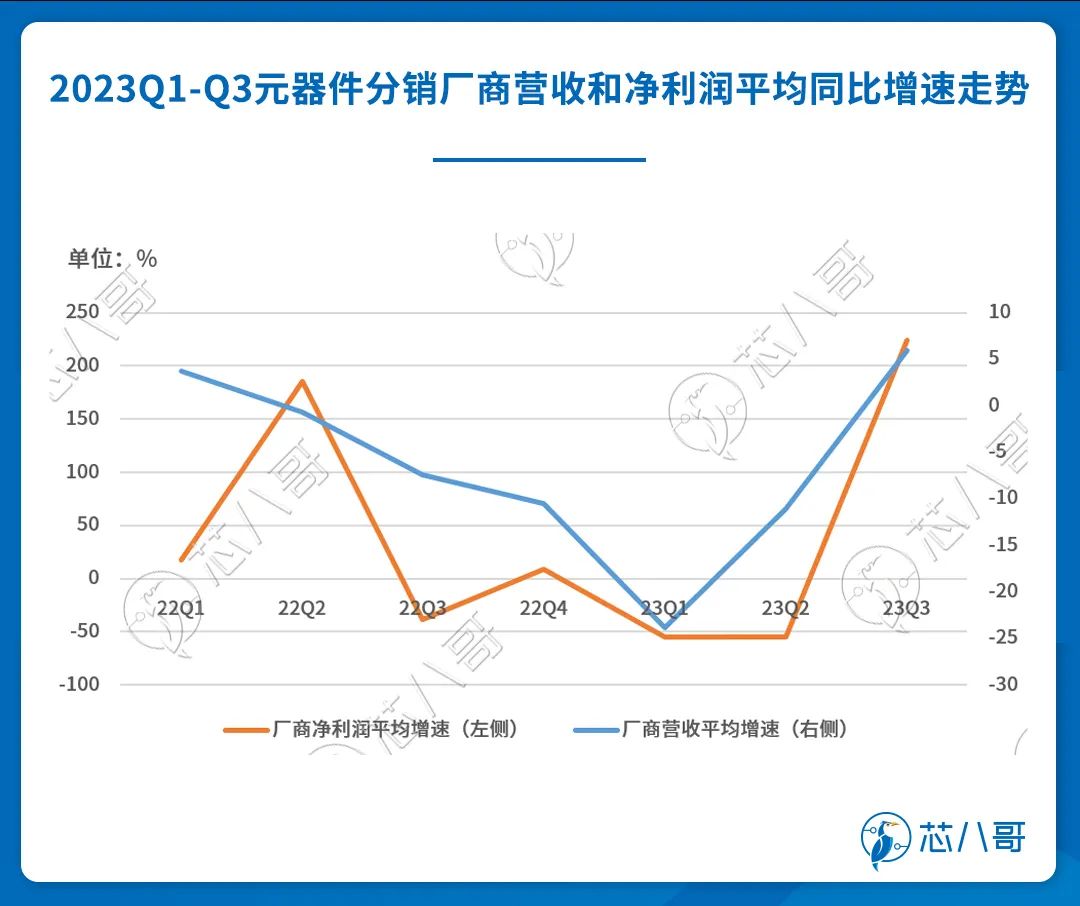

根据Q3主要元器件分销厂商营收同比增速数据显示,行业整体营收改善趋势明显,在经历了2022年下半年以来的持续负增长后,2023Q1行业触底,Q2开始逐步复苏,Q3行业增速会逐步回正,显示持续日久的元器件分销行业恢复增长态势。

资料来源:各公司财报、芯八哥整理

净利润的衡量元器件分销行业是否复苏的关键指标,从Q3元器件分销头部厂商单季度净利润同比增速看,包括中电港、深圳华强、香农芯创及力源信息等净利润均大幅回升。其中,中电港Q3单季度净利润同比降幅收窄至63.34%,环比爆增275.99%,显示Q3公司净利润逐季改善,基本走出低谷。

资料来源:各公司财报、芯八哥整理

为更直观看清楚行业营收和净利润增速趋势,以下为芯八哥做的一个平均值走势图,整体元器件分销厂商营收Q1基本触底,Q2开始回升。净利润触底则在Q2,Q3行业迎来爆发增长。基本可以判断,元器件分销行业持续接近一年的下行周期结束,行业迎来新的复苏阶段。

资料来源:各公司财报、芯八哥整理

库存水平相对仍然较高,整体复苏或延至2024年

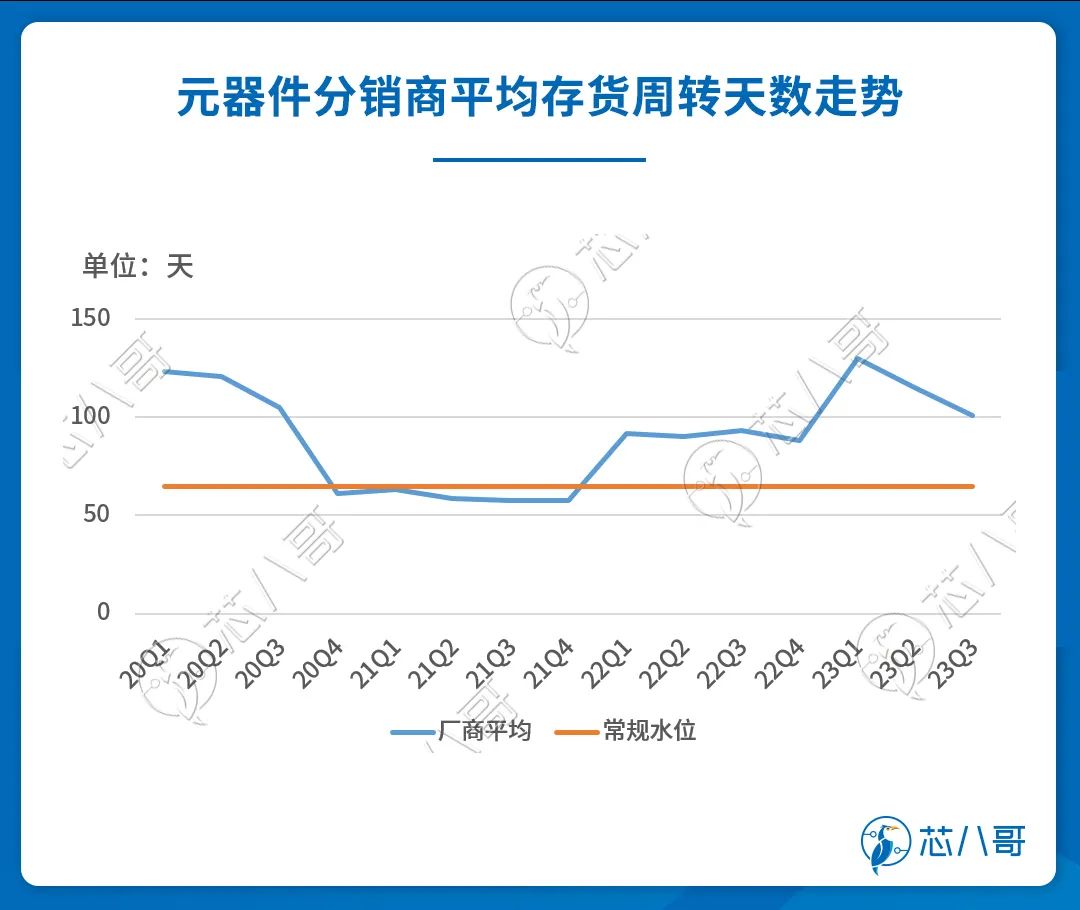

近一年多以来,受持续下行的终端需求影响,国内元器件分销行业迎来“寒冬”,出货暴跌、业绩下滑、库存高企、裁员降薪等成了许多厂商的真实写照。从Q3主要国内元器件分销商营收及净利润看,行业回升趋势基本确定。但考虑元器件上下游相对负责供应链体系,行业未来要重回上升区间,需要进一步观察行业库存最新变化。

综合国内头部元器件分销厂商Q3库存走势,芯八哥认为一直到2024年上半年属于行业库存去化及供需调整的筑底振荡期,从业者需谨慎关注其中蕴含的风险及潜在机遇。当前分销市场复苏显现,国产替代将是其中核心“新风口”。

资料来源:Wind、各公司年报、芯八哥整理

MIKROE与瑞萨签署多年MCU嵌入式开发工具支持协议

MIKROE与瑞萨签署多年MCU嵌入式开发工具支持协议 电子元器件供应链升级!34万㎡超级平台全面赋能

电子元器件供应链升级!34万㎡超级平台全面赋能 纳米氧化镁,下一个千亿级新材料风口!

纳米氧化镁,下一个千亿级新材料风口! 它来了!2026慕尼黑上海光博会展商名单抢先出炉!

它来了!2026慕尼黑上海光博会展商名单抢先出炉!

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论