原厂动态

德州仪器(TI)

TI品牌,本月TI对外展示在汽车电子、机器人和能源基础设施领域的创新产品、技术及先进解决方案,并进行了新产品的联合发布。以上三个行业也是目前大部分芯片原厂的开发中心方向。而各大芯片原厂为了满足终端设备对多功能、高性能的需求,逐渐朝着更高集成度方向发展,融合更多的功能单元。如ADAS领域,TI的Nullmax的新型智能驾驶解决方案——基于AM62A和TDA4处理器打造的前视一体机方案,通过将TI先进的处理技术与Nullmax全套智驾算法相结合,推动汽车前视一体机的方案革新。

亚德诺(ADI)

ADI品牌,2024年财年第二季财报显示营收降至21.6亿美元,毛利率较往年同期下降11%,但仍有54.7%。其中工业类47%下降居多但仍是第一大业务线,汽车类30%占比增加8%稳居第二;通信、消费类分别在11%左右。原厂预计Q2是工业的底部,Q3开始将会有所增长;汽车类芯片中连接性和功能安全功率部门持续增长,通信类库存消化和需求疲软影响了公司有线和无线业务。总体库存环比减少7400万美元,库存周转天数从201天下降到192天,按计划Q2减少了渠道库存预计在1亿美元左右,当前周转天数在8周左右;Q3大概率依旧会以减少渠道库存为目标。

赛灵思(XILINX)

XILINX品牌,本月底是此前公布停产通知产品的截止定期

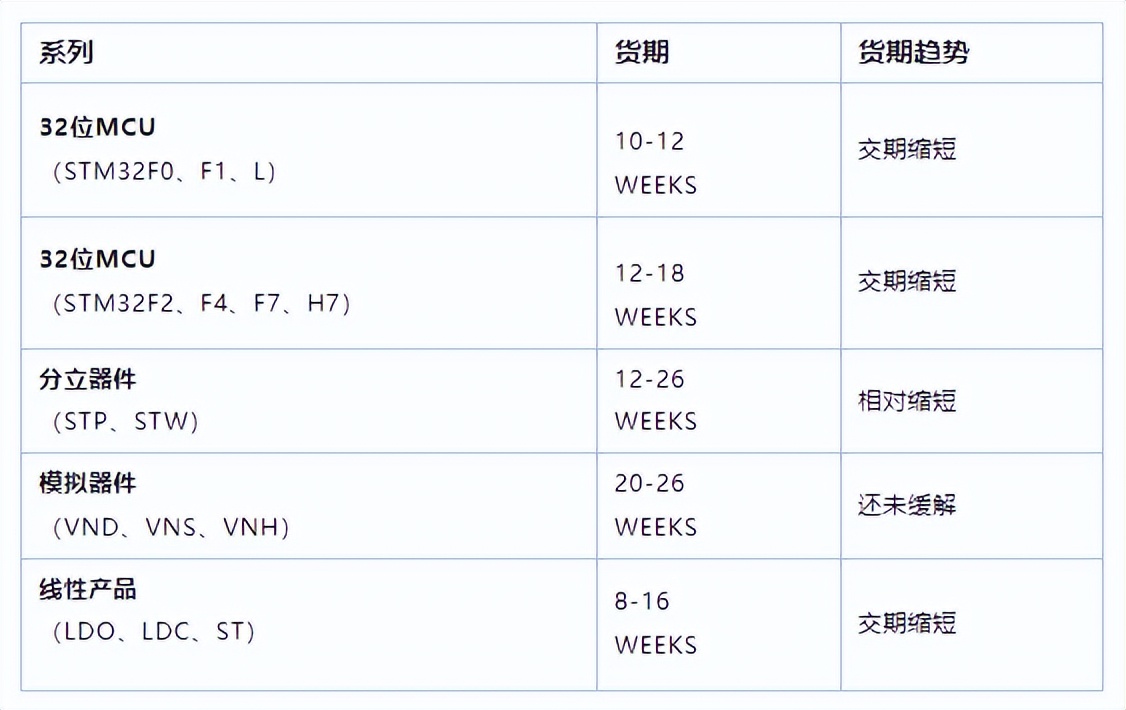

意法半导体(ST)

ST品牌,传统MCU计算能力上已经面临瓶颈,具备更高计算能力和集成性的MPU成为工业4.0更好的选择。相较于上一代STM32MP1系列MPU,STM32MP25x MPU提供高性价比的计算性能和增强的连接功能,该器件支持TSN(时间敏感网络)适用于工业和工厂自动化、智能家居、智慧城市和基础设施等广泛的高度互连应用。此类原厂目前处于allocated阶段,交期还不稳定。

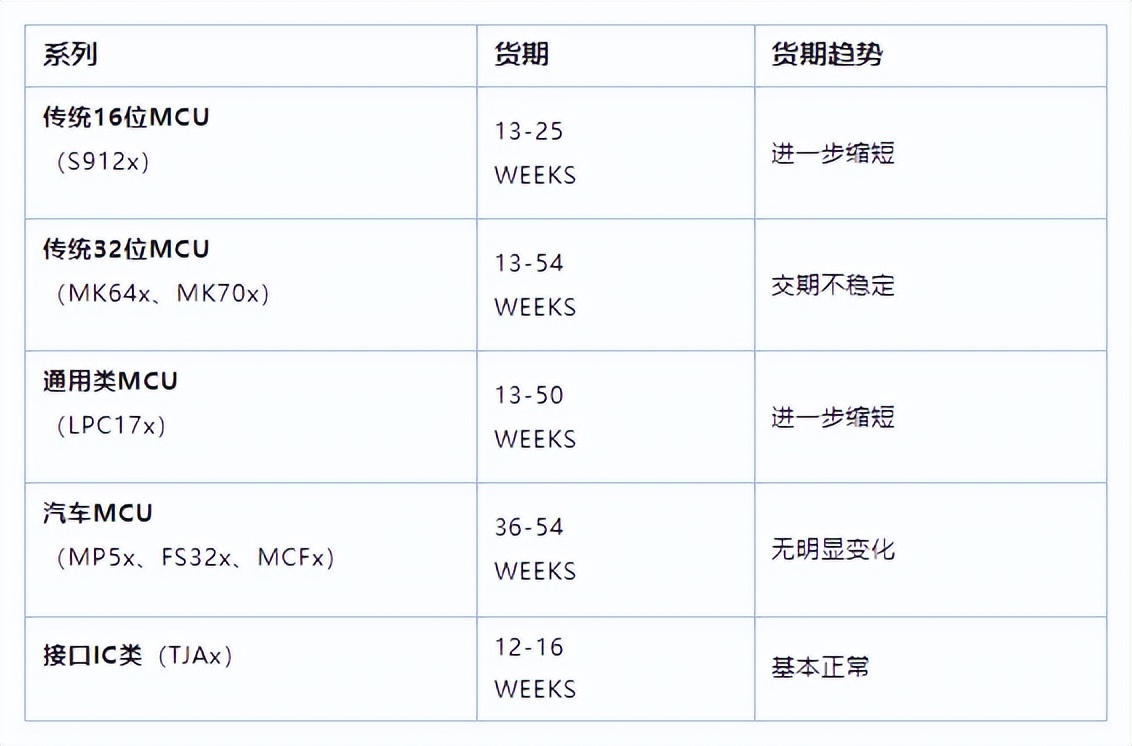

恩智浦(NXP)

NXP品牌,最新财报,第二财季营收31.3亿美元,符合分析师预期。其中,车用芯片营收年减7%至17.28亿美元,工业与物联网芯片营收年增7%至6.16亿美元,行动芯片营收年增21%至3.45亿美元,通信基础设施与其他产品营收年减23%至4.38亿美元。NXP预计第三财季营收31.5亿-33.5亿美元,第三财季调整后毛利润率为58%-59%。从数据上看2024年第二财季与2023年第二财季33亿美元同期对比下降5%,根据当前主力汽车产业客户需求疲软而延后下单的情况普遍,NXP目前重心偏向于汽车和工业控制与通信行业,部分汽车通用芯片有较大消化压力。

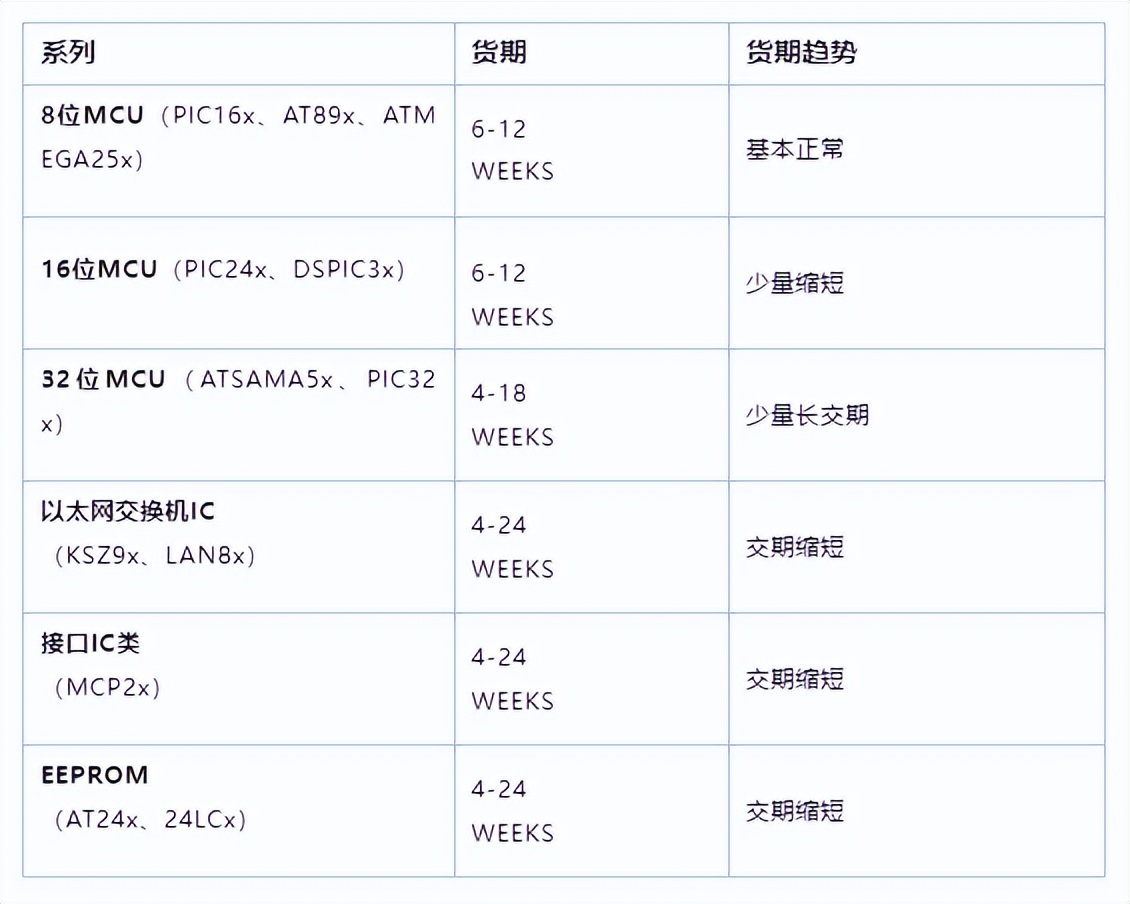

微芯(MICROCHIP)

MICROCHIP品牌,对于第二季度的营收预测低于市场预期、源自于汽车芯片市场目前仍处于库存调整阶段、客户拉货能力较差、此前误判用量而囤积的过量库存仍然需要较长一段时间去消化,目前库存水平已经相对触底、预计第三季度营收可能恢复正增长。目前比较火爆的汽车,AI,新能源等领域的芯片市场可能是其产能的主要阵地。

存储器件

存储器件,AI所用HBM内存挤占产能,通用类DRAM缺货预期升高。AI服务器用量扩增,同步带动NAND闪存需求,三星华城17号产线已开始量产并向英伟达供应HBM3内存。同时,MICRON已经为英伟达供应HBM3e。至此,高端HBM内存的供应由SKHYNIX一家独大,变为SAMSUNG、SKHYNIX和MICRON的“三分天下”;车载存储芯片也逐渐进入智能电动汽车的智能座舱、ADAS等方案,如汽车摄像头、毫米波雷达、激光雷达到ADAS、屏幕显示,以及WiFi、蓝牙、UWB的上车,所有这些应用都需要搭配一颗NOR FLASH,每辆车的NOR FLASH从十几到几十颗不等。Q4的库存补充将支撑价格上涨,预见于2025年,由于HBM和SSD市场份额增加, 这可能导致DRAM以及NAND供应短缺, 而终端客户的采购策略将变得更为积极,进一步补货。

被动器件

被动器件,日系电感大厂MURATA、TDK、TAIYO等正酝酿调涨报价,提高多层电感器和磁珠等产品的价格;最高可涨20%,预计会从大尺寸产品开始,涨幅预计在10%至20%之间。台系电感大厂国巨YAEGO集团旗下的奇力新(CHILISIN)、华新科技集团旗下的佳邦(INPAQ)、台庆科技(Tai Tech)的相关产品线也有可能会涨价。

市场动向

热点词汇:需求平稳、库存缓慢减少、复苏波折

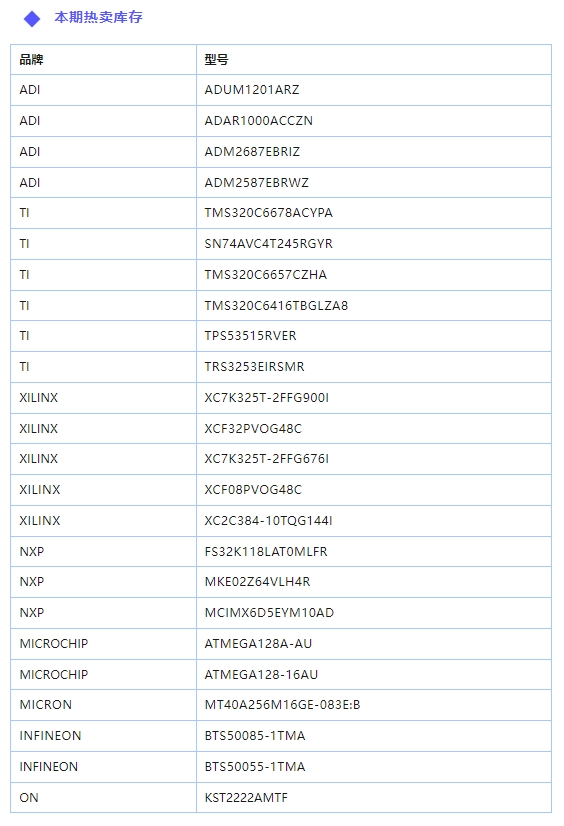

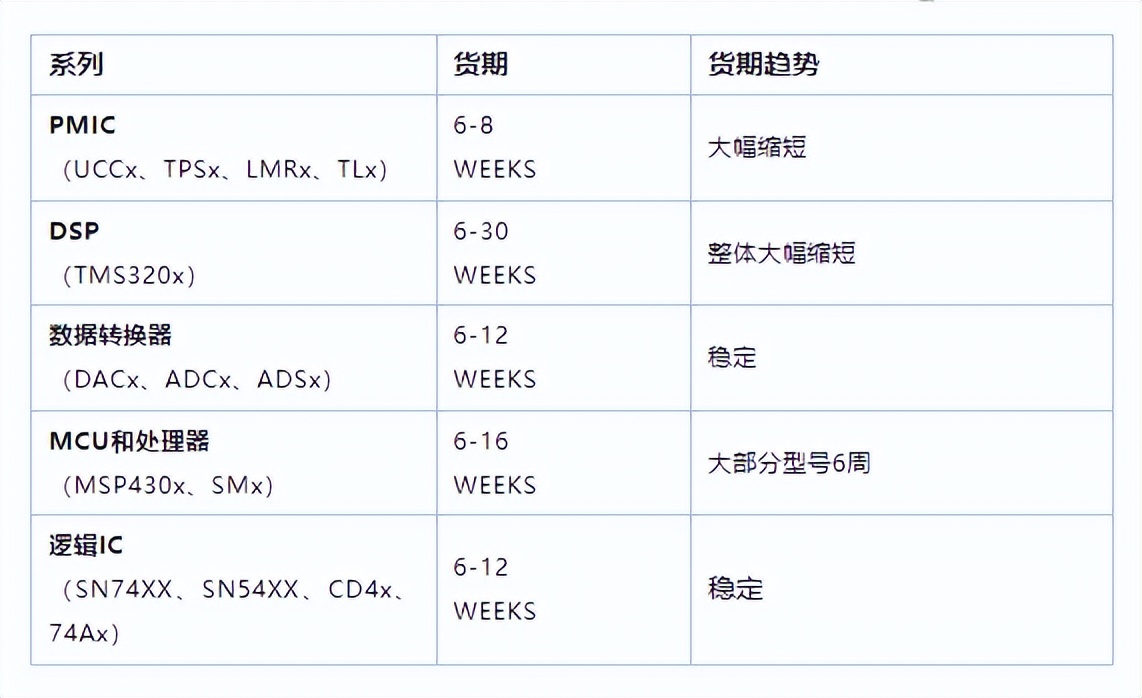

▌TI品牌

TI的市场和代理商目前库存水位也是相对较高,还处于清库存阶段,短期内来说TI的价格还是会持续走低。但是随着原厂价格的收紧,TI的价格应该很快就可以平稳,总体需求在逐步回升,因为价格方面的支持,客户的购买意愿高于之前,应该是呈现缓慢增长的趋势。

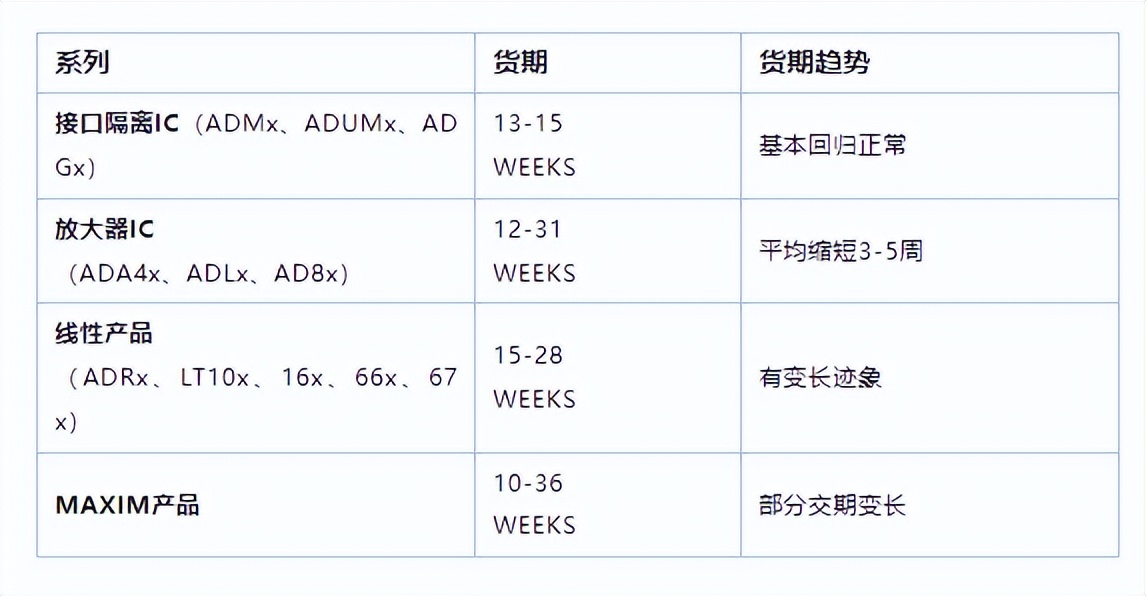

▌ADI品牌

本月需求热门集中在收发器、隔离器等芯片,如ADUM、ADM,另应用于智能汽车导航与无人机的加速计芯片ADXL35x系列,现货市场货源充足则是卷价格,但如若无货由于单价过高,资金压力大,很难成单;伴随工业类需求的触底复苏,ADI的库存水位应该是会缓慢下降,且第三季度订单量的预见性上升,原厂对于模拟器件在今年内的整体需求持乐观态度。

▌XILINX品牌

本月6S系列冲在降价前列,7系列常用物料价格相对温和浮动;主要还是需求主导。现货市场价格倒挂甩货使得原厂、代理端高库存水位较为被动。

▌NXP品牌

整体市场库存还是高位,代理商市场都有大批量的囤货,库存量最多的就是接口类的芯片,倒挂也是比较严重的;未来还需要一个较长的周期来面对去库存的压力。客户的PPV意愿度也不高,可能未来一段时间市场的倒挂型号会是客户的降本主流。

▌MICROCHIP品牌

本月开始MICROCHIP的倒挂型号逐步增多,尤其是一些低端的MCU产品,未来MICROCHIP的市场价格还会面临一段时间的降价。代理商目前价格还是比较坚挺,接下来要看与代理商之间如何配合,如果还是保持坚挺的价格,可能市场库存会成为未来一段时间成交的主流方向。

▌ST品牌

热门产品32位F4系列的型号都相对于第一季度热度稍降,市场库存量整个第二季度变动不大;工业、消费类需求持续平淡,价格压力较大。MCU通用类物料需求总体态势呈现为去库存化,而另外的分立器件或线性产品反而因为存量相对较少价格有所上浮,与真实需求增长呈正相关。

▌存储产品

DRAM:消费类DRAM仍然供过于求,现货市场的价格趋势持续背离合约市场,未见转机迹象,除了模组厂库存过剩外,消费电子市场也维持疲弱,未见旺季效应。原厂开工率不高,回暖不及NAND。

NAND Flash:虽然现货供应商愿意在价格上作出让步,但由于市场成交疲软、渠道库存充足,需求难以回暖,导致现货与合约价持续分化,但对智能手机和个人电脑芯片的需求已经触底,但数据中心应用的订单正在增长。

客户动向

热点词汇:去库存,降本,现货需求少

▌新能源汽车领域:欧美市场需求疲软加上芯片处于库存高位、增长放缓。电动汽车EV的革新推高了对电池管理系统(BMS)、动力总成控制系统和ADAS等产品的需求,主要是功率器件和电源管理芯片,未来自动驾驶需要大量的算力芯片、视觉芯片、雷达、存储以及控制相关的芯片。

▌人工智能领域:在机器人市场,当前人工智能技术正在推动机器人在感知、理解和交互等方面的全面升级,深度学习、神经网络、自然语言处理、计算机视觉等成为打造先进机器人的关键技术,则是对于处理器、电机、更高精度的功率器件有更高要求。

▌工业控制与通信领域:工业自动化与控制市场处于快速发展期,国家政策支持制造业转型和升级,工业以太网正在加快替代速度,工业无线网增长速度下滑,但5G工厂布局加快。

▌消费领域:智能手机+PC进入周期更新阶段,有回暖迹象,前景乐观,如果需要AI PC拉动市场需求,可能需要创新的AI应用助推。

▌医疗领域: 一直在不断创新和发展,为医疗保健IT基础设施、可穿戴健康传感器、医疗成像设备等医疗电子产品创造了稳定的需求。

▌航空航天领域:市场规模将保持高成长性,在技术和创新方面更加大了投资,以提高运营效率并解决可持续发展问题。

总结

随着AI及相关应用加速落地、新能源库存去化改善、电动汽车渗透率上升、工业应用走出低谷、消费电子持续复苏等驱动下,全球半导体行业已在回归上升周期路上,虽然当前市场依旧表现仍具有较为明显的波动以及不确定性,但景气度回升态势明确。

就当前的芯片生态圈如以三星为首的片大厂角度来看,AI服务器和自动化机器人的增长突破,靠汽车继续稳固业绩是目前重点;所以综上所有的基本都是看好这些应用领域。如AI服务器就需要搭载GPU、FPGA、ASIC等,随着AIoT的逐步发展,原厂需要考虑的是研发出更为强大性能的产品,而稳定供货、价格优势且能合理为提供客户前瞻性降本备货的是芯片分销商们目前需要提升的重要策略

以上是来自联创杰每月现货市场行情分析报告,希望这份芯片现货市场的实战总结及分析能给您带来些许帮助和价值。

如果您有任何疑问或物料现货需求,欢迎来电或邮件咨询:sales@unibetter-ic.com。转载请注明出处。

MIKROE与瑞萨签署多年MCU嵌入式开发工具支持协议

MIKROE与瑞萨签署多年MCU嵌入式开发工具支持协议 电子元器件供应链升级!34万㎡超级平台全面赋能

电子元器件供应链升级!34万㎡超级平台全面赋能 纳米氧化镁,下一个千亿级新材料风口!

纳米氧化镁,下一个千亿级新材料风口! 它来了!2026慕尼黑上海光博会展商名单抢先出炉!

它来了!2026慕尼黑上海光博会展商名单抢先出炉!

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论