半导体产业是现代信息社会的基石,是支撑当前经济社会发展和保障国家安全的战略性、基础性和先导性产业。第3代半导体作为半导体产业的重要组成部分,其发展壮大对国民经济、国防安全、国际竞争、社会民生等领域均具有重要战略意义,是当前世界各国科技竞争的焦点之一。

2018年,美国、欧盟等继续加大第3代半导体领域的研发支持力度,国际厂商积极、务实推进,商业化的碳化硅(SiC)、氮化镓(GaN)电力电子器件新品不断推出,性能日益提升,应用逐渐广泛。国内受益于整个半导体行业宏观政策利好、资本市场追捧、地方积极推进、企业广泛进入等因素,第3代半导体产业稳步发展。

技术层面,SiC衬底和外延方面,国内仍然是4英寸为主,已开发出6英寸产品并实现小批量供货;国内批量生产的GaN衬底仍以2英寸为主。国内600~3300VSiC肖特基二极管技术较为成熟,产业化程度继续提升,目前也已研制出1200~1700VSiC金氧半场效晶体管(MOSFET)器件,但可靠性较低,目前处于小批量生产阶段;国内全SiC功率模块,主要指标为1200V/50~600A、650V/900A。GaN高电子迁移率晶体管(HEMT)方面,国内2018年推出了650V/10~30A的GaN晶体管产品;GaN微波射频器件方面,国产GaN射频放大器已成功应用于基站,Sub6GHz和毫米波GaN射频功率放大器也已实现量产。

产业方面,在半导体对外投资受阻情况下,国内自主创新发展是必由之路。2018年,在政策和资金的双重支持下,国内第3代半导体领域新增3条SiC产线。投资方面GaN热度更高,据第3代半导体产业技术创新战略联盟(CASA)不完全统计,2018年国内第3代半导体相关领域共有8起大的投资扩产项目,其中4起与GaN材料相关,涉及金额220亿元。此外,与国际企业并购热潮对比,国内2018年仅有2起。

生产模式上,大陆在第3代半导体电力电子器件领域形成了从衬底到模组完整的产业链体系,器件制造方面以IDM模式为主,且正在形成“设计—制造—封测”的分工体系;大陆代工产线总体尚在建设中,尚未形成稳定批量生产。市场方面,根据CASA统计,2018年国内市场SiC和GaN电力电子器件的规模约为28亿元,同比增长56%,预计未来5年复合增速为38%。GaN微波射频应用市场规模约为24.49亿元,未来5年复合增速有望达60%。

区域方面,我国第3代半导体产业发展初步形成了京津冀、长三角、珠三角、闽三角、中西部5大重点发展区域,其中,长三角集聚效应凸显,占从2015年下半年至2018年底投资总额的64%。此外,北京、深圳、厦门、泉州、苏州等代表性城市正在加紧部署、多措并举、有序推进。

总体而言,我国第3代半导体技术和产业都取得较好进展,但在材料指标、器件性能等方面与国外先进水平仍存在一定差距,市场继续被国际巨头占据,国产化需求迫切。

国内各级政策频出,旨在实现自主可控

科技计划实施,阶段成果喜人

2016年至今,中华人民共和国科学技术部先后支持第3代半导体和半导体照明相关研发项目32项,其中,2018年启动7项,包括“新能源汽车”、“战略性先进电子材料”以及“智能电网技术与装备”3个重点专项(见表1)。且上述专项都结合了具体应用需求,对第3代半导体材料、器件研发和应用给予全面支持。

表12018年度国家重点研发计划重点专项

截至目前,部分前期部署的项目已获得阶段研发成果。具体如下:制备出低缺陷6英寸N型SiC单晶衬底样品,微管密度≤1个/cm2,电阻率≤30mΩ·cm,已达到“开盒即用”要求;解决了大尺寸晶体单一晶型控制技术,获得低应力4H—SiC晶型,电阻率≤30mΩ·cm,电阻率不均匀性小于10%。Si基GaN材料外延生长与器件研制取得重要突破,通过调控应力与抑制缺陷,在Si衬底上外延生长出无裂纹的GaN材料,晶体质量达到国际领先水平,并在国际上首次澄清了C杂质在GaN中替代N位,成功研制了国际首支Si衬底GaN基激光器,并实现了室温连续电注入激射,采用p—GaN栅极结构研制出常关型GaN基HEMT器件,器件阈值电压+2.0V和沟道迁移率1500cm2/(V·s),达到国际先进水平。实现国产射频芯片批量商用,成功研制了10W的毫米波GaN功率MMIC,器件效率超过67%,宽带器件效率超过61.5%,线性增益15dB;MTTF@225℃,超过100万h,器件可靠性达到国际领先水平;已在5000余台商用基站中使用了4万多只国产GaN器件。研制出GaN基高效黄光LED(电光转换效率从2016年初的15%提升至目前的26.52%,565nm@20A/cm2),并基于这一成果,研发了五基色LED光源,色温2941K,显指高达97.5,效率121.3lm/W,达到了实用化水平。

各级政府政策频出,精准支持强化

2018年以来,从中央到地方政府对集成电路、第3代半导体均给予了高度重视,纷纷出台相关产业发展扶持政策。从政策的出台部门和发布时间密度可以看出,国家正在大力发展半导体产业,且集成电路是各级政策的支持重点。

中央部委全方位支持集成电路产业发展

2018年,国务院及工业和信息化部(简称“工信部”)、国家发展和改革委员会(简称“国家发改委”)、财政部、国家税务总局、中国证券监督管理委员会等国家部委先后从产业发展、科研管理、税收政策、知识产权转移、资产证券化、对台合作等多方面出台政策,全方位支持集成电路及相关产业发展(见表2)。

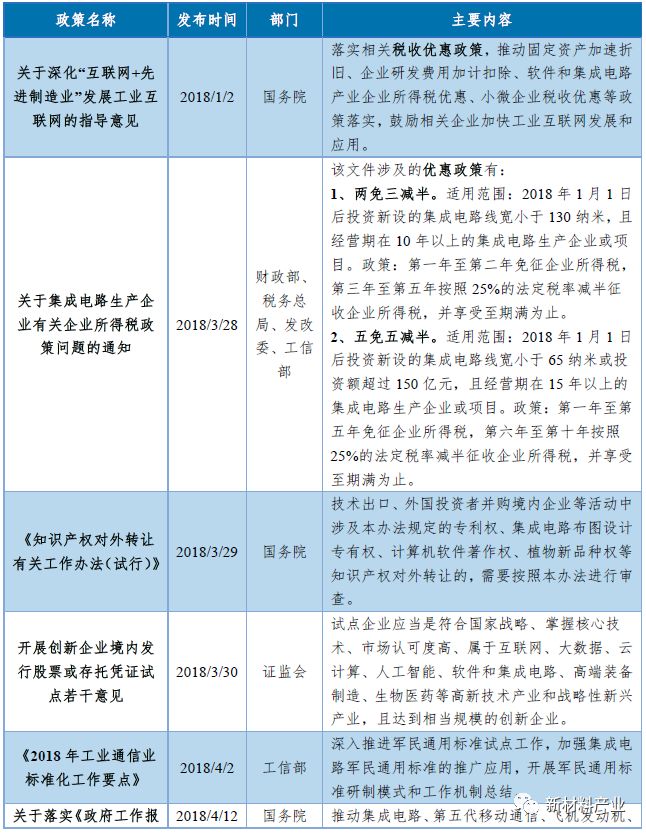

表22018年国家部委关于集成电路产业的扶持政策汇总

地方政府积极出台半导体产业扶持政策

据不完全统计,2018年,包括北京、上海、深圳等超过13个地方政府出台了支持半导体,特别是集成电路产业发展的产业政策,以培育经济增长新动能,抢占半导体产业新一轮发展先机(见表3)。

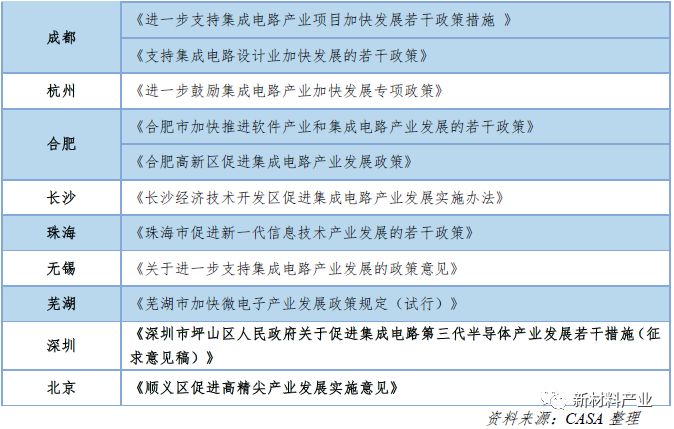

表32018年各地半导体产业支持政策汇总

其中,2018年8月,深圳坪山区发布《深圳市坪山区人民政府关于促进集成电路第3代半导体产业发展若干措施(征求意见稿)》(简称《措施》),该《措施》从产业资金、发展空间、企业落地、人才队伍、核心技术攻关、产业链构建等方面对第3代半导体产业进行全方位支持。

为深入实施《北京市加快科技创新发展新一代信息技术等十个高精尖产业的指导意见》,2018年11月,北京顺义区出台了《顺义区促进高精尖产业发展实施意见(简称“《实施意见》”)》,该《实施意见》涵盖5大方面18项支持政策,全力吸引高端人才入区,加速科技成果转化,实现包括第3代半导体在内的高精尖产业快速健康发展。另据消息称,中关村国家自主创新示范区管委会与北京市顺义区政府正在联合制定促进第3代等先进半导体产业发展的相关政策,上述文件若出台,将对第3代半导体产业在北京顺义实现快速集聚发展提供有力条件保障。

此外,2018年12月,江苏省张家港市召开《张家港市化合物半导体产业发展规划》发布会,该规划结合国内外化合物半导体产业发展现状和趋势,明确了张家港未来5年化合物半导体产业发展战略定位、发展目标、发展原则、空间承载和重点任务,并提出了张家港在半导体照明、化合物功率半导体、集成光电等方向的发展重点和差异化实施路径,并从组织保障、资金支持、人才支撑、创新生态等方面提出了保障措施。

国内技术稳步提升,商用产品陆续推出

材料品质提升,支持国产应用

SiC衬底方面

国内仍然是4英寸为主,6英寸衬底已开始小批量供货,6英寸衬底的微管密度控制在5个/cm2以下。目前已经开发出低缺陷密度6英寸碳化硅(SiC)N型衬底,SiC衬底材料的微管密度(MPD)低于1个/cm2。SiC外延片方面,实际用于器件生产的4英寸外延片最大厚度约50μm,国内已开始小批量生产6英寸SiC外延片。

GaN衬底方面

国内批量生产的衬底以2英寸为主,位错密度已经降到105/cm2,实验室里可以降到104/cm2。已开发出自支撑4英寸衬底,缺陷密度降到106/cm2。

GaN异质外延方面

国内多家企业研制出8英寸Si基GaN外延片,耐压在650V/700V左右,SiC和蓝宝石衬底的GaN外延片的尺寸可达6英寸。

Ga2O3衬底方面

国内仍处于研究阶段。山东大学晶体材料国家重点实验室首次获得了机械剥离技术,一步法获得高质量单晶衬底,但对于大尺寸衬底的CMP加工技术仍处于研究阶段。

Ga2O3外延方面

目前受限于β—Ga2O3单晶衬底的尺寸,同质外延片的尺寸在2英寸以内,主要采用MBE的方式进行,但MOCVD已开始被用于MOSFET器件结构的同质外延;异质外延主要采用蓝宝石衬底,有利于实现Ga2O3薄膜的大尺寸、低成本制备。

器件成熟不同,产品陆续推出

SiC器件方面

国内600~3300VSiC肖特基二极管技术较为成熟,产业化程度继续提升。目前已研制出了1200~1700VSicmOSFET器件,因可靠性问题尚未完全解决,目前处于小批量生产阶段。

SiC模块方面

国内2018年推出1200V/50~600A、650V/900A全SiC功率模块。

GaN电力电子器件方面

国内推出了650V/10~30A的GaN晶体管产品。国内某知名化合物半导体代工企业在2018年四季度完成650VGaN电力电子器件生产工艺。

GaN微波射频器件方面

国产GaN射频放大器已成功应用于基站,Sub6GHz和毫米波GaN射频功率放大器也已实现量产,工艺节点涵盖0.5~0.15μm,并在研发0.09μm工艺。

GaN光电器件方面

2018年,我国半导体照明产业技术实现稳步提升,部分技术国际领先。功率型白光LED产业化光效达到180lm/W,与国际先进水平基本持平;LED室内灯具光效超过100lm/W,室外灯具光效超过130lm/W。功率型Si基LED芯片产业化光效达到170lm/W;白光OLED(面积<10mm×10mm)产业化光效达到150lm/W,白光OLED(面积>80mm×80mm)产业化光效达到100lm/W。

国内产业积极推进,分工体系逐渐形成

总产值超7400亿元,同比增长13%

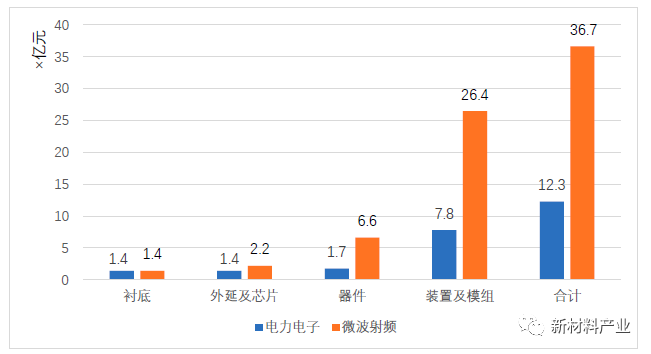

2018年,在国内市场环境偏紧和国际形势紧张的大背景下,我国第3代半导体产业继续向前推进。据初步统计,2018年我国第3代半导体整体产值约为7423亿元(包括半导体照明),较2017年同比增长近13%。其中电力电子产值规模近12.3亿元,较上年增长23%以上;微波射频产值规模36.7亿元,较上年增长了20%;光电(主要为半导体照明)产业规模为7374亿元,较上年增长近13%(见图1)。

图12018年我国SiC、GaN电力电子产业和微波射频产业产值

企业稳步扩产,内生发展为本

美国以国家安全为由,联合欧美、日本等发达国家,实施对中国等发展中国家的高端技术封锁,我国半导体领域的海外并购之路艰难。此外,“中兴事件”更揭露了我国在半导体等核心技术方面的缺失,为摆脱受制于人的卡脖子局面,真正实现信息安全领域的自主可控,国内半导体自主创新发展需求迫切。在政策和资金的大力支持下,2018年,国内第3代半导体产业化进程不断深入,企业积极扩产,多条产线(中试线)获得启用。

产线陆续开通,产能不断提升

据CASA不完全统计,2018年国内第3代半导体领域新增3条6英寸SiC产线。2018年国内SiC产线建设顺利,新增3条6英寸(兼容4英寸)SiC产线(中试线),分别是株洲中车时代、三安集成和国家电网全球能源互联网研究院(中试线)的6寸线,均已完成调试开始流片。除上述3条线外,国内泰科天润和中电科55所已有SiC产线,至此国内目前至少已有5条SiC产线(包括中试线)。

氮化像投资升温,碳化硅热度持平

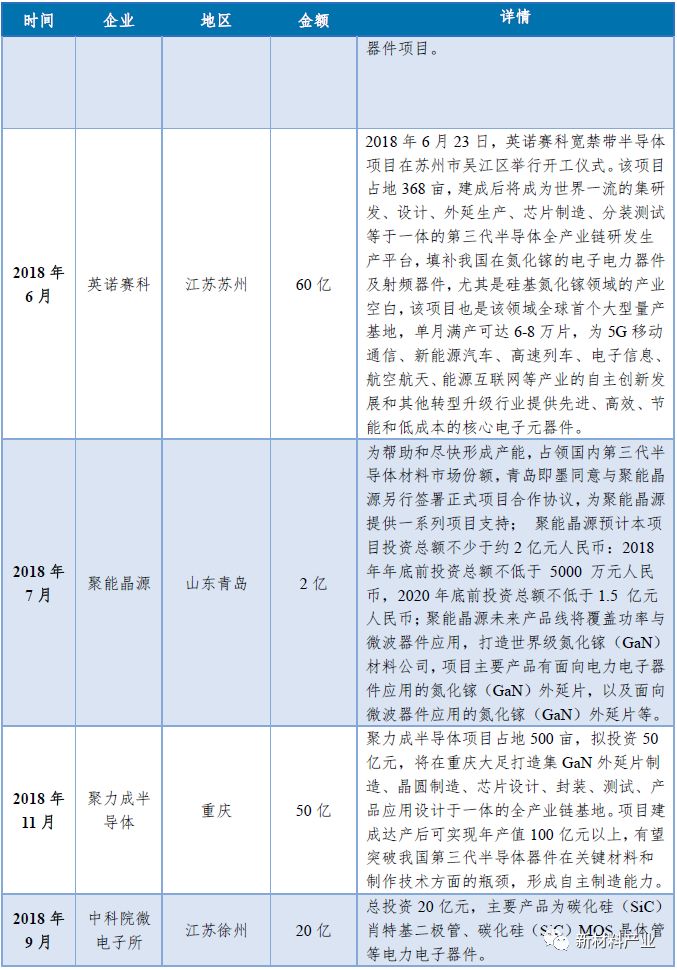

2018年国内第3代半导体投资扩产热度不减,但重点投资方向略有变化(见表4)。据CASA不完全统计,目前国内第3代半导体相关领域共有8起大的投资扩产项目,已披露的总投资额至少达到639亿元。

表42018年国内第3代半导体领域投资扩产详情

从扩产的方向上看,有4起与氮化稼(GaN)材料相关,包括外延及芯片、电力电子及射频器件等,投资扩产项目总额为220亿元(与2017年的19亿元相比,增加了近11倍),投资企业包括华灿光电、英诺赛科、聚能晶源以及聚力成半导体;碳化硅(SiC)材料相关的衬底、外延及芯片、封装测试、电力电子器件等项目的投资扩产总共4起,已披露的总额约为60亿元(与2017年的65亿元基本持平),投资企业包括中科院微电子研究所、台湾强茂集团、北京天科合达半导体股份有限公司以及山东天岳先进材料科技有限公司。其他以先进半导体集成电路为名义的投资1起,投资金额近359亿元,其中涉及建设一条SiC电力电子器件生产线。

并购案例虽少,交易金额可观

国外企业并购热潮形成鲜明对比的是,国内企业并购交易量仅有2例,但并购金额可观。其中闻泰科技拟收购安世半导体有限公司(以下简称“安世半导体”)成为国内半导体历史上最大并购案。而根据闻泰科技最新公告显示,公司共需支付交易对价201.49亿元。根据前期披露的现金购买方案,第一步为114.35亿元现金收购,2018年5月已经支付其第一批款57.175亿元。目前并购仍在进行中,若此次收购完成后,闻泰科技与安世半导体将形成优势互补,进一步打开下游消费电子与汽车市场。安世半导体主要生产Si分立器件、逻辑芯片和PowerMos芯片等产品,此外也开始布局第3代半导体电力电子器件产品。2018年4月19日,科锐(Cree)宣布与安世半导体签署非排他性、全球性的付费专利许可协议。通过这一协议,安世半导体将有权使用Cree的GaN电力电子器件专利组合,包括了超过300项已授权美国和国外专利,涵盖了HEMT(高电子迁移率场效晶体管)和GaN氮化镓肖特基二极管的诸多创新。

2018年10月30日,上海积塔半导体有限公司(简称“积塔半导体”)与先进半导体订立合并协议,积塔半导体吸收合并先进半导体。先进半导体是国内大型集成电路芯片制造商,主营业务为制造及销售5、6及8寸半导体晶圆。先进半导体还是国内最早从事汽车电子芯片、IGBT芯片制造的企业。

积塔半导体成立于2017年,是华大半导体旗下全资子公司,主要从事半导体技术领域内的技术开发、技术咨询、技术服务、技术转让,电子元器件、电子产品、计算机软件及辅助设备的销售,计算机系统集成,货物及技术的进出口业务。这次成功合并,可使积塔半导体和先进半导体在人力资源、质量监控、工艺技术等方面充分整合,为先进半导体提供资金支援和其他行业资源,还将减少土地与厂址选择的限制和降低潜在关联交易的风险。

分工体系渐成,生态不断完善

整体而言,我国大陆地区在第3代半导体电力电子和射频领域形成了从衬底到模组完整的产业链体系。器件生产方面以IDM模式为主,且正在形成“设计-制造-封测”的分工体系。类似于国际企业,国内在第3代半导体电力电子和射频领域以IDM模式为主,但不同的是,国内的代表企业多是初创企业,而国际企业以传统的Si、GaAs器件企业为主。在分工体系方面,由于国内第3代半导体在电力电子和射频产业尚处于产业化初期,产业规模相对较小,无法单独支撑企业的生产经营活动,因而参与分工的企业通常以传统的Si、GaAs或LED芯片业务为主。

芯片设计方面,参与企业在增多,但数量仍然较少;代工环节,大陆产线尚在建设中,无法保障稳定批量生产,目前主要依赖台湾企业进行代工。封测方面,传统的封装材料无法充分发挥第3代半导体的性能,尤其是耐高温的优势,参与企业均在积极开发适合于第3代半导体材料的封装材料和结构

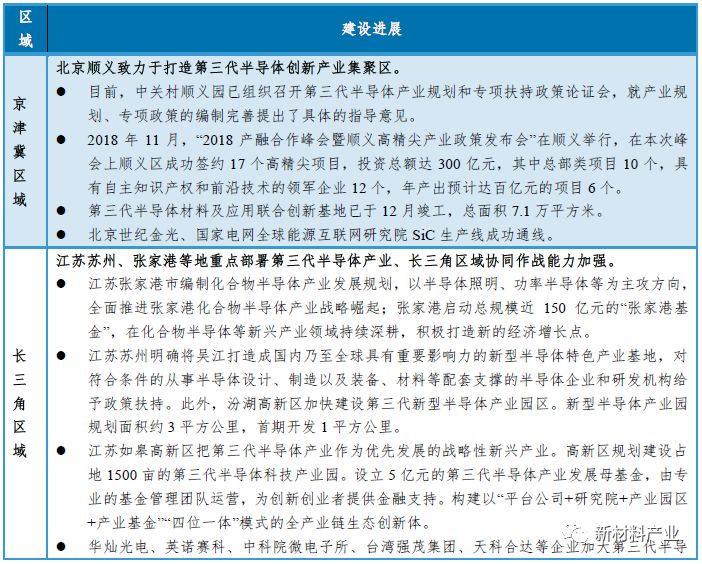

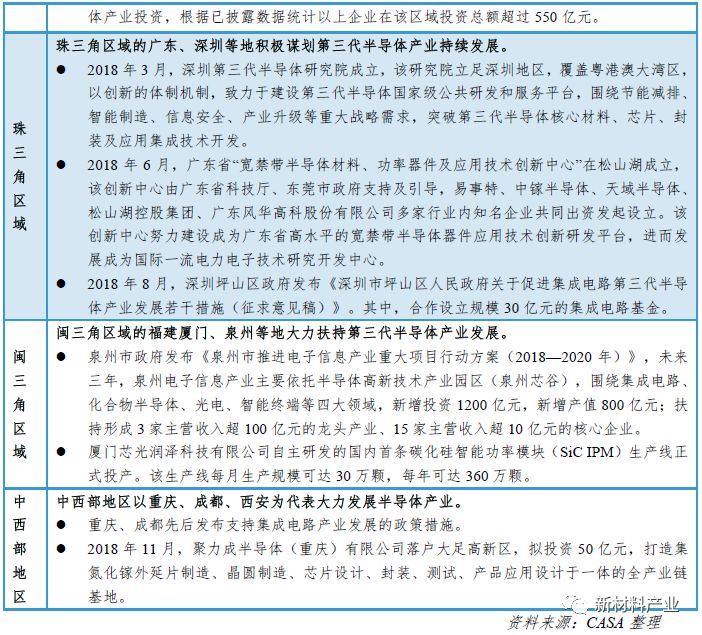

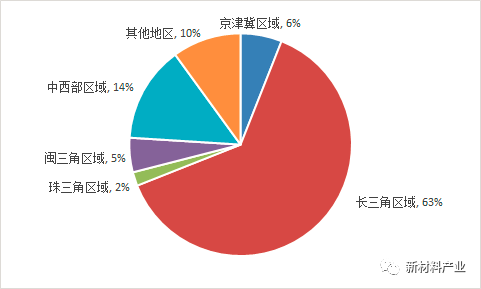

地方积极部署,区域有序推进

在5G、新能源汽车、能源互联网、轨道交通、国防军备等下游应用领域快速发展带动下,第3代半导体产业将成为未来半导体产业发展的重要引擎。2018年是第3代半导体产业发展重要窗口期,创新发展时机日趋成熟,众多企业积极布局,产业链条已经形成。当前,我国第3代半导体产业发展初步形成了京津冀、长三角、珠三角、闽三角、中西部等5大重点发展区域(见表5)。

表52018年国内第3代半导体集聚区建设进展

从2015年下半年至2018年底,已披露的第3代半导体项目投资总额来看,5大地区的投资额占比分别为长三角区域(63%)、中西部区域(14%)、京津冀区域(6%)、闽三角区域(5%)、珠三角区域(2%)。

长三角地区第3代半导体产业集聚能力凸显,投资总额607亿元,其中,2018年投资总额超过550亿元(其中积塔半导体的359亿元投资以Si电力电子器件产线为主)。北京、深圳、厦门、泉州、苏州等代表性城市在2018年深入部署、多措并举,有序推动第3代半导体产业发展(见图2)。

图22015年下半年—2018年各区域项目投资分布情况

国内市场需求庞大,国产器件渗透较低

电力电子市场同比增长56%

SiC、GaN电力电子器件市场

规模约28亿元受到经济形势的影响,2018年我国半导体电力电子市场增速有所下滑。中国半导体协会数据显示,预计2018年中国半导体电力电子市场规模为2264亿元,同比增长率为4.3%。2018年,SiC、GaN器件在电力电子应用领域的渗透率持续加大。根据CASA统计,2018年国内市场SiC、GaN电力电子器件的市场规模约为28亿元,同比增长56%,预计未来5年复合增速为38%,到2023年SiC、GaN电力电子器件的市场规模将达到148亿元。

现阶段我国第3代半导体电力电子器件的市场渗透率仍然较低。国内应用市场中,进口产品的占有率仍然超过件桩SiC电力电子器件的市场规模约为1.3亿元,较2017年增加了1倍多。

电源市场占据半壁江山,光伏逆变器紧随其后

从应用市场来看,第3代半导体器件在电源(包括不间断电源UPS、消费类电源PFC、工业及商业电源)、太阳能光伏逆变器领域取得了较大进展。

电源领域是第3代半导体电力电子器件领域最大的市场,规模约为16.2亿元,占到整个第3代半导体电力电子器件市场规模的近58%。以工业及商业电源市场中的服务器电源为例,从2017年第3季度开始受到挖矿机的影响,预计2018年国内服务器电源市场规模约为960亿元,该领域中SiC电力电子器件的市场规模可达6.8亿元。

太阳能光伏逆变器虽然在2018年第3代半导体电力电子器件领域仍然占据第2大的市场份额,但由于受到光伏“5·31”新政的影响,2018年中国新增光伏装机量有所减缓,全年约40GW,比2017年全年的新增量减少了25%。据CASA测算,2018年第3代半导体电力电子器件在光伏逆变器的市场规模约6.8亿元,相比2017年增速仅7%。尽管如此,SiC电力电子器件在光伏逆变器中渗透率却在逐年提升,国内几大太阳能光伏厂商从2017年均已开始采用SiC二极管,到2019年SiC电力电子器件的渗透率有望超过20%。

新能源汽车市场规模1.5亿元,整车市场有待起航

新能源汽车市场包括新能源汽车整车和充电桩2个细分领域,近2年来一直是第3代半导体电力电子器件应用领域中备受瞩目的市场,而受到技术和成本等因素的制约,该市场的增长情况一直低于预期。2018年新能源汽车领域第3代半导体电力电子器件市场规模仅有1.5亿元,虽然较2017年增长超过87%,但90%的市场由充电桩市场占据,新能源整车市场仍未起航。

2018年新能源汽车销售量累计值预计超过100万台,累计产销率比上年同期增加0.8%。但是在新能源整车应用领域第3代半导体器件的渗透率有待进步一提升。据CASA测算,2018年新能源汽车上电力电子器件的市场规模高达6亿元,而第3代半导体电力电子器件的市场规模仅1700万元。

新能源汽车市场另一细分领域——充电桩市场表现反而不俗。以直流充电桩为例,据CASA测算,电动汽车充电桩中的SiC器件的平均渗透率达到10%,2018年整个直流充电90%,市场继续被国际电力电子器件巨头公司Cree、Rohm、Infeneon、Macom等公司产品占有,进口替代问题仍然亟需突破。

微波射频市场约24.5亿元

GaN射频器件市场规模约24.5亿元

2018年,我国第3代半导体微波射频电子市场规模约为24.5亿元,较2017年同比增长103%。国防应用和基站的持续增长将推动GaN射频市场规模不断放大。根据当前细分市场来看,国防、航天应用仍为驱动GaN市场的主力军,占GaN射频市场规模的47%。受益于国防需求驱动,特别是机载和舰载军用装备现代化转变,我国军用雷达系统更新换代,AESA(有源相控阵)雷达技术成为主流,这将推动对GaN射频市场需求不断增长。

移动通信基站成为GaN射频

器件最主要增长来源移动通信市场是GaN射频器件市场增长的新动力。多频带载波聚合和大规模MIMO等新技术的出现,要求通信基站必须逐步采用性能更优异的功率放大器件。随着5G商业化渐行渐近,5G基站的规模化铺设将进一步催生对射频微波射频器件的大量需求。

移动通信基站应用方面,2018年GaN射频市场需求达到9亿元,同比增长翻2番。2018年我国2大设备商——中兴、华为在5G业务领域中砥砺奋进。受中美贸易战影响,中兴通讯上半年受“禁运事件”影响测试进程,下半年加速追赶并持续保持在第一梯队。在美国、澳大利亚、意大利、加拿大等欧美国家阻挠声中,华为高歌猛进,11月底5G基站发货量超过1万套,带动GaN射频器件需求规模超过0.4亿元。

未来5年复合增速有望达60%

从市场前景来看,我国5G商业化渐行渐近,随着移动通信要求的工作频率和带宽日益增加,GaN在基站和无线回传中的应用持续攀升,预计2018—2023年未来5年我国GaN射频器件市场年均增长率达到60%,2023年市场规模将有望达到250亿元。

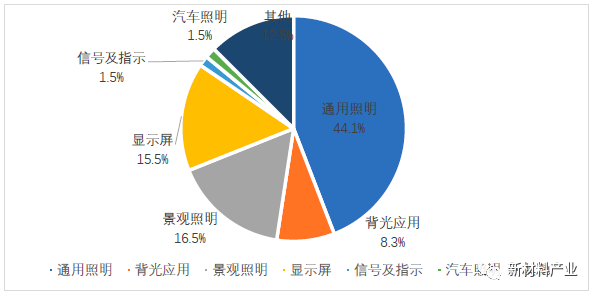

LED应用规模超6000亿元

通用照明为最大应用市场,新兴应用开始起量。半导体照明是目前光电子板块发展最快,体量最大的细分领域,我国目前是全球最大的半导体照明制造中心、销售市场和出口地。

2018年,在内忧外困背景下,LED产业整体发展增速放缓,进入下降周期。其中应用环节约6080亿元,同比增长13.8%。其中通用照明仍是最大的应用市场,占比达44.1%,但增速放缓,2018年约为5.0%,产值达2679亿元。景观照明仅次于通用照明为第2大应用,产值达1007亿元,同比增长26%,占整体应用市场的16.5%。显示应用中超小间距显示屏是市场主要驱动力,2018年,LED显示屏产值为947亿元,同比增长30.2%。汽车照明作为LED应用新突破点,实现同比20%的高增量(见图3)。

图3我国半导体照明应用域分布

展望

第3代半导体因其优越的性能和在国民经济、国防安全、社会民生等领域的广泛应用,成为国际社会科技竞争的焦点之一。当前,我国已开始全球最大、最复杂、发展最快的能源互联网建设,已建和在建全球最高运营速度、最长运营里程、最佳效益的高速轨道交通,并正在发展全球增长最快的新能源汽车,全球最大规模的5G移动通信,以及全球产能最大、市场最大的半导体照明产业。所有上述应用都需要第3代半导体材料和器件的支撑。

第3代半导体自主可控发展需求迫切。中国半导体产业该如何发展是一个复杂的问题,涉及到战略目标设定、产业定位、技术路线、发展路径、金融支持、人才培养与集聚等多方面。在当前国际国内新形势下,中国第3代半导体产业实现“自主可控”发展具有一定基础也具有可行性。

一是当前是进入第3代半导体产业的最佳窗口期。这一时期相关的国际半导体产业和装备巨头还未形成专利、标准和规模的垄断,存在2~3年的窗口期。

二是有一定的技术和产业积累。中国精密加工制造技术和配套能力在迅速提升,人才队伍基本形成,具备开发并主导这一产业的能力和条件。

三是良好的国际合作氛围。越来越多的国外大学和研究机构愿意与中国进行合作研究,并转移成果。此外,每年大量在国外著名高校、科研机构和企业工作并掌握核心技术的专家学者和团队回国创业。

四是市场需求的驱动。中国市场的多元性和需求梯度为未来市场提供了机会。

五是中国的制度优势。具有中国特色的“政产学研用”协同创新模式,为新兴产业的发展提供了可借鉴的经验和成功的可能性。

观众火热报名中!同期活动亮点纷呈,ES SHOW 2025深圳元器件展10月28-30日邀你共鉴!

观众火热报名中!同期活动亮点纷呈,ES SHOW 2025深圳元器件展10月28-30日邀你共鉴! 品英Pickering为光电信息领域提供先进的开关、仿真方案和测试系统

品英Pickering为光电信息领域提供先进的开关、仿真方案和测试系统 品英Pickering公司仿真方案和测试系统满足航电设备可靠性和安全性等更高要求

品英Pickering公司仿真方案和测试系统满足航电设备可靠性和安全性等更高要求 台积电先进封装订单激增,消息称英伟达独揽七成产能

台积电先进封装订单激增,消息称英伟达独揽七成产能

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论