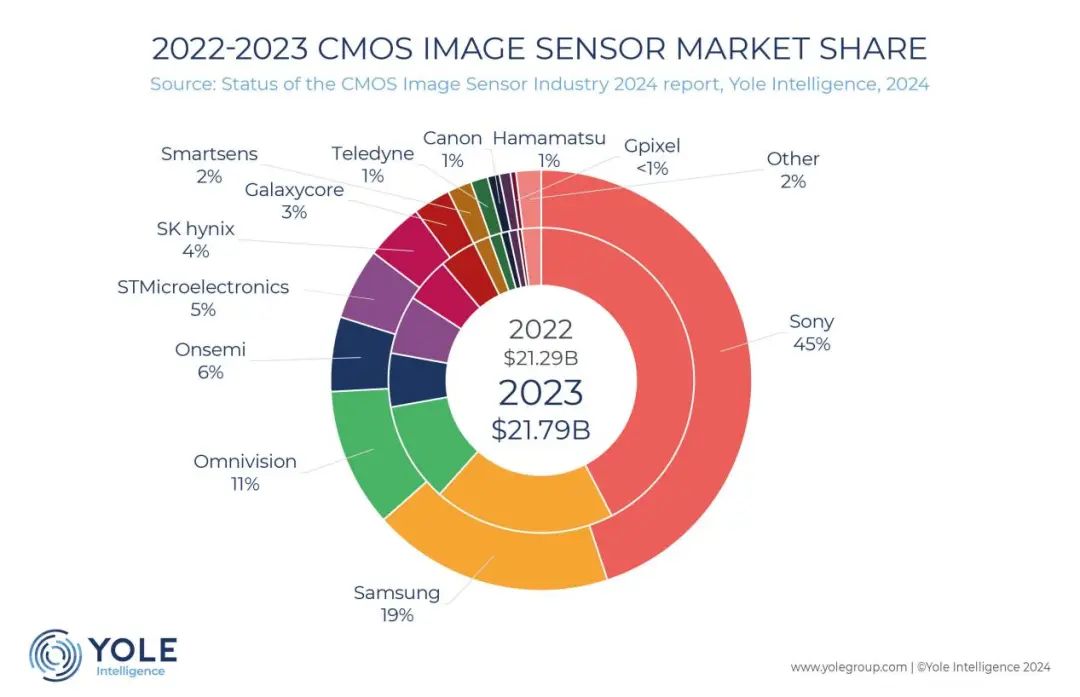

根据 YOLE统计数据,全球CIS市场预计将以4.7%的年均复合增长率从 2023 年的 218 亿美元增长到2029年的286亿美元。CIS的出货量也将从2023年的68亿个增加到2029年的86亿个。随着市场蛋糕的不断扩大,CIS厂商之间的竞争也日趋白热化,这不仅涉及到CIS技术结构的演进,新兴成像技术的涌现也为更多厂商带来了发展机遇,此外,很重要的一点,国内厂商的崛起也在影响着CIS市场的竞争格局。

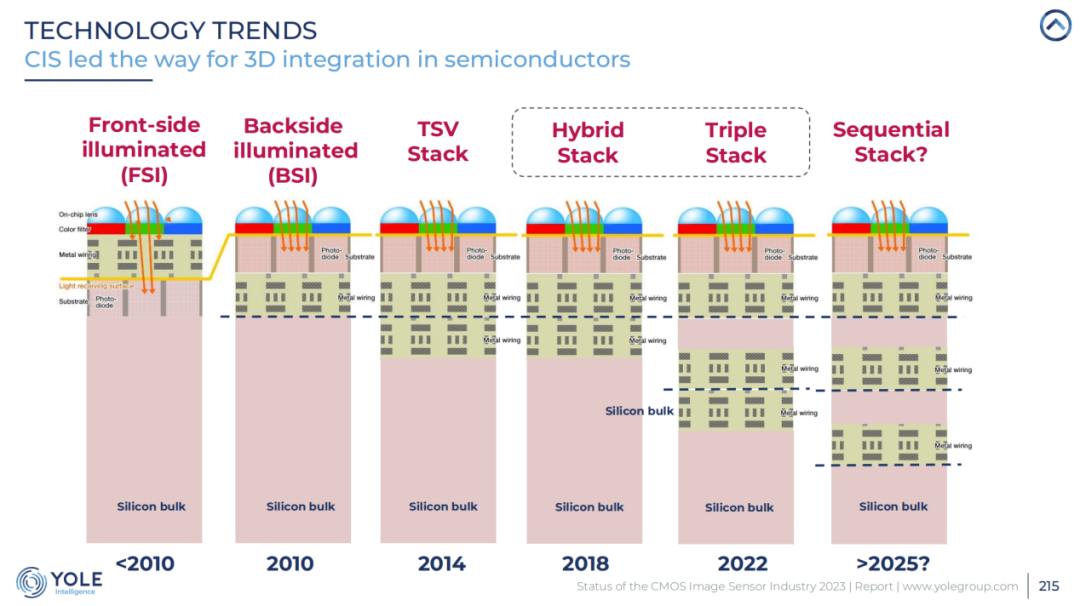

向3D堆叠结构迈进

随着智能手机、安防监控、自动驾驶等领域的快速发展,对CMOS图像传感器的性能要求也越来越高。技术革新是推动CMOS图像传感器行业发展的关键因素,回顾过去二十多年来,CIS的结构发生了很大的变化。

早在2010年之前,图像传感器主要采用正面照射(FSI, Front-side Illuminated)结构,光线需要通过复杂的金属布线层到达光电二极管,导致光效率较低。

随后在2010年左右,背面照射(BSI, Backside Illuminated)技术得以广泛应用,光线直接进入光电二极管,避开了金属布线,显著提升了传感器的光敏度和信噪比。

到2014年,TSV(硅通孔)堆叠技术的出现,标志着传感器从二维向三维集成的转变。通过将图像传感器芯片与处理芯片垂直堆叠,TSV技术大幅减少了信号传输的延迟,提升了处理速度和性能。

接着在2018年,混合堆叠(Hybrid Stack)技术进一步发展,允许在不同层中集成光电检测和处理功能,增强了图像传感器的整体性能。

到2022年,技术进步推动了三层堆叠(Triple Stack)的出现,增加了处理层或存储层的集成,为传感器提供更多的计算和数据处理能力。在这一领域的佼佼者是索尼,索尼于2022年推出的三层堆叠传感器架构在设计方面取得了重大成功,进一步增强了其在高端智能手机市场的领导地位。Omnivision 和 STMicroelectronics 也在探索类似的架构,逻辑堆叠正朝着 22nm 节点发展,并采用全耗尽绝缘体上硅 (FDSOI) 技术,用于超低功耗传感应用。

从背照式(BSI)技术到堆叠式(Stacked)技术,再到最新的三堆叠(Triple Stack)架构,技术的每一次进步都为CIS带来了更高的性能和更广泛的应用。展望未来,预计到2025年及以后,可能会出现连续堆叠(Sequential Stack)技术,通过更复杂的多层集成,进一步提升图像传感器的功能、性能和集成度。

可以预见,围绕堆叠技术的竞争将日益激烈,CIS厂商们将不断推动这一领域的创新和发展。

新的成像方式,正在扩充CIS的边界

随着新兴技术的迅速发展,CMOS图像传感器市场的竞争格局正在发生深刻变化。除了传统的像素尺寸和分辨率比拼,SWIR(短波红外)成像、基于事件的成像等前沿技术,正逐渐成为企业竞争的新战场。

1

短波红外 (SWIR) 成像

最近,SWIR成像技术正成为CMOS图像传感器领域的新焦点。先是安森美于2024年7月收购SWIR Vision Systems,后在10月份,法国的一家红外传感器提供商Lynred SA也收购了法国一家短波红外 (SWIR) 成像模块和传感器供应商New Imaging Technologies。让短波红外 (SWIR)成像技术开始走入大众视线。

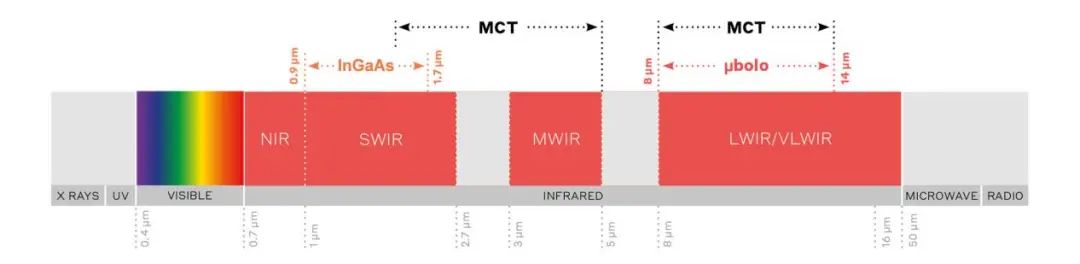

短波红外(SWIR)成像技术是一种利用波长范围为0.9到1.7微米的电磁波进行成像的技术。与传统的可见光成像相比,SWIR成像具有更好的透过能力。SWIR(短波红外)成像技术扩展了传统CMOS图像传感器的光谱响应范围,使其不仅能够捕捉可见光,还能够探测到近红外至短波红外的波长(0.9到1.7微米)。在某些应用领域,如农业、监控、医疗成像和工业检测,SWIR具有独特优势。例如,它可以透过烟雾、雾霾或某些材料,实现更高的穿透力,从而增强对特定场景的可见性。

图源:Lynred SA官网

SWIR传感器与传统的CIS在技术上互补。传统CIS通常覆盖可见光波段,而SWIR技术可以扩展到红外波段。现在的技术趋势之一是将SWIR传感器与标准CIS传感器集成到同一个成像模块中,通过3D堆叠等技术实现多光谱成像。这种集成方法能够增强成像系统的整体能力,使其能够在更广泛的光谱范围内工作,满足更广泛的应用需求。

2024年7月初,安森美宣布完成收购SWIR Vision Systems。后者的胶体量子点(CQD)技术,能将系统的可视性和检测范围从标准CIS波长扩展到了SWIR波长。通过此次收购,安森美将把硅基CIS和制造专长与CQD技术相结合,以更低的成本和更高的产量提供高度集成的SWIR传感器。这将带来结构更紧凑、成本效益更高的成像系统,具有更宽的光谱,可广泛应用于商业和工业领域。

10月7日,法国红外传感器提供商Lynred SA宣布,将以未公开的价格收购位于法国巴黎的短波红外 (SWIR) 成像模块和传感器供应商 New Imaging Technologies(NIT)。NIT是一家宽动态范围CMOS和InGaAs传感器设计商,也是专业应用相机的供应商。根据其Linkedin信息,该公司成立于2007年,员工人数不足50人。NIT是唯一一家生产和销售像素尺寸为8微米的 SWIR HD1080p 阵列及相关模块的欧洲公司。此次收购将Lynred的产品组合扩展到像素间距较小的大尺寸短波传感器。

Lynred执行主席Hervé Bouaziz表示:“收购NIT是增长的加速器。我们将缩短上市时间,利用协同效应提供尖端的SWIR产品。机器视觉领域的SWIR红外成像全球市场正在快速增长,国防应用,如激光探测和新空间技术也在增长。NIT为Lynred带来了灵活的小型创新组织,以及广泛的产品组合,能够满足我们庞大的客户基础。由于我们共享互补的工业供应链和技术技能,能够为客户提供高度竞争力的SWIR成像传感器和模块。”

2

基于事件成像

基于事件的成像(Event-based Imaging)是另一种完全不同于帧捕获的图像处理方式。传统CIS在每一帧中捕捉场景的完整图像,而基于事件的成像仅在像素检测到变化(如亮度变化)时才会记录数据。这种方式能极大地降低冗余信息的采集,减少功耗和数据处理负荷,尤其在高速运动场景或低延迟要求的应用中表现出色。

法国的Prophesee和瑞士苏黎世的Alpsentek等公司凭借创新的“基于事件”(EVS)的视觉传感器解决方案吸引了大量投资。从两家公司所宣传的理念来看,几乎大同小异:

Prophesee的系统模拟人眼,由事件所驱动,传感器只记录场景中的变化(事件),例如物体的移动或光线的变化,而忽略静止部分。这就是基于事件的视觉传感器的工作原理。也因此,EVS传感器的功耗要远低于RGB和MONO的传感器,大约要小于10mW。

Alpsentek主攻混合仿生视觉技术,该技术将仿生视觉与传统图像传感器相结合,模仿人眼视网膜神经元的工作原理。信息捕获由事件驱动,响应时间以微秒为单位,覆盖整个事件的时间域。Hybrid Vision 使用单个芯片,但保留了传统图像传感器的技术优势,可实现全分辨率、超高图像质量和无缝事件流。

目前这两家公司都已经有产品出来:

目前Prophesee已经推出了五代EVS传感器产品。第四代传感器具备超快速捕捉瞬息即逝的场景动态能力,其等效时间精度达到高达10,000 fps,并支持超过120 dB的极端照明条件动态范围。而第五代EVS传感器则在尺寸上进一步缩小,裸die尺寸为3mm x 4mm,空间分辨率高达10万像素,这使得它可以在手机等消费类电子、IoT、嵌入式等应用中具备更广泛的应用前景。

Prophesee的GenX320 Metavision

(来源:Prophesee)

Alpsentek的高端仿生视觉的ALPIX-Eiger混合传感器,如下图所示,采用高信噪比、高帧率和宽动态范围的事件流来提高传统图像本来就很高的质量。传感器的事件流支持实时处理图像信号的算法,将相机的精度提升到一个新的水平。

ALPIX-Eiger混合传感器

虽然基于事件的成像与传统CIS方式完全不同,但基于事件的成像技术本身并不能完全取代传统的CMOS传感器,它适用于特定的应用场景,如自动驾驶、无人机、机器视觉、机器人以及工业监控等需要快速响应的系统。它的工作原理与CIS有所不同,但可以与CIS技术结合使用,形成一种混合成像系统。这种系统在捕捉静态画面时使用CIS,在快速移动物体或动态场景中使用基于事件的成像,提升整体成像效率和处理速度。

总的来说,SWIR和基于事件的成像代表了成像技术的两个不同方向。它们并不是直接取代CIS的技术。这些新型的成像技术与CIS有着紧密的互补和协同关系。它们并非对传统CIS技术的革命性替代,而是通过技术整合提升了CIS的性能和应用范围。未来的发展趋势可能是多模态传感器的崛起,这些技术将成为图像传感器生态系统中不可或缺的一部分,并推动CIS技术迈向更广泛的应用场景。

国内CIS厂商:加速进军高价值市场

CIS全球格局中,索尼、三星和国内的韦尔股份(收购豪威科技)稳占全球前三的位置。2023年,据Yole的统计数据,仅索尼一家就占据大约45%的市场份额,前三家共计占据75%的市场份额,安森美、ST、SK海力士、三星、佳能等其他厂商则瓜分剩余市场份额。此前由于zc的原因,索尼市场份额受到了下滑,借此机会,庞大的国内CIS市场也使中国CIS厂商受益,思特威和格科微等CIS企业这几年迅速崛起,迅速在全球安防、手机等CIS领域快速杀出一条血路。

随着手机和安防等市场大趋势的放缓,为了获得更多的市场份额,国内CIS厂商开始向汽车和工业等高价值市场转变。

国内安防CIS龙头思特威,自成立之初便专注于安防监控领域的视觉成像技术与 CIS 产品开发,在安防领域市占率持续占优。近年来,思特威积极扩展产品应用领域,目前聚焦于“智慧安防+智能手机+汽车电子”三大方向。其中,思特威的车载CIS业务发展迅速,已经跻身全球领先阵营。在技术层面,公司建立了符合功能安全最高等级“ASIL D”标准的产品开发流程,成为国内少数具备车规级CIS解决方案能力的厂商。

格科微在中低端手机CIS市场中占据了稳固的领导地位,2023年其手机CIS产品出货量位居全球第二,占全球市场约21%。目前,格科微正积极冲击高端CIS市场。格科微也在积极开拓汽车CIS市场,据其2024年上半年财报中指出,公司产品在后装市场保持稳定发展,并积极开发满足车规要求、适用汽车前装的 CMOS 图像传感器产品,预计下半年实现客户端送测。

另外值得一提的是,格科微公司已成功从Fabless模式向Fab-lite模式转型,凭借自有Fab产线,打通了产品设计、研发、制造、测试、销售的全链条。在全球半导体产能紧缺的背景下,这一战略极大地提升了格科微的产品竞争力。

不过一个事实需要强调的是,在汽车和工业两个领域,安森美稳居第一,也是很难吃下的一块骨头。根据Yole Group的数据报告显示,2023年,安森美在汽车CIS领域占据33%的市场份额,位居第一名。在全球工业/安防CIS领域,安森美以31%的市场份额超越索尼(30%)成为领先者。

总体来看,国内CIS厂商有望逐步蚕食国际厂商的市场份额。目前索尼的客户群体大都在国外,三星的高端CIS产品主要是自用,三星和豪威的客户有很大一部分是在国内。而随着市场的进一步扩展,内部竞争将愈发激烈。这是市场竞争的自然逻辑。目前CIS赛道上还有许多新玩家不断涌入,预计未来3到4年内,整个CIS市场将保持高度活跃,充满竞争与机遇。

恩智浦发布全新S32K5微控制器系列,推进SDV区域控制架构发展,扩展CoreRide平台

恩智浦发布全新S32K5微控制器系列,推进SDV区域控制架构发展,扩展CoreRide平台 存储产业发展方兴未艾!

存储产业发展方兴未艾! IGBT发明者,获巨额奖金

IGBT发明者,获巨额奖金

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论