如果用一个词来形容如今的芯片产业,那势必就是“冰火两重天”,前段时间铺天盖地的报道令人难以忽略,但放眼看整个半导体产业,被“冰”与“火”交织的,又何止芯片一个领域,元器件亦是如此。

MLCC向来有着“电子工业大米”之称,作为现代电子工业中不可或缺的被动元器件之一,在经历了去年一年的缺货、涨价浪潮后,似乎迎来了新一轮的库存危机,然而即便如此,厂商们的扩产脚步却未停止…...

价格下跌之“冰”

对于半导体产业来说,终端掌握了最终决定权。今年以来一系列危机警告的来源就是因为以消费电子为代表的终端需求退潮,以手机为例,2022年Q2全球智能手机出货量为2.91亿部,同比下降了7.7%,而中国大陆智能手机出货量仅6740万台,同比下降了10.1%。

原本手机、笔电、平板、电视等终端需求不振,但数据中心、网通产业的需求还能撑住,然而战事频传,消费更为紧缩,这二类需求也跟着翻船,被动元件厂第二季存货较去年同期大增。急剧紧缩的消费市场造成消费规MLCC需求滑落,市场库存不断攀高。

从库存水位来看,被动元器件产业链的终端、渠道、原厂的库存都较高,各大MLCC厂商的库存大部分都在1.5-2.5个月之间,下游代理商库存水位要比原厂还多,最长的可达4个月。TrendForce研究显示,消费规MLCC各尺寸平均库存水位达90天以上。

高库存使得代理商的进货意愿下降,为了刺激购买欲望,MLCC产品价格一路下跌。根据TrendForce调查,自2021年第一季至2022年第一季间,消费规MLCC全年价格平均下跌5到10%不等,今年第二季为了提升拉货意愿,再度调降3到5%,而部分低阶消费规MLCC价格甚至已触及材料成本,预估下半年消费规MLCC价格平均恐再降3到6%。

集邦科技关键零组件部门研究经理陈惟圣指出,由于区域性封控再起,MLCC 的价格自去年底就已经开始松动,并受到需求疲弱影响持续探底,预期下半年报价走势也将随著产业需求转换,议价过程最大变化就是买方市场抬头,ODM 厂采购开始积极要价。

不得不说,电子元器件的降温对MLCC厂商的业绩和生产计划都产生了一定压力。

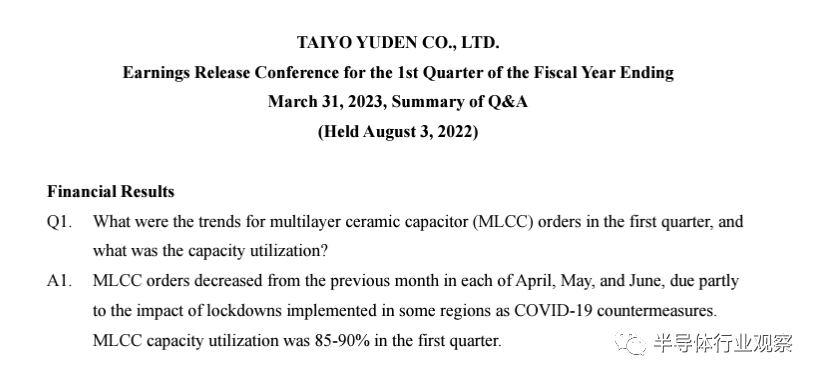

据日经新闻报道,MLCC大厂太阳诱电上季接获的订单金额较去年同期大减29%至716亿日元,连续第4季呈现减少,其中电容部门订单额大减30%至470亿日元,连续第3季减少。据悉,太阳诱电考虑将2022年7-9月期间的MLCC产能利用率从5月公告的95%调降至85%前后。

图源:太阳诱电

不止太阳诱电,大陆MLCC龙头风华高科在经历了2020年和2021年连续两年的高速增长后,境况也发生了变化。Wind数据显示,2022年风华高科前两个季度营收分别为11.02亿元、10.16亿元,较上年同期分别下滑6.12%、33.29%,其中二季度营收净利下滑幅度甚至创下近两年来的单季新高。

此外,从行业整体情况来看,MLCC主要厂商的稼动率降至70%-80%。根据各大厂近期法说会的预估,国巨的标准品产能第三季减产10个百分点,平均稼动率降至50~60%;禾伸堂今年上半年利基型产品满载,标准品约80%,第三季将以调整稼动率取代降价,标准品稼动率降至70~80%。

集邦科技关键零组件部门研究经理陈惟圣分析,今年上半年整体 MLCC 市场,受到中国封控管制冲击市场供需停摆,打乱供应链上下游的生产运行,再加上乌俄战争与通膨恶化,影响到 MLCC 供应商的出货表现,出货衰退将近16%。

无论是终端市场的销量,还是MLCC产品的价格、库存,亦或是厂商们的业绩报告,都体现出当前的MLCC市场不容乐观。

逆势扩产之“火”

尽管消费规MLCC市场疲态尽显,但厂商们扩产的脚步却未停止。其实,在2021年的时候,面对持续扩大的市场缺口,MLCC厂商已经掀起了一轮扩产潮,据《MLCC扩产“赌局”:过剩还是机遇》一文统计,2021年,日本村田、太阳诱电等头部企业率先扩产,我国台湾的国巨电子,大陆的三环集团、风华高科、芯声微、东材科技、宇阳科技等也紧随其后。到了2022年,虽然市场局势已经发生较大的转变,但厂商们扩产的心却依旧坚定。

8月17日,京瓷宣布计划投资150亿日圆在鹿儿岛国分工厂厂区内兴建新厂房,提高MLCC产能约二成,目标2025年度将MLCC营收提高至2,000亿日圆,达2021年度时2倍,新厂房将在2023 年 2 月动工,2024 年 5 月投入营运。除了日本鹿儿岛国分工厂的新工厂外,京瓷在泰国等地的工厂也都在增产 MLCC,目标是2025年度 (至 2026 年3月)的MLCC 营收要达到 2000 亿日元,相当于 2021 年度的 2 倍。

除了京瓷, TDK也在今年5月宣布,决定在 TDK Electronics Factory Corporation 的北上工厂(日本岩手县北上市市)的场地内建造新的生产大楼,专注于高可靠性汽车产品,以增强MLCC生产,预计于2023 年 3 月开工建设新大楼,并于 2024 年 6 月竣工。TDK从去年开始在现有的MLCC生产基地和关联公司建立了提高产量的系统。

图源:TDK

太阳诱电在经过去年的大规模扩产后,今年8月,由太阳诱电(广东)有限公司投资10.58亿元的MLCC陶瓷电容扩产项目参加了东莞的集中动工仪式,建设周期为2022年—2025年。

在东莞扩建MLCC项目的,除了太阳诱电,还有本土厂商宇阳科技,宇阳科技继安徽宇阳年产5000亿片MLCC项目建设后,又在广东东莞扩建MLCC产能。8月5日,东宇阳工业车规级陶瓷电容器项目开工奠基典礼在东莞举行,项目将导入5条先进MLCC制造生产线。

图源:宇阳科技

消息显示,宇阳科技规划同城建设新华东生产基地和新华南生产基地,新华东生产基地位于安徽滁州,总投资23亿元,分三期建设,占地面积13万平方米,规划年产能5000亿片,建设全尺寸全系列MLCC生产线,生产应用于消费类电子、芯片内埋、车规级等MLCC产品。新华南生产基地位于广东东莞,总投资10亿元,占地面积3.3万平方米,规划年产能2200亿片,建设新的研发中心和全尺寸全系列MLCC生产线,生产应用于5G、精密医疗、车载电子等领域高端MLCC产品。

另一家MLCC厂商微容科技则于近期完成了近20亿元融资,微容科技负责人表示,本轮融资资金将用于新建成的B厂房设备投入,以实现高容量、车规MLCC等高端产品的大幅扩产和持续研发。据了解,B轮融资的完成,将保障微容科技一期两栋MLCC厂房的全面投产,助力MLCC年产年到达6000亿片。此外,微容科技近期的规划将继续追加投资至120亿元,在2028年左右实现MLCC年产能1.5万亿片规模的总目标。

此外,信维通信去年签约的益阳MLCC项目预计2022年下半年开始投产,打造高端MLCC产品基地;芯声微电子已经和淮安经济开发区签订二期投资协议,厂房规划也在设计中,预计2024年第一季度可以逐步投入使用,最终实现月产300亿只MLCC的产能。

总的来说,国内外厂商扩产步伐都相当一致。

矛盾势态下,MLCC未来如何

目前来看,消费规MLCC产品的库存恢复仍需要时间,但后续再降价的可能性不大。在库存方面,集邦科技预计下半年消费规MLCC产品到第四季将严重供过于求,中国台湾最大的被动元件制造商国巨也表示,在终端市场需求疲软的情况下,商品供应的库存需要六个月才能恢复到正常水平。

即便终端市场需求已经疲软,但MLCC价格应该不会再下探。红塔证券分析指出主要有以下两大原因,一方面是今年以来主要被动元器件价格下跌幅度较大,主要被动元器件产品价格已触及成本,没有降价的空间;另一方面是整个市场供需格局已基本稳定,再降价也很难抢到更多的份额。

不过,与已经“失速”的消费引擎相反,汽车领域的动力值则已拉满,并有望成为下一个强劲的增长点,这一点在上述扩产的厂商中也能体现,无论是京瓷、TDK,还是宇阳科技或微容科技,他们的扩产项目大多都将专注于车规级高端MLCC产品。此外,国巨还预计到 2023 年底,将把汽车电子的收入比例从目前的 18-20% 提高到 22%。

近些年,全球环保意识的抬头让新能源汽车逐渐成为消费者的首选。火热的终端市场,再加上新能源汽车本身对于芯片的极大需求,电动汽车迥然成为半导体行业的下一个增速引擎。

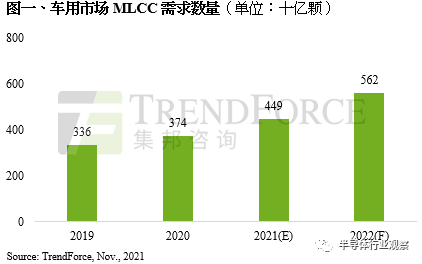

从市场需求来看,随着汽车电子设备的小型化和精密化,车载电子元件的数量不断增加,中国电子元件协会数据显示,纯电动车的MLCC单车用量约为18000个,使用数量远超传统的燃油车。同时,智多星顾问数据显示,2020年全球汽车用MLCC需求量约为3790亿只,同比增长9.1%,预计到2025 年全球汽车用MLCC需求量将达到4730亿只,五年平均增长率约为4.6%。毫无疑问,随着汽车产业的升级,车规MLCC的需求将愈发强劲。

图源:TrendForce集邦咨询

而从库存角度来看,不同于高库存水位的消费规MLCC,汽车MLCC代理商的库存较低,维持在2-3个月的常规水位,且汽车的大尺寸高容存在明显的缺货,目前交期已经到了40个月。虽然小尺寸低容库存还好,但其中车规的0603 104也在缺货。

当然不止电动汽车领域,5G移动通信、物联网基础设施等也都将成为拉动MLCC需求的主力军。

写在最后

MLCC作为半导体领域的一部分,其市场也具有周期性,虽然供需关系存在一定的波动性,但从长远角度来看,作为人们日常生活中必不可缺的关键元器件,MLCC市场需求将持续存在,甚至会随着各产业的升级而“水涨船高”,因此短期内的“冰火交织”对整体产业影响有限。而对于本土厂商而言,如何在这特殊时间段中,“趁东风”加强自身技术,提高市场份额或许才是需要考虑的重点。

芯原推出基于FD-SOI工艺的无线IP平台,支持多样化物联网及消费电子应用

芯原推出基于FD-SOI工艺的无线IP平台,支持多样化物联网及消费电子应用 逆变器中应用PWM展频降低EMI的方式研究

逆变器中应用PWM展频降低EMI的方式研究 大V爆料:天玑9500 NPU上新IP,AI算力翻倍!

大V爆料:天玑9500 NPU上新IP,AI算力翻倍!

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论