2022年的芯片行情,用一个词概括就是“分化”。

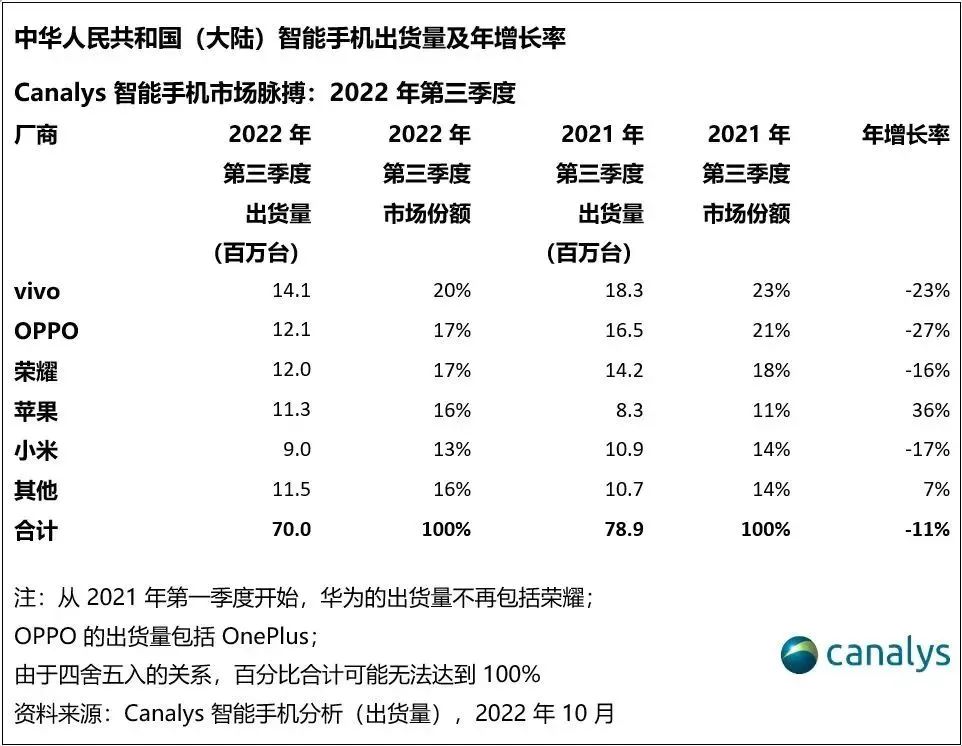

以消费电子中的手机市场为例,一面是国产手机厂商清仓去库存,另一面是苹果成为全球前五大智能手机品牌中唯一一个年同比增长的品牌。

就算是苹果自己,手机销量也在分化。iPhone 14系列手机,销售呈现两极分化,高阶Pro版本卖到缺货,平价款iPhone 14在市场上大幅降价,苹果A15、A16芯片的砍单比例高达4-5成。

再看一面是中低端电视价格一路向“白菜价”靠齐,另一面是高端电视价格不断走高。三星在价格超过2500美元(约合人民币17389元)的高端电视市场份额提升到51.1%,75英寸以上的超大型电视市场份额占据37.5%。

另外还有消费电子芯片,低端走量芯片与高端芯片的行情分化;消费电子芯片与汽车、工业等芯片的行情分化;内贸与外贸的分化……

市场降温后,处处可以看到分化,分化的背后是无形的手对市场疯狂后的审视、思考和干预。

01

消费电子分化背后

当下以智能手机、个人电脑,电视等各种音视频设备为主的消费电子半导体周期性衰退最显著。衰退的同时存在分化,最明显的表现是价格。

流通量大的芯片在现货市场跌价,如DDIC、MCU、PMIC、存储芯片,出现拦腰降价,雪崩式降价……芯片价格从去年的非理性逐步回归常态。

量少但价值较高的芯片仍在涨价。

CPU,英特尔新价格从2022年10月2日开始生效,其中台式机和笔记本处理器的价格将上涨10-20%,英特尔想通过占领更多份额,并提高其处理器的平均销售价格(ASP)来克服终端市场的疲软。

SoC,高通、Marvell都传出涨价,高通新合同价格将上涨4%,2023年1月开始需交付的订单价格将上涨近10%。Marvell自2023年1月1日起,其产品将涨价10%。

与Wi-Fi 5 、Wi-Fi 4 SoC相比,Wi-Fi 6 SoC的价格相对稳定,由于Wi-Fi 6 SoC的需求比较强劲,Realtek、高通等供应商们无法满足所有订单的需求,而博通自2023年1月起网通芯片的价格将上涨6%-8%。

高端5G基带芯片增长,Strategy Analytics报告显示,2022年Q2,5G基带芯片收益同比增长40%,出货量增长16%,价格较高的高端和高阶5G芯片的组合增加了ASP,尽管市场环境疲软,报告认为鉴于代工成本的增加,基带供应商们需要行使定价原则,言下之意就是还能涨。

高端芯片占整个消费类芯片大类的比重并不高,而出货量大的消费芯片一排齐跌倒,导致消费类芯片整体表现在逆风中凌乱。

相似的分化情形还发生在芯片现货市场上,国内芯片贸易特别冷清,需求观望多,销售们满手库存急跺脚,个个主动出击拼价格、拼服务,不少芯片价格持续下跌。反观外贸,订单量没有什么锐减,只是回归疫情前的常态,一直有需求,也不用讲求太多交际和人情世故。

市场悲观,一部分消费类芯片在“逆风”涨价,主要还是因为整体需求跌无可跌,不能更差,通过涨价来拉升营收。而大部分消费类芯片如市场上流通的DDIC、MCU、PMIC、存储芯片在市场上跌不停,需求锐减。

反映在市场上就是,量大价格低的芯片在跌价,量少价格高的芯片在涨价,整体来看芯片需求总量变少了。

02

消费类芯片整体跌倒,汽车工控芯片仍坚挺

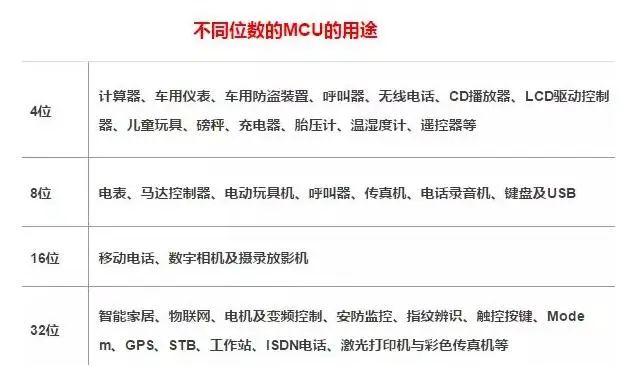

芯片按照不同应用市场,主要分两类,一类是消费类芯片,主要走量,用量大,流通广,比如大到8K电视,小到一部手机都要用到的显示芯片。另一类应用在汽车、工业等场景,需符合相应的指标和参数,用量较小,但单位价值量较高,如汽车MCU。

目前整个芯片行情呈现消费类跌倒,但汽车、工业等较为坚挺的景象。

先来看看用量巨大的芯片:DDIC(显示驱动IC)、被动元件、模拟芯片、存储芯片。

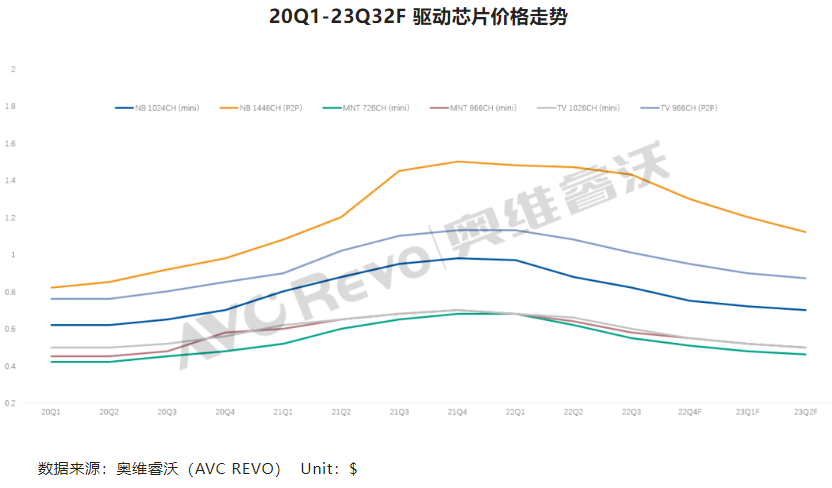

最先感知消费下滑的是面板显示驱动IC行业,面板价格2021年下半年到2022年10月已连续15个月下跌,主流尺寸面板价格几乎腰斩,降价压力来到DDIC上。奥维睿沃(AVC Revo)数据显示,2022年三季度DDIC价格降幅在5%-10%,而本轮价格下降周期仍将持续。消费电子整体不行,针对细分市场,Mini LED屏幕集体“上车”,LED驱动IC厂纷纷布局Mini LED驱动芯片,如2022年联咏车用驱动IC出货远优于其消费性产品线表现。

被动元件出货量大,全球MLCC龙头村田,客户不乏iPhone、三星与大陆手机品牌,在智能手机产业与消费电子产业有指向标的作用。村田已多次下调2022年的全球智能手机产量预期,社长中岛规巨先前示警,大中华区智能手机需求在2022年内应该不会出现复苏征兆,甚至2023年手机销售也将延续2022年的下滑走势。全球第二大MLCC厂三星电机在菲律宾MLCC工厂的运转率已降至40%。而在汽车、工业领域,厂商们的高阶产品订单稳健,行业新一轮周期有望开启。

都说模拟芯片比数字芯片抗跌,但2022年与消费类电子沾边的模拟芯片,也躲不过严峻的衰退行情。消费类模拟芯片市场价回归常态,高端模拟芯片开始反映需求不振。模拟芯片龙头德州仪器继消费电子(24%)需求疲软后,其最大的下游应用(41%)工业类也开始需求不振。而在车规级模拟芯片方面,德州仪器Q3汽车市场依然强劲,营收约增长10%。

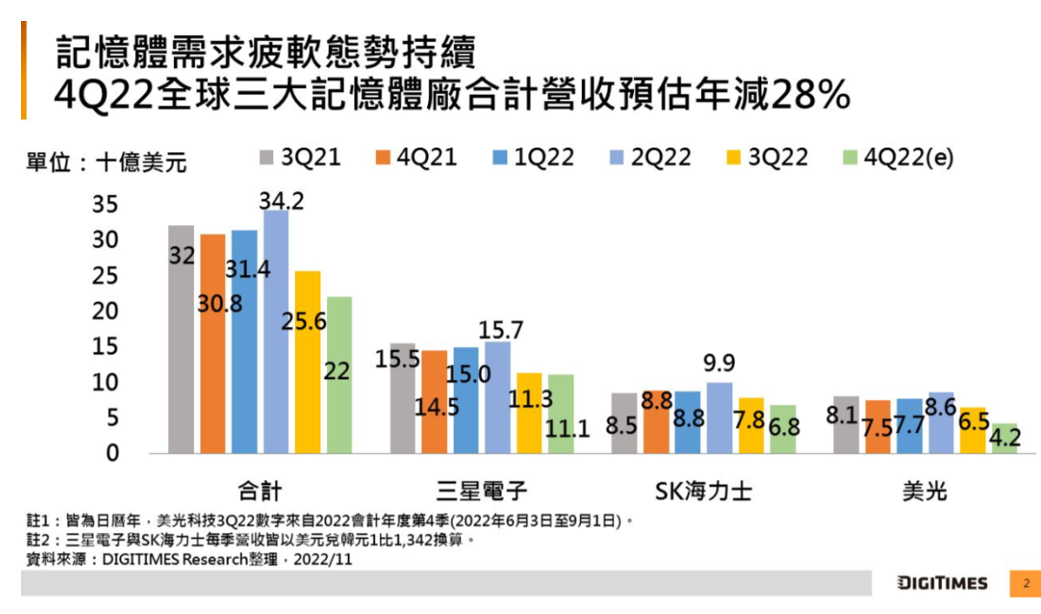

存储芯片在半导体市场中恐怕最不被看好。WSTS 发布报告表示,2023年降幅最大的是市场规模占比两成多的存储芯片,预计将比2022年减少17%,拖累半导体市场整体增长。2022年第三季度DRAM和NAND闪存合同价格环比分别下跌15%和28%,这两种芯片价格预计在第四季度和2023年全年继续下跌。

三星电子曾表示,手机存储芯片库存较高,正在努力去库存。全球存储芯片制造商正在面临量价齐跌,通过降开支、缩减产能等度过寒冬。存储芯片巨头同时在不断加码汽车市场,推出相应汽车存储芯片,据美光估算,全自动驾驶汽车需要的DRAM、NAND是非自动驾驶车辆的30倍-100倍。

上图显示,存储芯片巨头三星、SK海力士、美光自今年二季度营收不断走低,预计到四季度合计营收年减28%

再来看MCU、CIS(CMOS Image Sensor)、网通芯片的表现。

2020年我国MCU产品5大类应用领域中,消费电子占比最高,为 26%。2021年芯片缺货潮中涨价最凶的消费类MCU头部品牌,如ST、TI、NXP、微芯等在2022年的现货市场上价格遭遇“雪崩”。一些MCU在短短三个月内就从百元跌至二位数,跌幅超50%,并逐步回归常态价。

而汽车MCU仍有涨价空间,据群智咨询(Sigmaintell)统计及预测,2022年第四季度车用MCU价格根据不同型号缺料程度不同,涨幅在2%-5%之间,2023年新能源汽车将持续发力,继续带动车用MCU的需求量大幅上升,车用MCU价格短期仍难以下行。

CIS在过去20年里是光电半导体市场中最大类的产品(年销售额占40%),然而CIS市场目前出现了13年来的首次下滑。分析师郭明錤在2022年曾表示,中国Android品牌的前五大CIS供应商总库存已超过5.5亿颗。相关芯片企业韦尔股份2022年Q3营收同比下降16.01%,净利润同比下降38.92%。舜宇光学2022年上半年营收同比下滑 14% ,净利润同比下降 49.5%,其中手机镜头业务出货量同比下降9.1%。

车载CIS则是芯片企业未来布局重点,韦尔股份2022年上半年来自汽车市场销售收入同比实现较大规模增长,其中,汽车业务在图像传感器占比从2021年年底的14%提升至22%,继续保持快速增长态势。

网通芯片主要包括5G移动网络、无线网络WiFi 6、宽频、交换器等应用,2021年网通芯片严重缺货,如今厂商们纷纷去库存,代理一线IC渠道的从业人士坦言,库存去化预估到2023年第2季底可望恢复正常,部分渠道商也承担芯片原厂的库存,降低了平均毛利率。网通芯片厂瑞昱11月营收降至约72.96亿元,月减9.81%,年减20.57%,因PC库存仍持续调整,单月营收创下近21个月新低。

然而,汽车、工控相关的网通芯片势头正旺,汽车芯片大厂恩智浦Q3总营收中增长最快的要数汽车业务、工业及物联网业务,分别同比增长24%、17%。

无论是DDIC、被动元件、模拟芯片、存储芯片,还是MCU、CIS、网通芯片等等,无一不呈现量大的消费类芯片持续跌价,量小的汽车、工控芯片存在涨价势头。

由于以上种种原因,2022年不断传出老牌传统代工厂关门结业的新闻,这些代工耳机、小家电等产品的工厂,被市场成就,但同样也会被抛弃。

03

上游晶圆厂好日子到头

大量芯片跌价,芯片设计行业为了及时止损,赔钱也要砍单。从终端、芯片设计企业的砍单潮最终传递至晶圆代工。

消费类芯片的产能集中在8英寸晶圆,受到下游电视、PC和手机等剧烈砍单的影响,8英寸晶圆厂2022年下半年的产能利用率已不再满载。DDIC需求持续下修未见起色,来自智能手机、PC、电视相关SoC、CIS与PMIC等周边芯片也着手进行库存调节,向晶圆代工厂下调投片计划。

群智咨询调研数据显示,自2022年Q2起,受到下游客户砍单影响,晶圆代工厂产能利用率开始出现下滑。由于产品结构相对单一,8英寸晶圆厂相比12英寸晶圆厂受影响更大。TrendForce集邦咨询预测,第四季多数前十大晶圆代工业者营收成长幅度会收敛或下跌,此波砍单同样波及龙头大厂台积电,正式结束过去两年晶圆代工产业逐季成长的盛况。

台媒报道,2023年第一季度,芯片代工商台积电的营收预计将出现10%-15%的环比下滑,这主要是受上半年新订单大幅萎缩的影响。另据台媒DIGITIMES报道,预计台积电2023年上半年由45nm至3nm的整体产能利用率约降至75%左右。

世界先进、力积电2022年Q3产能利用率下降至90%左右,预计2022年四季度仍将有同等幅度下滑。中芯国际2022年第三季度智能手机业务占比较2021年同期明显下滑,并预计2022年四季度营业收入环比下降13%-15%。在韩国,晶圆厂的开工率从第四季度开始急剧下降至80%,预计在2023年上半年将进一步下降。

产能利用率下跌,裁员潮紧随其后。为削减成本,全球第四、美国最大晶圆代工厂格芯(GlobalFoundries)宣布于2022年12月在全球裁员近800人,约占格芯全球1.4万名员工的5.7%。芯片制造商英特尔的几百名员工将在下月失去工作,其全球的工厂工人也被提供无薪休假选项。

04

结 语

市场的反馈总是滞后的,在2021年行情最疯狂的时候,许多消费电子产品销量已经下滑。从消费电子产品销量下滑,到代工厂关门结业,到芯片现货市场甩货,再到部分芯片原厂业绩下滑,最后到上游晶圆厂被砍单。

经历了漫长的几个月后,芯片行业库存“击鼓传花”的游戏好像也要结束,市场分化有饥有饱,而上游晶圆厂终究抵不住潮水袭来,警报已经拉响。

分化就像是市场主动去伪存真。那些真正的需求就像是海边的礁石,潮水在的时候它在,潮水退去后,它依然在,只不过更显眼了。

芯原推出基于FD-SOI工艺的无线IP平台,支持多样化物联网及消费电子应用

芯原推出基于FD-SOI工艺的无线IP平台,支持多样化物联网及消费电子应用 逆变器中应用PWM展频降低EMI的方式研究

逆变器中应用PWM展频降低EMI的方式研究 大V爆料:天玑9500 NPU上新IP,AI算力翻倍!

大V爆料:天玑9500 NPU上新IP,AI算力翻倍!

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论