低空经济是一个综合性经济形态,它以各种有人驾驶和无人驾驶航空器的低空飞行活动为牵引,辐射带动相关领域的融合发展。这一经济形态不仅体现在第一、第二、第三产业中,还在促进经济发展、加强社会保障、服务国防事业等方面发挥着日益重要的作用。

低空经济商业化的意义在于其对于促进经济增长、产业升级以及生活方式变革的深远影响。

首先,低空经济被视为一个战略性新兴产业,它拥有较长的产业链条,涉及航空器研发制造、低空飞行基础设施建设和运营、飞行服务保障等多个环节,这些环节的协同发展有助于推动技术创新和产业升级。

其次,低空经济应用场景丰富多样,不仅包括传统的通用航空业务,还融入了以无人机为代表的新型低空生产服务方式,这为工业、农业、服务业等领域的创新发展提供了新的动力。

此外,低空经济的发展还有助于构建现代产业体系,拓展产业发展空间,从而带动经济增长。

从更广泛的社会层面来看,低空经济的发展将使人们享受到更加便捷的服务,比如通过无人机配送快递、利用eVTOL进行空中旅游等,这些都将极大地改变未来的生活方式。同时,低空经济的发展还将促进就业,创造新的就业机会,并可能催生出一系列与之相关的商业模式和服务业态。

基础信息

01

”低空”的意义:

低空空域,通常是指距正下方地平面垂直距离在1000 米以内的空域,根据不同地区特点和实际需要可延伸至3000米。

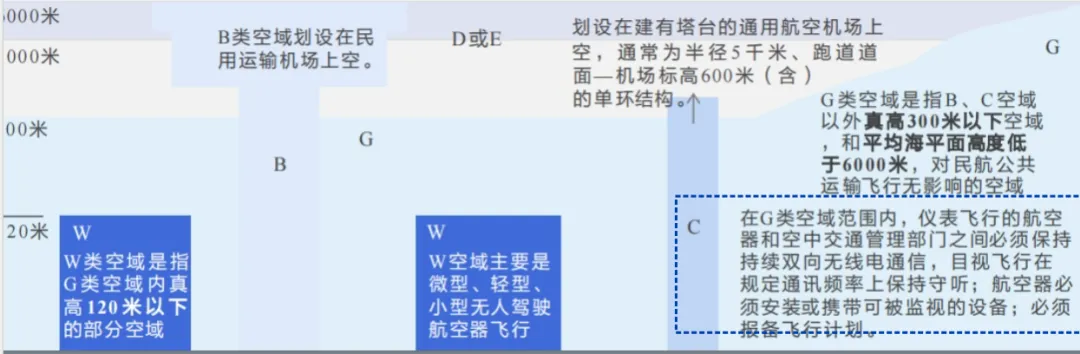

2023年12月民航局出台《国家空域基础分类方法》,向国际空域通用管理方法靠拢。2023年12月21日,民航局发布《国家空域基础分类方法》对我国空域划设和管理使用进行规范,依据航空器飞行规则和性能要求、空域环境、空管服务内容等要素,将空域划分为A、B、C、D、E、G、W等7类,其中,A、B、C、D、E类为管制空域,G、W类为非管制空域。《国家空域基础分类方法》对我国空域资源进行

低空经济是低空飞行活动与产业融合的新型经济形态。

低空制造:为低空飞行活动提供航空器等产品和服务。包括航空器、零部件、机载设备等。

低空飞行:低空经济的核心产业,对整个低空经济发展起着牵引和带动作用。分为生产作业类、公共服务类、航空消费类等。

低空保障:为低空飞行和空域安全提供保障服务的相关产业。包括基础设施建设运营、低空空域管控系统、无人机飞行信息、无人机反制系统等。

综合服务:支持和辅助低空经济发展的各种服务性产业。包括航空会展、广告咨询、科教、文化传媒、租赁等。

02

eVTOL定义

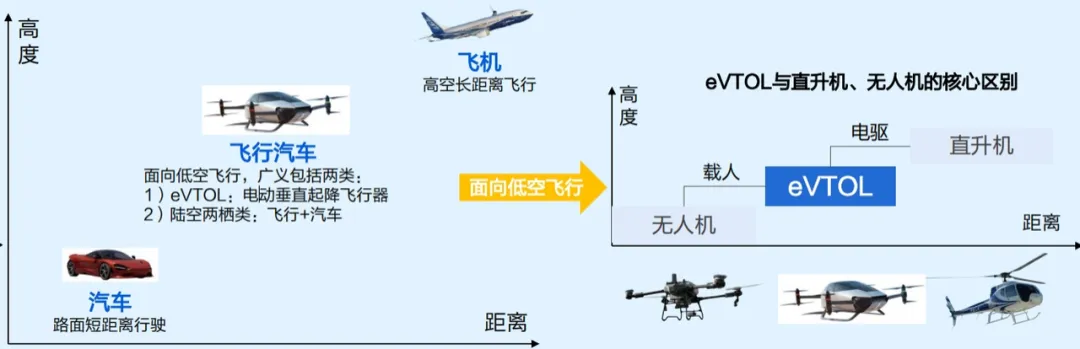

低空经济交通工具主要包括直升机、无人机和飞行汽车三大类,其中广义上的飞行汽车包括eVTOL(电动垂直起降飞行器)和陆空两栖类。

eVTOL:仅具备飞行功能,与直升机的主要区别在于其为纯电驱动,与无人机的区别在于其主要以载人为主。

陆空两栖类:兼顾空中飞行和陆地行驶,从车身结构上可分为一体式和分体式两种类型。目前,投身于这类飞行汽车研发的企业数量有限。一体式结构技术难度大,预计中短期内难以落地;对于分体式飞行汽车,小鹏汽车和广汽已经发布相应的产品。

eVTOL是一种新型的航空交通工具,具有安静、环保、高效等优点,被认为是未来城市交通发展重要方向之一。

全球 eVTOL 制造商目前主要分布在美国、中国、德国、法国、日本和英国等,累计占据了 80%以上的市场份额。

据Morgan stanley,2026 年全球eVTOL市场规模将达619亿美元,2030年有望达到305.2亿美元,2040 年将高达1.5万亿美元。

城市空中交通(UAM)是未来 eVTOL 重要落地场景之一,而中国将是全球最大的城市空中交通市场,预计到2040年中国市场将占到全球eVTOL市场规模的 20%-25%。

市场规模

低空经济

全球主要国家通用机场总数量超11000座,其中中国有399座通用机场,仅占全球通用机场数量的3.6%;全球主要国家在册无人机总数量超200万架,其中中国在册无人机数量达95.8万架,占全球在册无人机数量的46.5%。

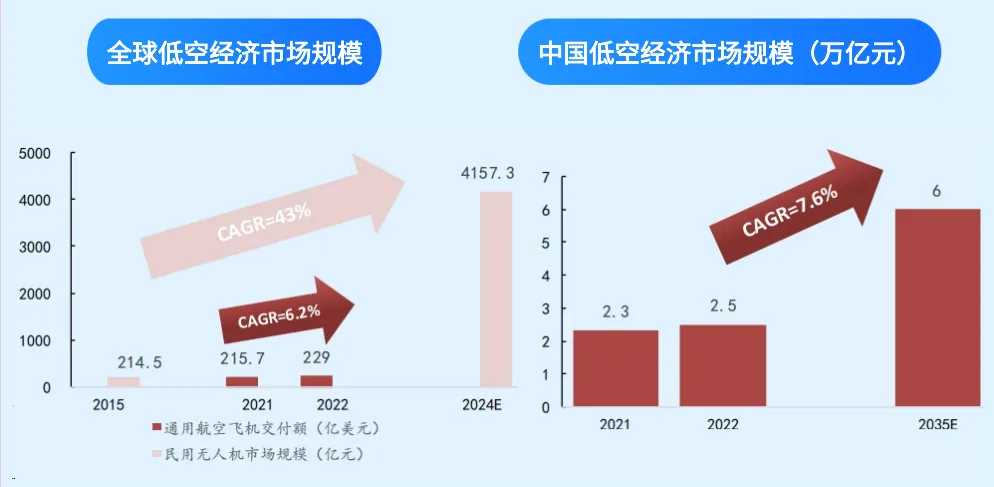

全球范围内,2015-2022年通用飞机交付额由241.2亿美元波动发展至229亿美元,2022年同期增长6.2%,美国通用航空器交付量占据全球市场规模的比例始终超60%;据测算,2015-2024年全球民用无人机市场规模将从214.5亿元发展至4157.3亿元CAGR达43%,中国占全球无人机市场规模的比例始终保持在50%以上。

中国低空经济市场规模2021年达2.3万亿元,2022年达2.5万亿元:据中央发布的《国家立体交通网络规划纲要》,到2035年中国低空经济的产业规模将达6万亿元。

中国通用航空

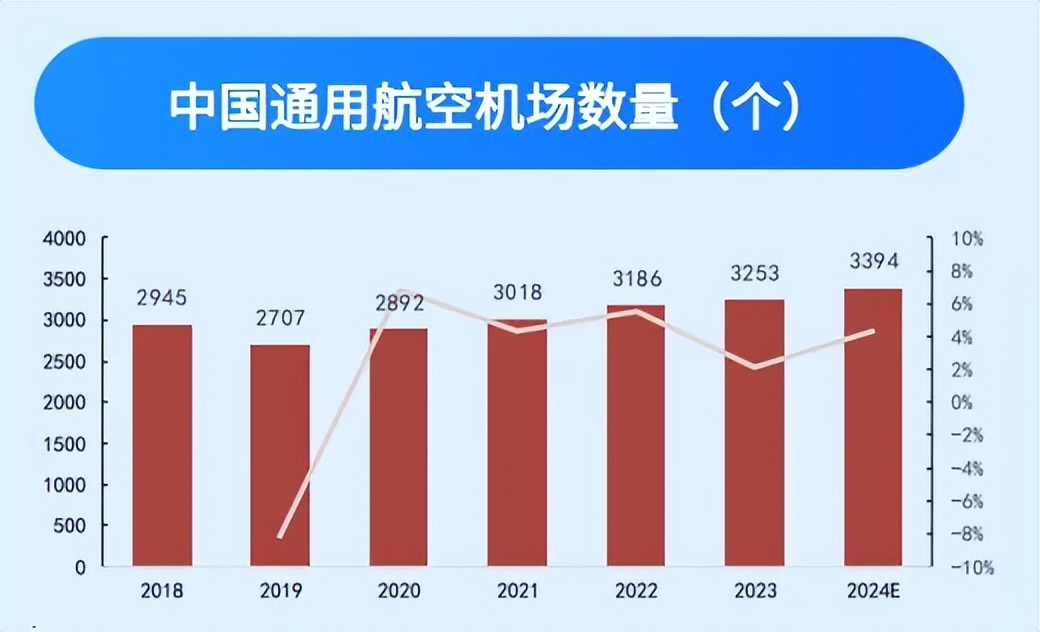

2018-2022年,我国通用航空在册航空器数量由2945架波动增长至3186架,据测算,数量将会持续增长并于2024年达3394架。

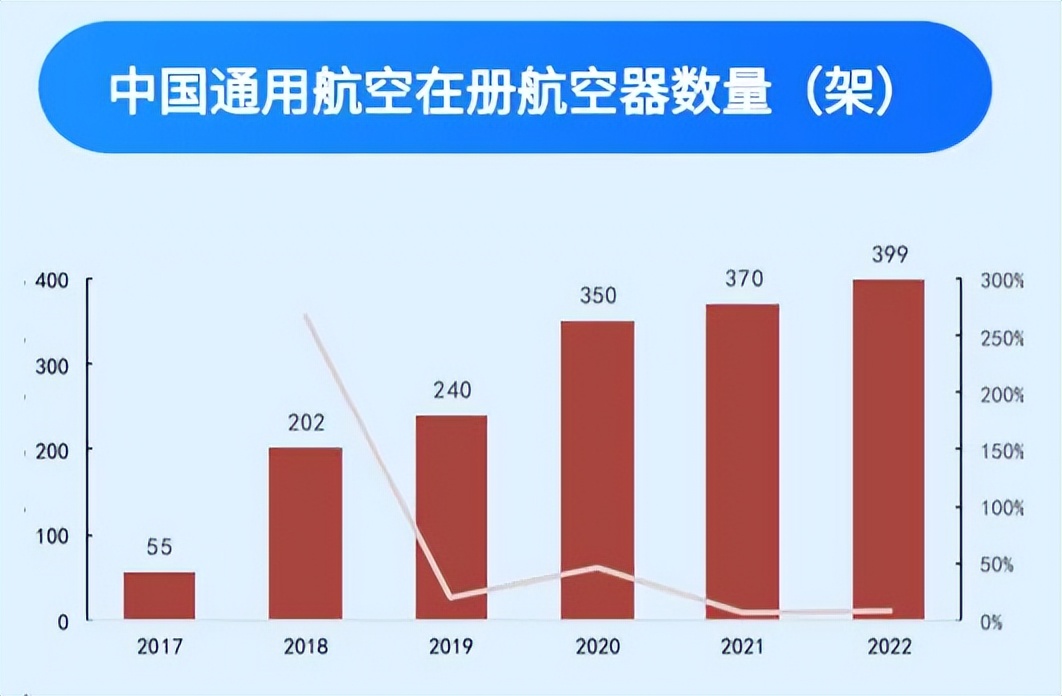

2017-2022年,我国颁证通用航空机场数量迅猛增长,2017年仅55个,2018年增长至202个:同比增长267.27%,后稳定缓步增长,2022年数量达399。

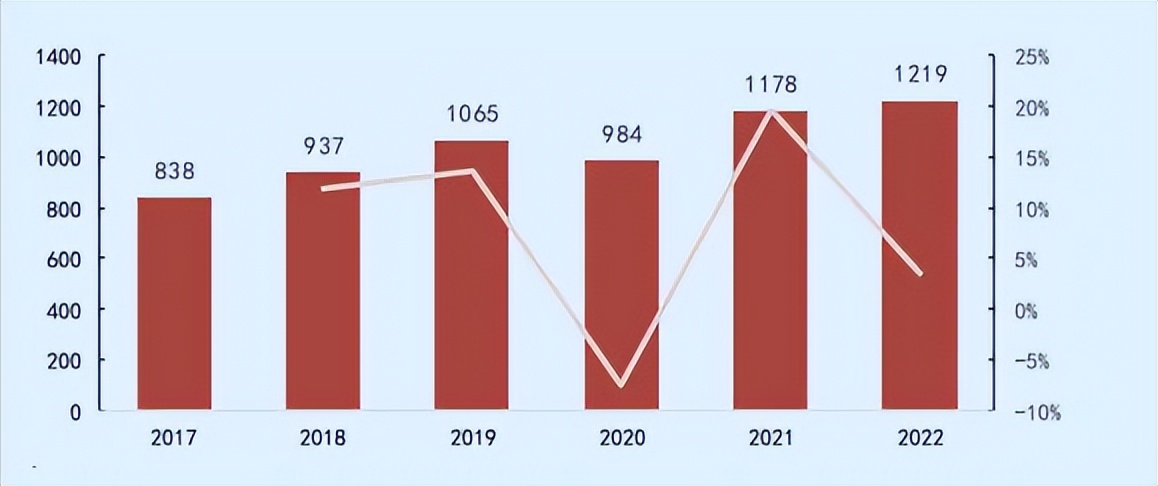

2017-2022年,通用航空飞行时长由838千小时波动增长至1219千小时。

中国通用航空飞行市场(千小时)

中国通用航空机场飞行场地分类

中国民用无人机

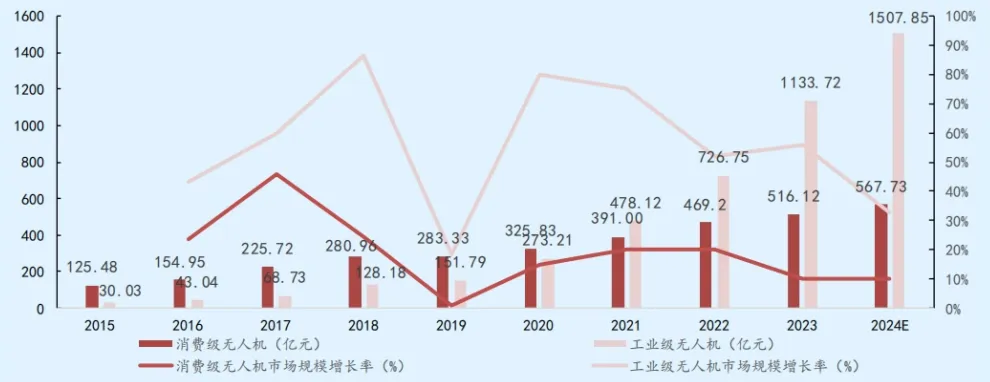

国内民用无人机市场整体呈高速增长态势,消费级无人机和工业级无人机交错发展:

2015-2023年,民用无人机总市场规模由155亿元波动增长至1649.8亿元,增长速度快,预计将继续稳定增长并于2024年实现突破并达到2070.6亿元的总市场规模;

2015-2023年,消费级无人机市场规模由125.48亿元增长至516.1亿元,先快速增长后速度放缓并保持一定水平的稳定增长;

2015-2023年,工业级无人机市场规模由30.03亿元增长至1133.7亿元,增长速度波动起伏大,基本保持较高水平的增长速率,市场规模于2021年反超消费级无人机,成为民用无人机市场主流;

2019年,消费级无人机和工业级无人机的增长速度都急速下降,主要受该年中美贸易战影响,隔年增速恢复。

2023年中国民用无人机市场结构:

工业级无人机市场规模达到727亿元,占比61%;消费级无人机市场规模为469亿元,占比39%。

2015-2024年中国无人机市场结构

低空经济竞争格局

通用航空是低空经济的主体产业,无人机是低空经济的主导产业。

国外市场:通用航空领域,全球范围内以美国为主占据明显领先优势,我国仍处于发展阶段; 消费级无人机领域,我国企业大疆一家独大,占全球市场主体。消级无人机市场中,大疆创新占全球市场份额的73%,头部效应显著。

国内市场:通用航空领域,航空领域的国有大型企业集团占主导地位,主要有航空工业等企业;工业级无人机领域,以大疆创新为龙头企业,纵横股份、亿航智能等企业也在不断发展竞争。

国内低空经济重点公司

大疆创新

——无人机行业排名第一

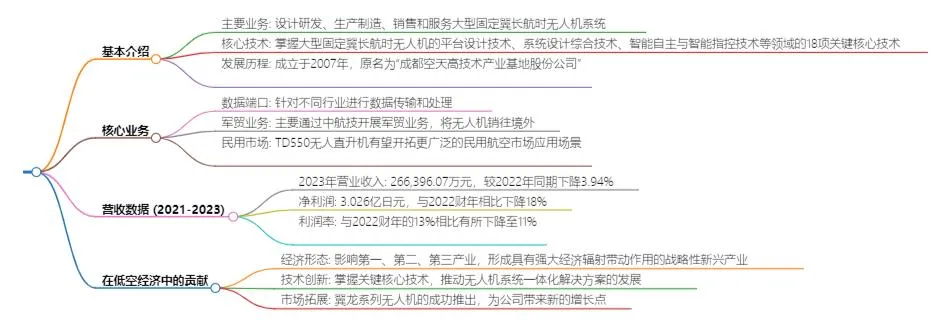

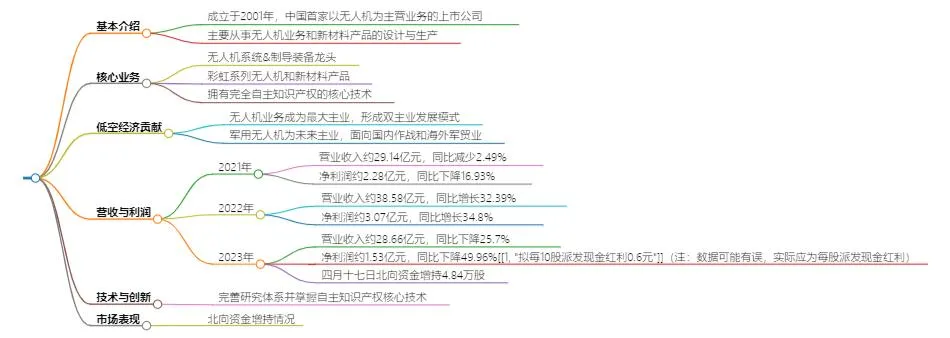

中航无人机

——全体系全场景整体解决方案

航天彩虹

——军用及民用无人机

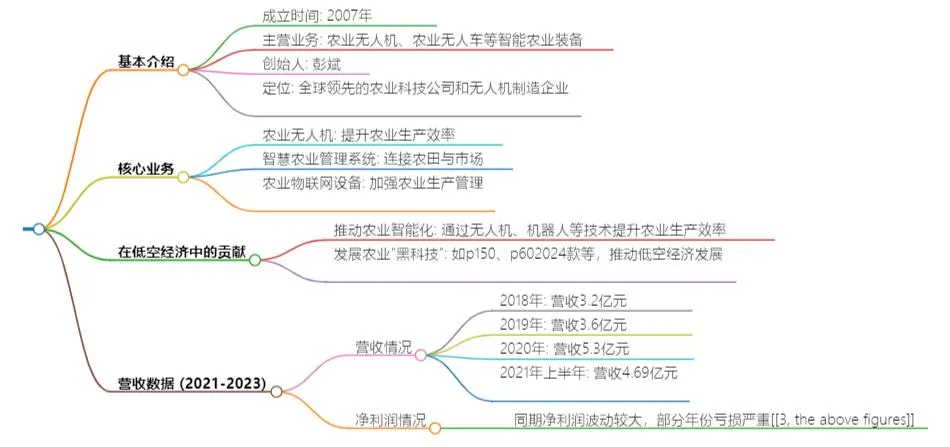

极飞科技

——构建无人化智慧农业生态

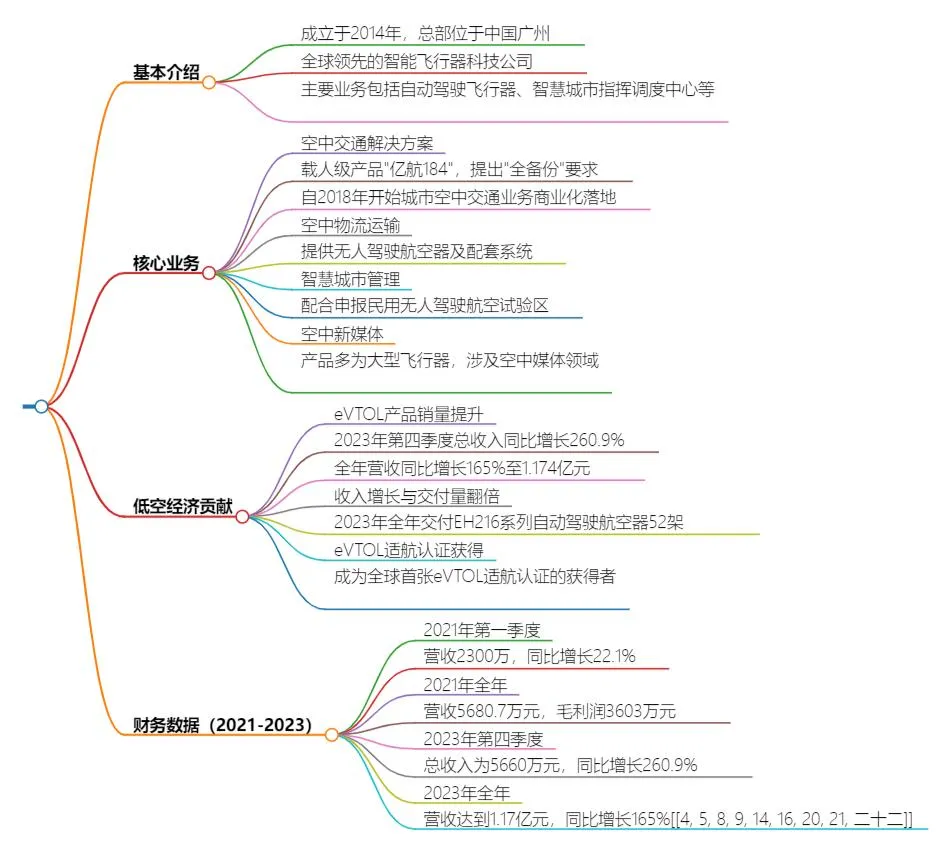

亿航

——城市空中交通科技

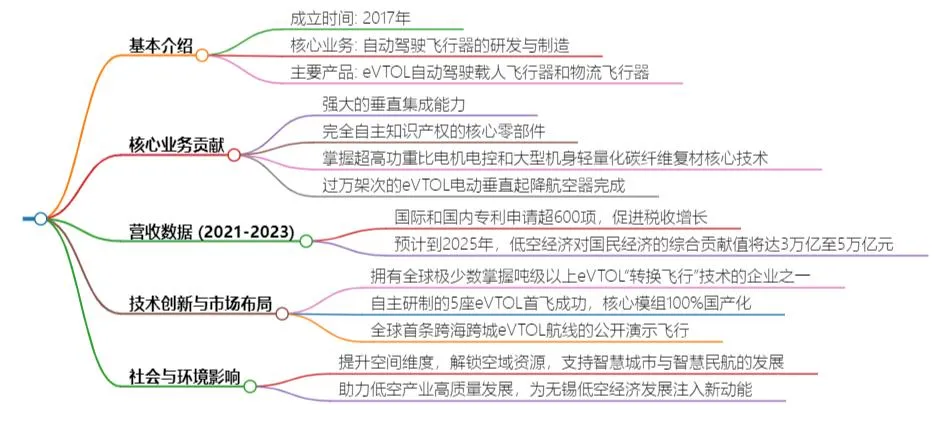

峰飞航空

——eVTOL的全球开拓者

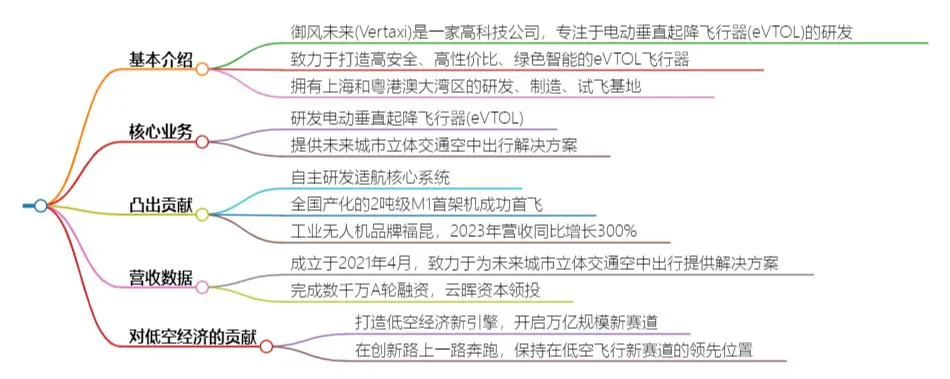

御风未来

——空中出行创新方案提供商

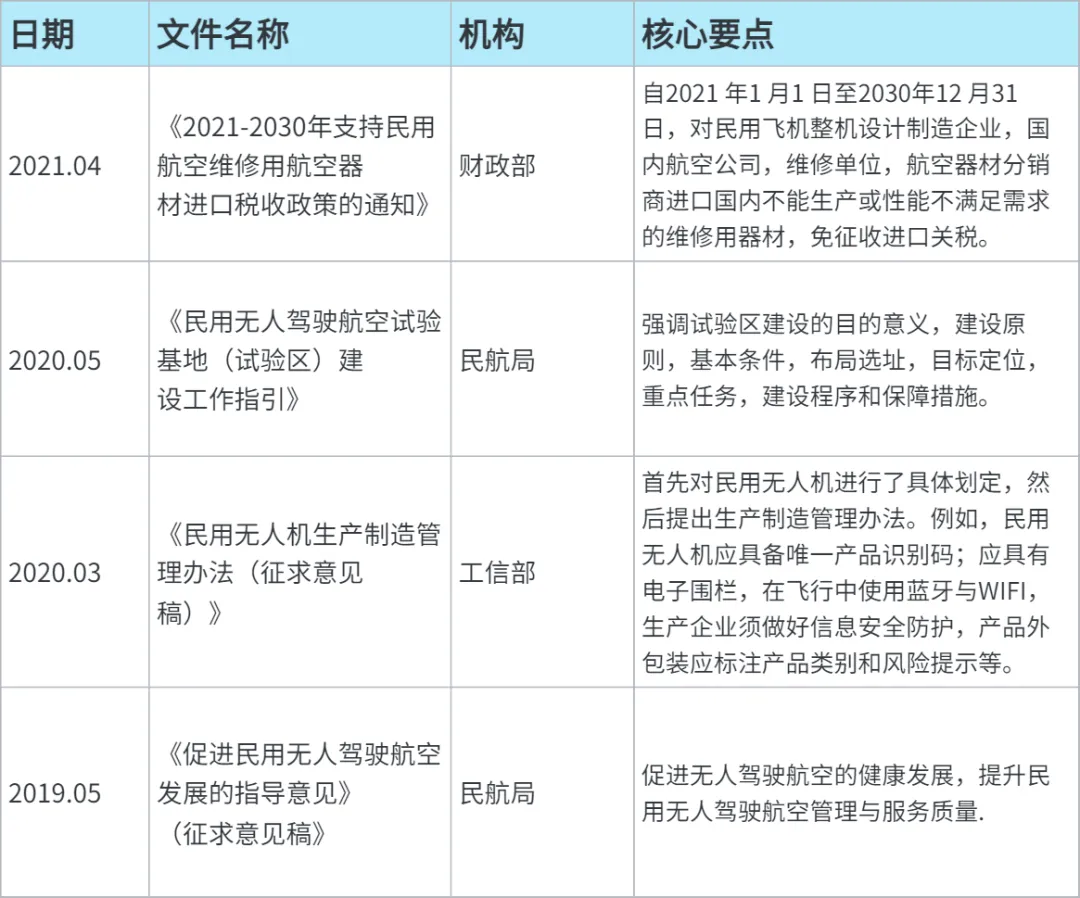

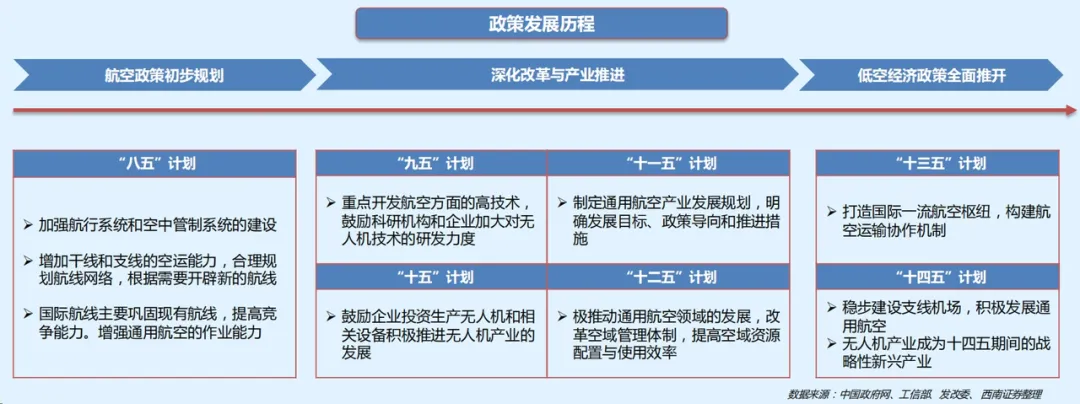

重点政策汇总

中国低空经济发展痛点

主要包括技术和装备发展的初级阶段、基础设施和规则制度体系的不完善、低空通信问题、监管盲区和监控手段不足以及市场潜力的挖掘空间大等方面。

上游产业链挑战:原材料与核心零部件供应;技术研发和创新需求

中游产业挑战:航空器制造技术瓶颈;安全监管能力不足。

下游运营应用端问题:飞行审批和空域备案流程繁琐;市场潜力挖掘空间大,但普及率不高。

全产业链共性挑战:空域使用机制优化需求;高带宽通信网络建设需求;政策支持与市场准入门槛。

特定场景下的特殊痛点:eVTOL产业发展初期的不确定性;监管盲区和技术监控手段缺乏。

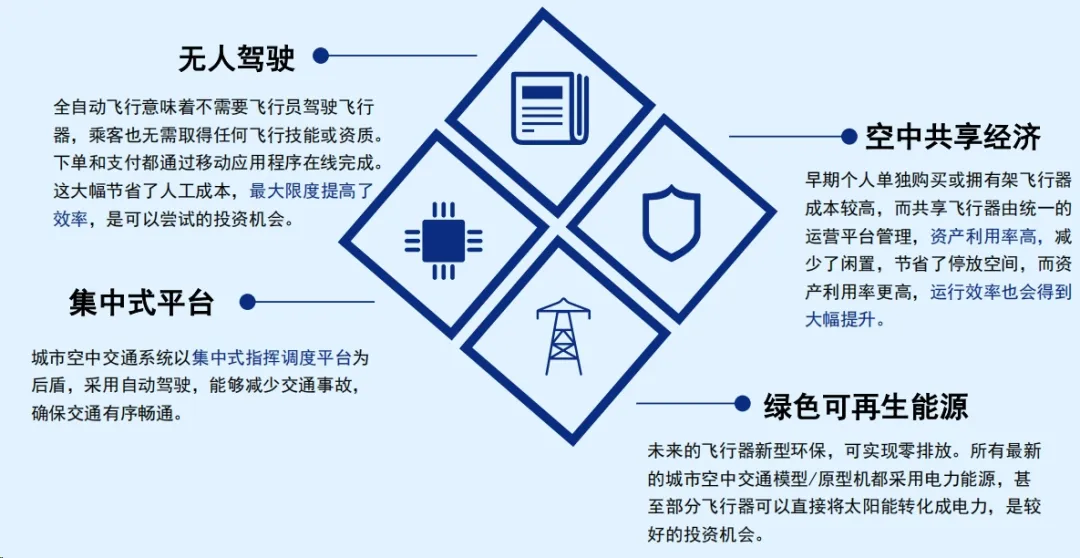

低空经济投资机会

随着低空经济的有序发展,投资机会也随之而来。未来,飞行器无人驾驶成为趋势;集中式调度指挥平台也亟需资金进行产品研发和上市;空中共享经济时代也即将到来;绿色可再生能源依然是低空时代的主流。

观众登记全面开启,7月9-11日与您相约西部电博会!

观众登记全面开启,7月9-11日与您相约西部电博会! BOE(京东方)携尖端首发新品亮相2025国际显示周 以创新技术定义行业绿色发展趋势

BOE(京东方)携尖端首发新品亮相2025国际显示周 以创新技术定义行业绿色发展趋势 手机soc厂商都逐渐在探索自研架构

手机soc厂商都逐渐在探索自研架构 距离2025最近的一场电子信息行业盛会即将开幕

距离2025最近的一场电子信息行业盛会即将开幕

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论