前言:

近日,摩根大通在其发布的报告中明确指出,晶圆代工行业的库存去化过程已接近完成阶段,这一进展标志着该行业正逐步摆脱库存积压的困境,并朝向更加稳健和可持续的发展路径迈进。

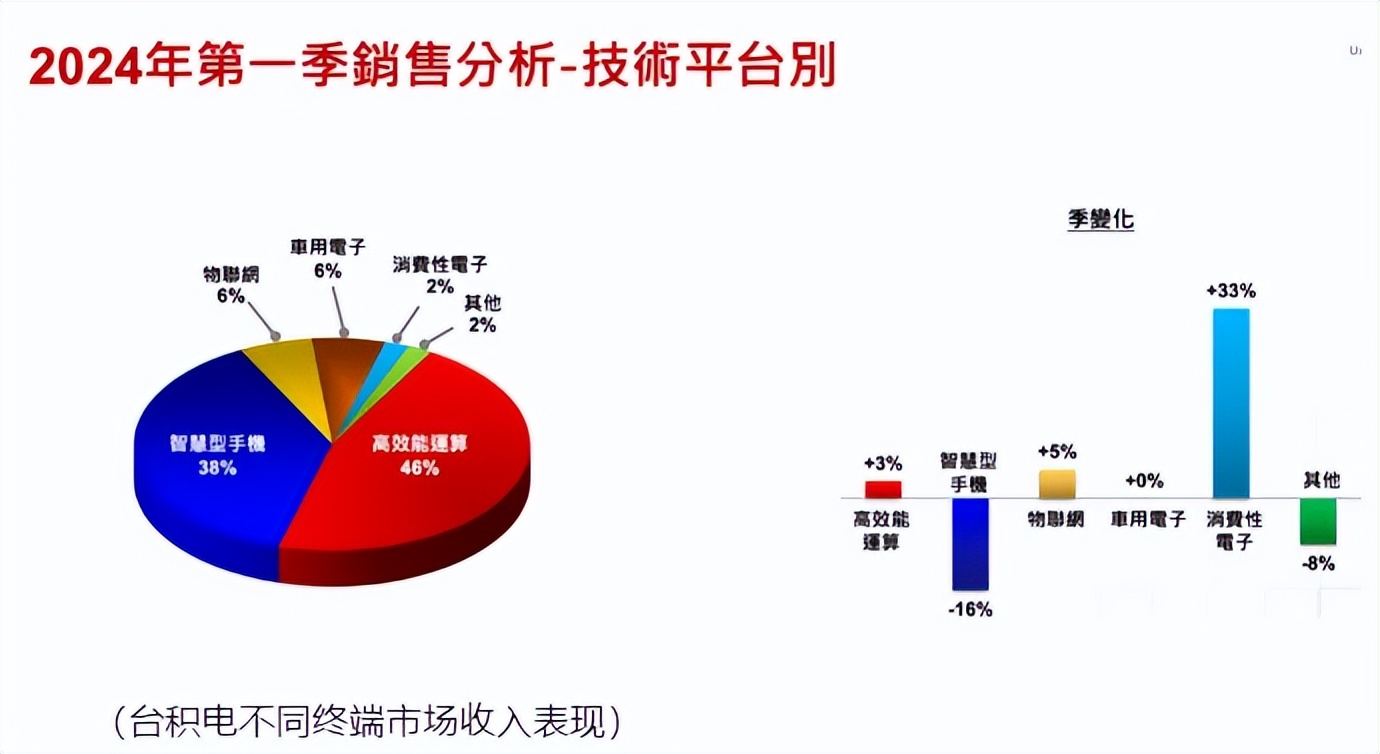

同时,AI领域的强劲需求持续增长,加之消费电子、数据中心等非AI领域的逐步回暖,共同构成了晶圆代工行业复苏的稳固基石。

晶圆代工迈入[2.0时代]

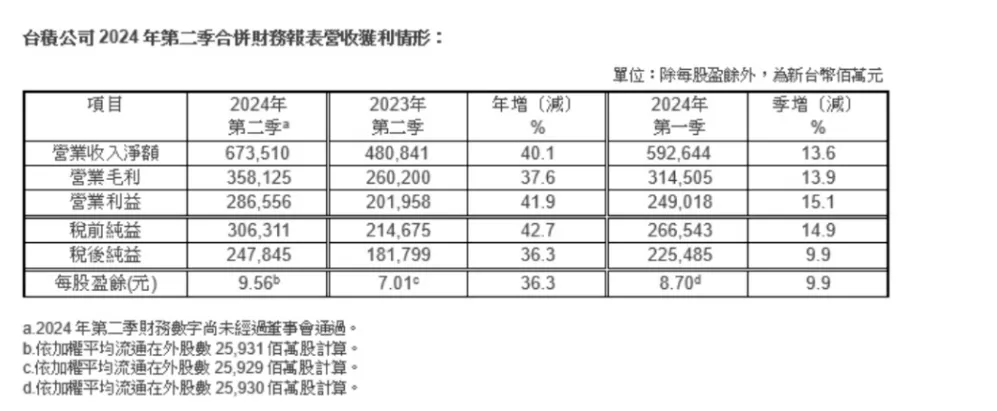

在最近召开的台积电第二季度财报发布会上,公司推出了[晶圆代工2.0]这一全新概念。

传统的晶圆代工概念主要聚焦于晶圆成品的制造加工,而台积电董事长魏哲家则提出,晶圆代工2.0版本将涵盖封装、测试、光罩制作等多个环节,但排除了存储芯片的IDM(整合元件制造商)。

简而言之,除芯片设计之外的所有环节均可纳入晶圆代工2.0的范畴。

基于2.0版本的定义,晶圆制造产业在2023年的市场规模已接近2500亿美元,相较于1.0版本所定义的1150亿美元,实现了显著的增长。

展望未来,预计2024年晶圆制造产业将实现近10%的同比增长。

台积电作为代工领域的龙头企业,提出这一新战略的背后,一方面可能是出于规避风险的考虑,鉴于其在代工市场的份额已高达垄断级别的61.7%,远超其他所有厂商的总和。

另一方面,此举也旨在拓展其增长空间。在2023年,纯代工市场的规模仅为1150亿美元,而包含封装等环节的广义代工市场则高达2475亿美元。

这一更广阔的市场为台积电提供了更大的发展潜力,使其能够继续提升销售额,并在未来几年内保持甚至可能进一步扩大其盈利能力。

回顾过去,英特尔以IDM 2.0战略为引领,率先在代工领域展翅高飞,积极接纳来自各方的无晶圆厂客户订单。

而现今,台积电则推出了Foundry 2.0的新概念,两者之间的竞争态势愈发激烈,犹如棋逢对手。

尽管两者目前共享了英特尔新款处理器的代工订单,但在代工市场的整体布局中,它们已悄然成为直接对抗的强劲对手。

三大晶圆代工厂均展现出了强劲的竞争力

值得注意的是,与以往由单一行业路线图主导工艺节点发展的模式不同,当前全球三大晶圆代工厂正逐步走出各自独特的发展道路。

然而,尽管在方法论、架构及第三方支持等方面存在显著差异,它们均朝着采用3D晶体管与封装技术、推动一系列使能及扩展性技术、构建更为庞大且多样化的生态系统等共同目标迈进。

展望未来,晶体管的扩展预计将至少延续至18/16/14埃米(1埃米=0.1纳米)范畴,并有望从纳米片及forksheet FET起步,未来某个时点或将引入互补FET(CFET)技术。

这一发展趋势主要受人工智能/移动计算领域对数据处理能力的迫切需求所驱动,要求芯片设计需具备高度冗余与同质性特征,以实现更高的生产效率。

与此同时,为加速特定领域设计的市场投放速度,三大晶圆代工厂正致力于从根本上改变芯片的设计、制造与封装方式。这一转变要求标准、创新连接方案及工程学科之间的紧密合作与融合。

在工艺领先性方面,三大晶圆代工厂均展现出了强劲的竞争力。

英特尔计划于今年推出Intel 18A(1.8纳米)制程技术,并将在未来几年内进一步推出Intel 14A(1.4纳米)技术;

三星则计划在2027年通过SF1.4技术实现14埃米(1.4纳米)制程的量产目标;

台积电亦表示将于2026/2027年在A16工艺中引入背面供电技术,而三星亦计划在SF2Z(2纳米)工艺中实现类似技术。

在具体策略层面,英特尔依托EMIB技术开发芯片[sockets],以突破商业芯片市场的壁垒;台积电则推出了3Dblox语言,并提供了多样化的封装解决方案;

三星则通过建立芯片供应商联盟、提供桥接器并推出3DCODE语言等方式来增强自身竞争力。

晶圆代工需要投入更大的资本支出

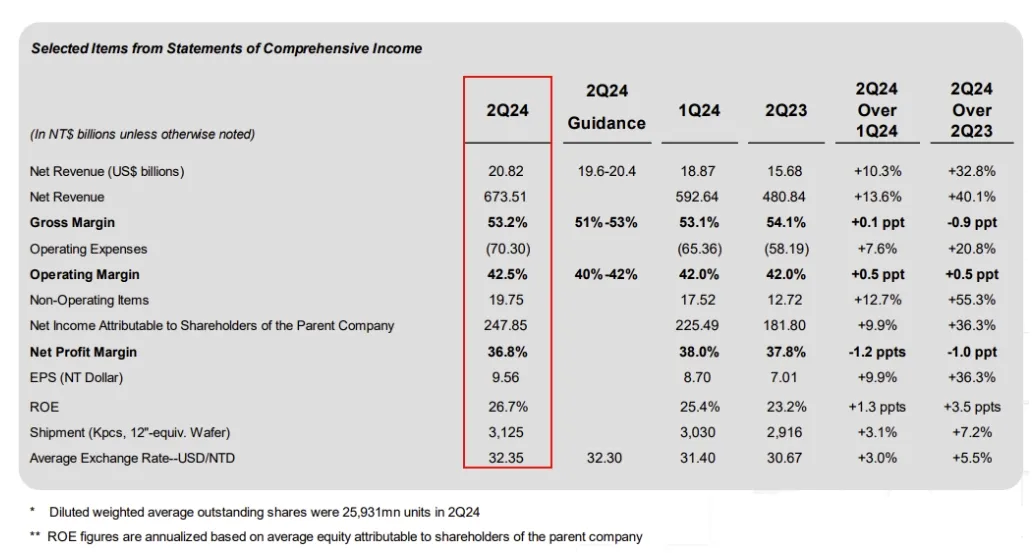

在2024年第二季度的收益电话会议上,台积电正式宣布,本年度资本支出预计范围将调整至300亿至320亿美元之间,这一数字高于此前所预估的280亿至320亿美元区间的下限。

有进一步报道指出,台积电今年的资本支出有望触及预估范围的上限,且预计明年该上限将再增50亿美元,达到370亿美元。

这一数字有望创下历史第二高,其庞大的投资规模让其他竞争对手难以企及。

具体而言,台积电计划将70%至80%的资本预算分配至先进工艺技术的研发与升级,约10%至20%的资金将专项用于专业技术领域的投资,而剩余的约10%则预留用于先进封装测试、掩模制作及其他相关用途。

台积电已正式宣布,在美国亚利桑那州斥资650亿美元,规划建设三座尖端制程晶圆厂。

其中,首座晶圆厂已进入设备安装阶段,预计将于明年实现4纳米制程的量产;

第二座晶圆厂已于2022年底动工,预计于2028年达到3纳米制程的量产能力;第三座晶圆厂则尚在规划阶段,预计将于2030年前进入量产。

此外,台积电与博世、英飞凌及恩智浦共同宣布,将在德国德累斯顿投资100亿欧元,建设一座16纳米制程的晶圆厂。

该项目预计将于今年第四季度动工,并于2027年实现量产,主要面向欧洲市场客户。

另据TrendForce的权威报道,英特尔已规划在2024年增加其资本支出比例,预计总额将达到262亿美元,较去年有所提升,增幅约为2%。

进一步分析TrendForce提供的数据,可以看出,在2023年,全球三大原始HBM制造商——SK Hynix、三星与美光的市场占有率分布如下:SK Hynix与三星均占据了约46%至49%的市场份额,而美光则相对较低,约为4%至6%。

为巩固并扩大其市场领先地位,SK海力士正持续加大投资力度。

SK海力士的母公司SK集团于6月底发表声明,宣布计划在2028年之前向SK海力士投入高达103万亿韩元(约合748亿美元)的资金。

其中,约80%的投资额,即82万亿韩元,将专项用于HBM芯片的研发与生产。

今年以来,SK海力士已对外公布了一系列投资计划,包括在印第安纳州投资38.7亿美元建设先进封装工厂及人工智能产品研究中心。

此外,SK海力士还正积极推进清州M15X晶圆厂的建设工作,该晶圆厂预计将于明年下半年正式投入量产,总投资额超过20万亿韩元(约合146亿美元)。

同时,公司还计划于明年3月启动龙仁半导体集群首座晶圆厂的建设工作,并预计于2027年5月完成全部建设任务。

与此同时,三星在2023年针对半导体领域的资本支出已高达372.68亿美元,彰显了其在该领域的坚定承诺。

在年初的CES2024展会上,三星美国芯片业务负责人Han Jin-man表示,尽管当前市场环境充满挑战,但三星电子仍坚定地将HBM领域的投资增加了2.5倍,并承诺明年将维持这一高水平的投资力度。

Han Jin-man还强调,今年将是为2025年可能出现的需求超越供应的局面做好充分准备的关键一年。

值得一提的是,三星在今年2月成功研发出业界首款12堆栈HBM3E DRAM HBM3E 12H产品,并据韩媒报道,三星已与AMD达成合作协议,将向其供应价值高达4万亿韩元(约合29.1亿美元)的HBM3E产品。

此外,美国商务部(DOC)与三星电子签署了一份非约束性初步条款备忘录(PMT),根据《芯片与科学法案》的相关规定,三星电子将有望获得高达64亿美元的直接资助。

三星预计将在未来几年内于德克萨斯州中部地区投资超过400亿美元,以扩大其HBM及2.5D封装产能。

最后,据韩国媒体《韩国经济日报》的最新报道,三星电子公司正计划向韩国开发银行申请高达5万亿韩元(约合36亿美元)的贷款资金,以支持其在韩国及海外地区的更多芯片生产设施建设项目。

结尾:

此外,随着供应链中断及地缘政治因素的影响日益凸显,美国与欧洲正积极推动制造业回流本土,这进一步加剧了晶圆代工厂之间的竞争态势。

在此背景下,市场份额的争夺已不再局限于单一因素而需综合考虑多方面因素。

综上所述,未来晶圆制造领域的竞争将更加激烈而复杂。而全球三大晶圆代工厂所制定的路线图决策不仅将深刻影响各自企业的发展轨迹更将对整个半导体行业产生深远而广泛的影响。

观众登记全面开启,7月9-11日与您相约西部电博会!

观众登记全面开启,7月9-11日与您相约西部电博会! BOE(京东方)携尖端首发新品亮相2025国际显示周 以创新技术定义行业绿色发展趋势

BOE(京东方)携尖端首发新品亮相2025国际显示周 以创新技术定义行业绿色发展趋势 手机soc厂商都逐渐在探索自研架构

手机soc厂商都逐渐在探索自研架构 距离2025最近的一场电子信息行业盛会即将开幕

距离2025最近的一场电子信息行业盛会即将开幕

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论