新冠疫情像野火一样迅速在全球蔓延,正在重创经济、航空、旅游、零售和制造业等,各行各业似乎无一幸免。

全球多个国家已经实施了隔离等措施,多国消费电子市场的景气度都在同步走低,这对国内智能手机品牌海外业务带来冲击,包括市场销售、代工制造、供应链保障和物流运输等所有环节都受到波及。3月份中国疫情得到降温,市场需求逐步恢复和产业逐步复工的情况下,根据Counterpoint数据显示,2月份,全球智能手机市场显示出弹性,同比仅下降14%,好于预期。

虽然中国智能手机市场2月份销量断崖式下降,但是根据3月份的数据预测,整体回暖趋势非常明显。原计划今年手机厂商都押注在5G的换机大潮上,可是现在全球因疫情影响,市场需求和供应链都出现难以预估的变化。海外疫情影响战线拉长,这令中国手机品牌的海外之路一点点被截断,而全球手机供应链格局也开始松动,有着逐步向中国内地转移的趋势。

新冠肺炎持续影响全球市场,多国都已经先后发布紧急命令,并采取软性封城措施,其中包括了东南亚、印度、欧洲和美国等智能手机主力销售市场所在国。

随着海外确诊病例越来越多,马来西亚、菲律宾、印度等国纷纷宣布封城锁国,印度为了遏止疫情蔓延,除了发布命令封锁三周,全体国民开始禁足以外,还要求工厂停工。

三星、OPPO、vivo、小米等智能手机制造商已经暂停在印度工厂的生产市场,此外手机供应链中合力泰、欧菲光、舜宇光学和鸿海、纬创等ODM/OEM也相应受到影响。

据Canalys数据显示,2019年第二季度东南亚地区出货量增长迅速,中国品牌主要是OPPO、vivo、小米、Realme和华为,在第二季度共出货1,900万台,占该地区62%的份额,比去年同期的50%大幅增长。

Counterpoint智能手机市场监测数据显示,2019年第四季度中国智能手机厂商中国&海外市场销售占比中,一加、小米、OPPO及vivo等传统国产手机品牌在海外的销售占比均超过了50%。信达电子首席分析师方竞表示:“欧洲疫情对于中国手机厂商的海外销量有影响,可是实际上印度和东南亚才是中国安卓厂商的基本盘,像小米印度1000多万手机出货量,占整体出货约30%。”

目前中国手机厂商vivo、OPPO、小米在印度的工厂全面关闭,办公室和线下店也停摆。而主力依靠线上电商销售的小米、realme等品牌,也因flipkart暂时关闭和亚马逊爆仓主要接生活用品的政策大大影响销量。一名手机渠道商透露:“欧洲封锁严格,会优先供给医疗产品,有些国家甚至会禁止销售某些电子产品和小家电,政府的政策限制了销售。”

即便海外市场仍然有人下单购买手机,可是受困于物流能力的下降,销量短期下降是必然的事实。据了解,目前海外市场,不论是欧美还是东南亚印度市场,物流已经挤爆,原因在于各国加强物流的管控,航班运力减少,优先处理生活和医疗物资。

据IDC数据显示,2019年全球智能型手机出货13.7亿台,年减2.3%,调研机构Canalys在报告中表示,在最坏的情况下,印度智能手机市场预计将在2020年全年下降4.2%,而在较好的情况下,预计将同比增长3.2%,即便是乐观的预计,印度市场今年的前景预计仍然是比较悲观的。

根据此前的调查,国内一名手机结构件供应厂商的负责人表示海外疫情导致原来预计的新订单暂时保留,而最新的消息显示其三月和四月份的新订单已经被取消。这家供应链厂商有接近60%的业务量是来自海外市场的,其负责人表示:“海外疫情的威力逐渐显现出来了,砍单原因除了市场需求下降外,还有一个重要原因便是在物流上面,很大一部分元器件运输不过去或是货期太长。”

主营手机海外渠道商人表示:“外销的市场需求暂时已经跌落谷底,只有顶峰时期的20%左右,大家都在寻找疫情控制相对较好的亚洲地区国家或者直接转向国内市场。”接着他补充:“虽然现在工厂已经复工复产,库存充足,但是客户在没有取消订单的前提下,货物到了码头也没办法安排卸货,这一方面是因为各国加强了物流海关的管控,另外一方面很多货运公司人力运力不足。”这便造成有货卖不出的尴尬局面。

目前全球经济已经一体化,供应链需要各国来协调,而疫情将会严重影响供应链的正常运作,手机下游终端企业有可能会因应上游缺货或者物流等原因采购不到元器件,从而导致生产受困。

除了元器件供应链外,技术人员流动也成为供应链生产之觞。以印度摄像头组装厂为例,由于印度摄像头组装中关键技术人员由中国人负责,目前疫情影响导致海外出差受阻,直接导致印度的摄像头模组厂停工。此外小米、OPPO、vivo等在印度和东南亚都有相应的海外研发中心,目前国内人员没法出差,这必然会令相关研发项目的进度推迟。

华为的库存水位在3000-5000万部之间,相对其他品牌的库存量是高的。疫情爆发初期,2月份国内手机的市场销售暴跌,华为高库存量是对其不利的。不过把时间拉到3月份,国内疫情得到控制市场开始复苏之时,华为高库存量反而让它抢占了不少市场份额,原因在于手机供应链2月份生产是停滞的,开工率不足导致3月份的供货备货少。

华为的例子比较特殊,大部分手机品牌厂商库存量还是控制比较得当的,如小米、OPPO、vivo的库存在2月份春节期间是保持在1000万左右,属于正常水位,消耗周期在30-50天之间。反观苹果公司因为长久的底库存量策略,大约10天的库存量导致3月份一段时间内对iPhone进行限购。

除了库存量的管控,疫情导致苹果新机型的研发和发布,即使富士康在中国的代工厂已经基本恢复正常,可是上游供应链的影响开始出现,一些来自全球各地的核心零部件因为疫情原因出现缺货和运输问题。

全球受到疫情冲击,中国手机厂商所受的影响会逐渐浮现出来,为了解决这一问题,很多手机厂商已经暂定海外市场业务,同时把精力重新放回中国市场。对于手机供应链来说,很多厂商已经开始寻求国产化替代,逐步向中国内地市场转移。

不管是因为中美贸易战还是疫情的冲击,美国高端芯片的进口显然已经遭受多重打击,而目前进口美国高端芯片主要是涉及无线射频前端,换句话来说便是影响着手机等其他智能设备的5G无线连接能力。

“由于海外疫情升级,近来有很多企业来打探我们公司的5G射频器件的量产情况和供货能力。”全球目前供应5G射频前端芯片的公司主要为Qorvo、skyworks、Broadcom等,手机终端厂商均担心其因为疫情而停产或者运输出现问题,提早寻找替代方案。

有分析指出,随着汽车、家电、手机及智能设备的发展,下游对于MLCC的需求在不断扩大。以智能手机为例,根据市场产业研究报告数据显示,预估sub-6GHz的5G手机其MLCC用量约较4G手机多出10%,至于mmWave毫米波的5G手机的MLCC用量增加更多,大约会增加20-30%。

MLCC陶瓷电容出货的受阻会对5G手机的生产造成关键零部件的短缺,对于家电、汽车等智能设备产业也是影响很大。“国内疫情控制相对迅速,MLCC陶瓷电容相信也会向内地转移,毕竟国内的供应链相对来说更加安全,而这也是国内供应链地位提升的时机。”一名手机供应链人士说。

疫情目前影响着全球的电子消费市场,当然也包括全球的供应链,对于处在5G智能手机升级换代、人工智能设备升级和物联网普及的关键时代,这会是一个“危”与“机”并存的世界。

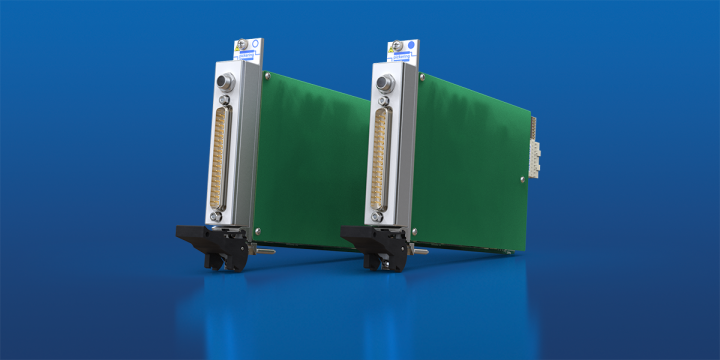

Pickering新款5A电池仿真模块,显著简化电池管理系统测试流程并提升效率。

Pickering新款5A电池仿真模块,显著简化电池管理系统测试流程并提升效率。 国产芯片重磅消息,雷军官宣“玄戒O1”

国产芯片重磅消息,雷军官宣“玄戒O1” 人形机器人、人工智能大模型爆了 来CITE 2025一探究竟

人形机器人、人工智能大模型爆了 来CITE 2025一探究竟 打造工业顶级盛会:意法半导体工业峰会2024在深圳举办

打造工业顶级盛会:意法半导体工业峰会2024在深圳举办

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论