随着电动两轮车高端化、智能化发展,叠加国内新国标执行,行业竞争扩展到产业链上下游,芯片厂商在电动两轮车智能化浪潮中或将迎来新机遇。

电动两轮车量价齐升,迎来转型升级新阶段

电动两轮车加速转型升级。以全球最大的中国市场为例,自2019年电动两轮车新国标开始执行后,行业发展进入转型升级的新阶段,锂电池在电动两轮车的渗透率不断上升,智能化及增值娱乐服务等模式不断发展应用。

资料来源:Wind、Frost & Sullivan、中国自行车协会、芯八哥整理

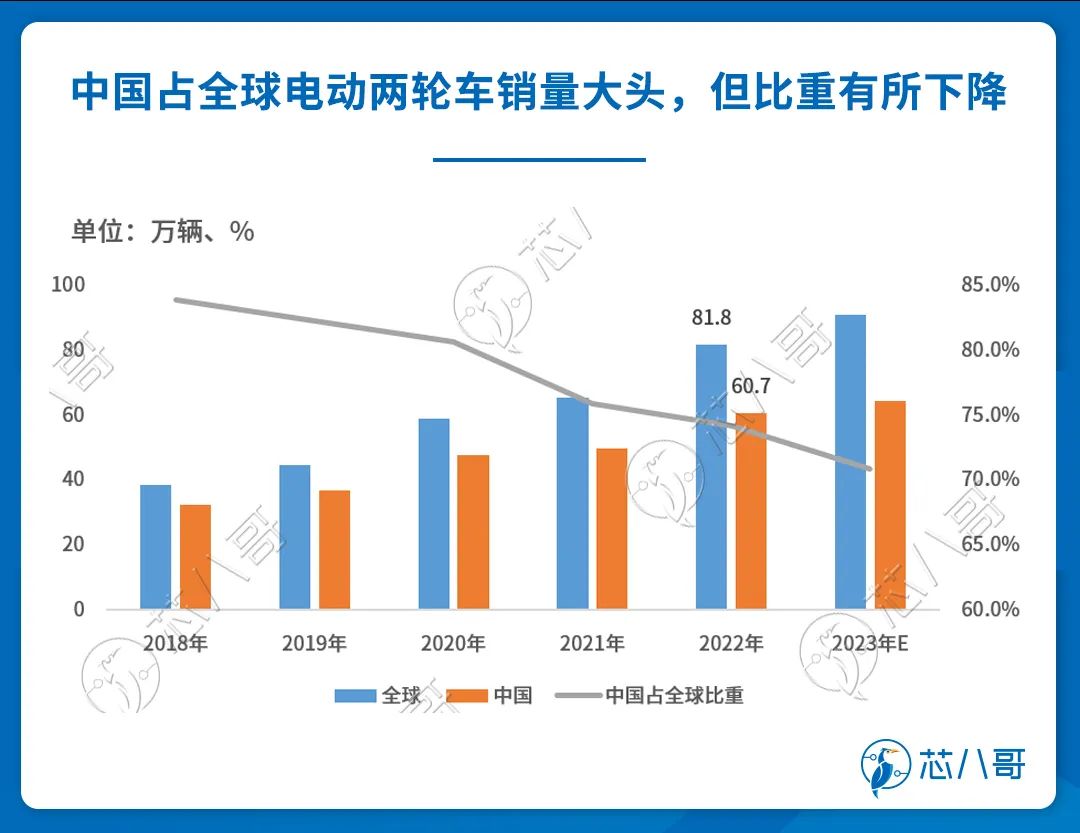

全球电动两轮车销售迅速增长。从全球主要国家市场看,受减排政策以及电机、电池技术的进步推动,过去五年全球主要经济体的电动两轮车的销售量迅速增长。其中,中国内地为最有吸引力的电动两轮车市场,2022年总销量达6070万辆,占全球总销量的74.3%。随着以欧洲、美国为代表的海外市场快速增长,近年来中国占比呈现一定下降趋势。

资料来源:Wind、Frost & Sullivan、中国自行车协会、芯八哥整理

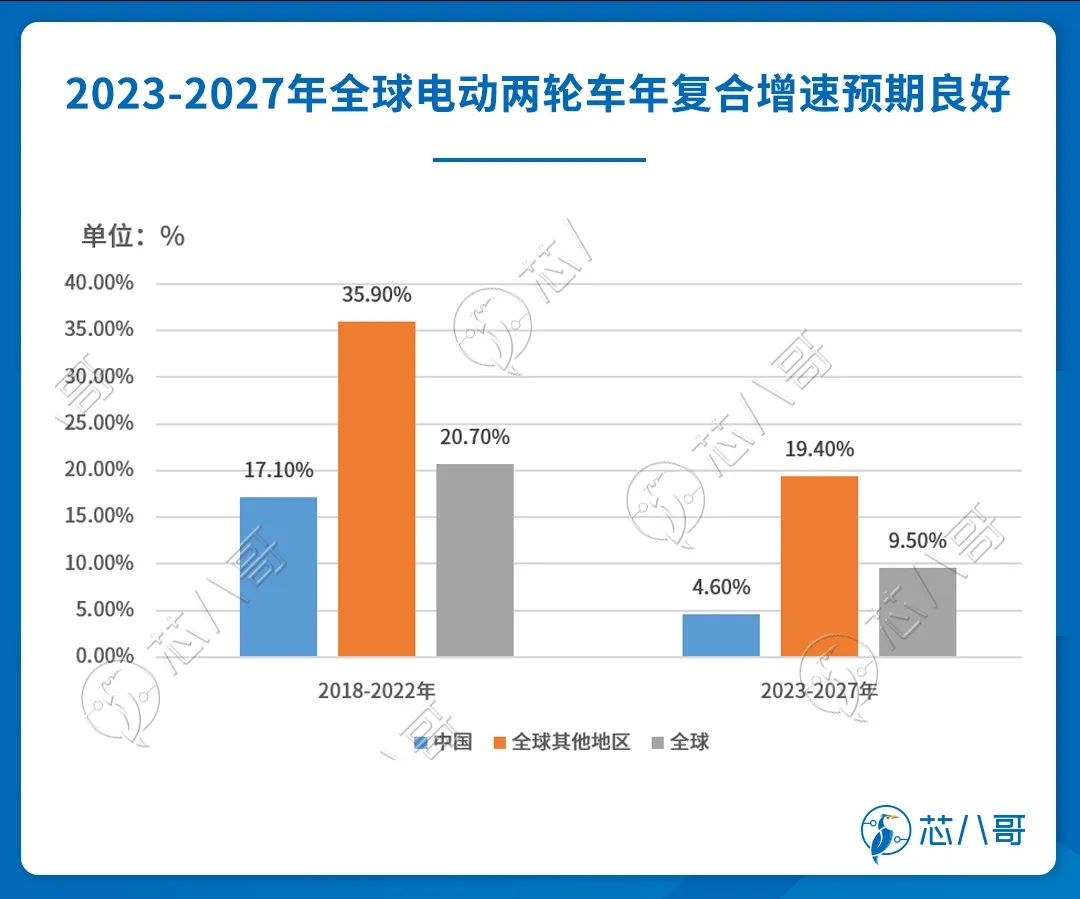

中国以外市场增量潜力看好。长远看,预计全球主要国家将推出更严格的减排政策,以推动绿色出行的广泛普及和提高传统摩托车的替代率。根据预测,2023-2027年全球电动两轮车销量复合年增长率为9.5%,其中中国市场约为4.6%,以欧洲、美国为代表的其他市场增速高达19.4%,或将成为未来电动两轮车主要的增量市场。

资料来源:Frost & Sullivan、中国自行车协会、芯八哥整理

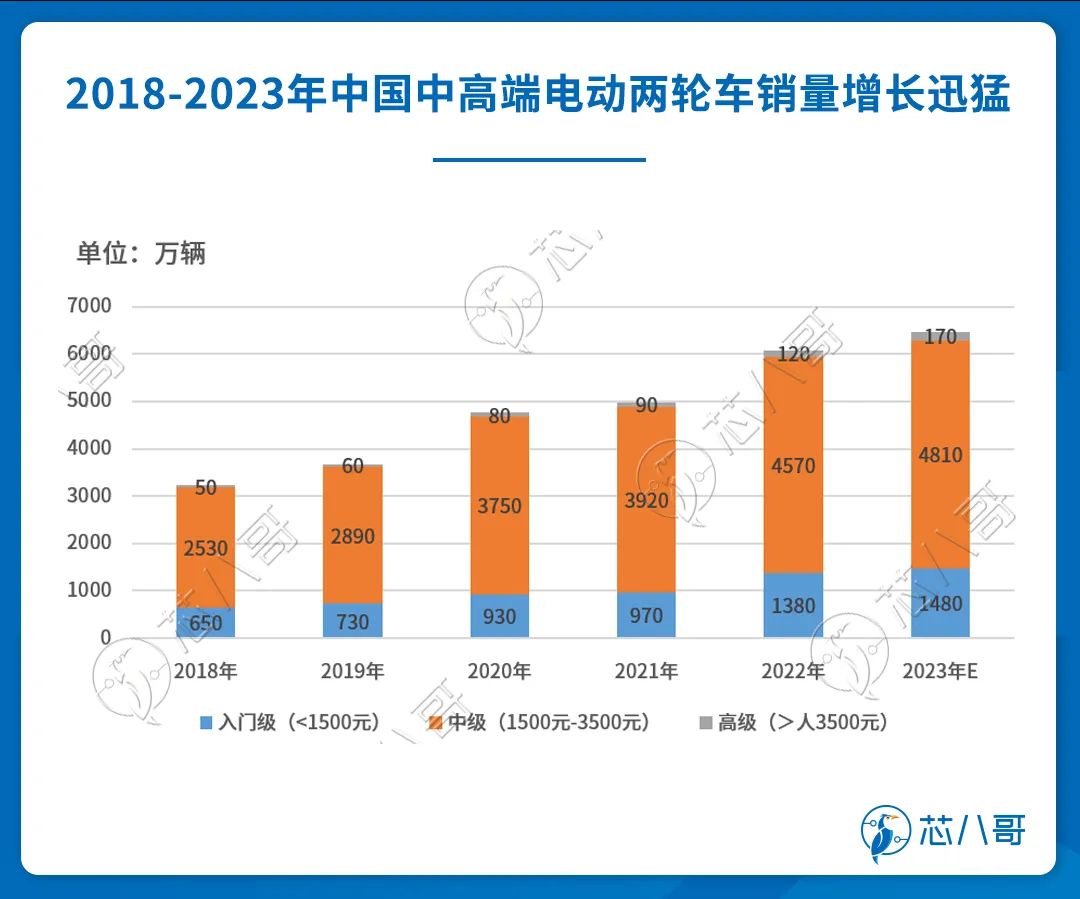

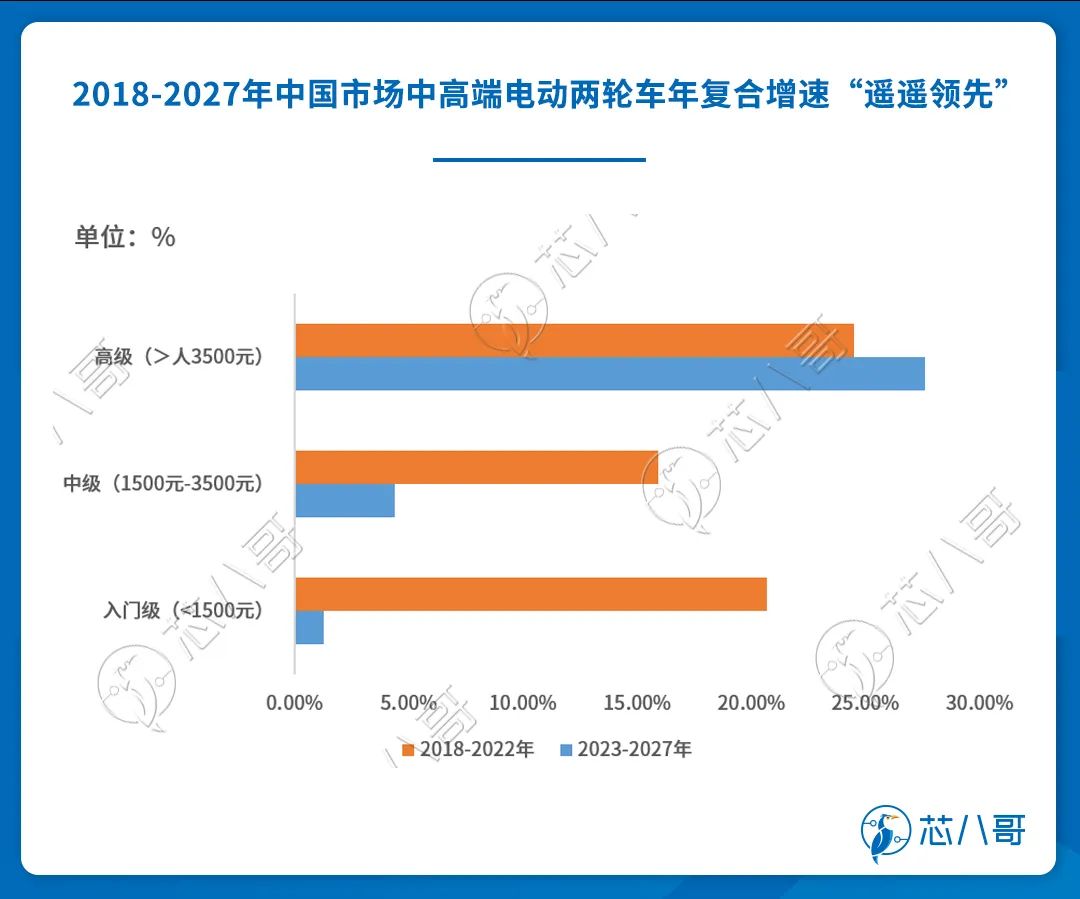

中国存量市场引领智能化升级。2013-2019年,中国电动两轮车行业已处于成熟阶段多年,餐饮外卖、电商及即时配送以及智能技术初步兴起。2019年新国标获通过推动淘汰不合格车辆并刺激巨大的替换需求,标志着行业升级及转型阶段开始,具备更先进的智能化水平、较大锂离子电池及更长行驶里程等中高端(>1500元/辆)电动两轮车市场增长迅猛。

资料来源:Frost & Sullivan、中国摩托车商会、中国汽车工业协会、中国自行车协会、芯八哥整理

资料来源:Frost & Sullivan、中国摩托车商会、中国汽车工业协会、中国自行车协会、芯八哥整理

智能化加速上车,潜在元器件规模超百亿

电动两轮车产业价值链向上下两端扩展。电动两轮车智能化是行业发展的必然趋势,随着在车机体验、主被动安全、车辆管理、补能等方面的智能化需求提升,除了上游电池、电机及控制器等智能化核心硬件价值量不断提升,电动两轮车正在将产业价值链延伸至用户全生命周期服务,对车辆充电、换电及车载软件服务为主的衍生服务需求也快速增长,进一步拉动电动两轮车核心元器件的附加值。

电动两轮车产业价值链向上下两端扩展

资料来源:德勤中国、中国自行车协会、芯八哥整理

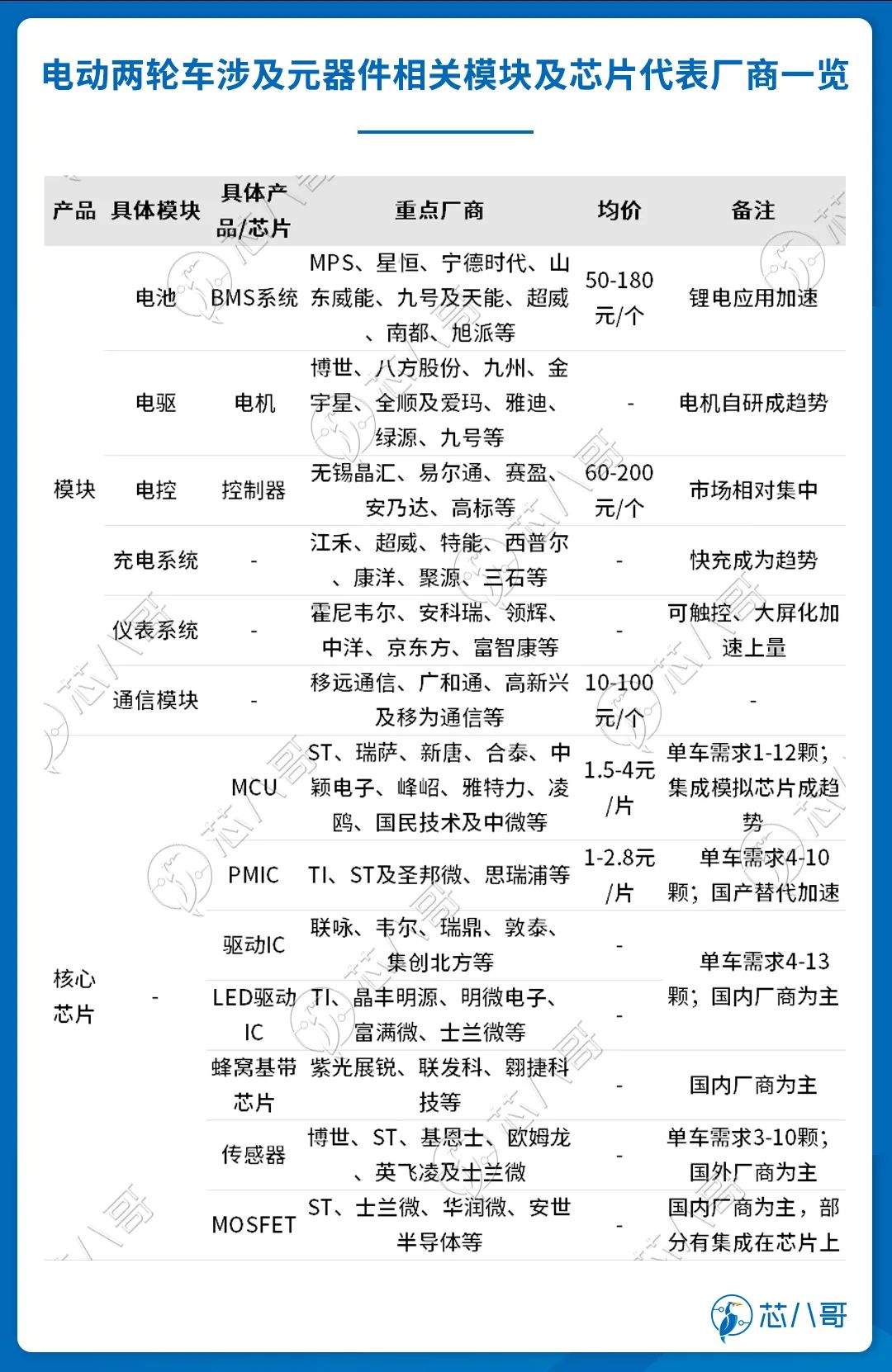

具体来看,电动两轮车涉及电子元器件主要模块有电池BMS系统、车体电机驱动、控制器、充电模块、仪表系统等组成,周边组件包括配套充电设备/换电柜等,不同的系统根据实现的功能复杂程度对MCU/SOC、传感器、PMIC、MOSFET及存储等芯片提出了差异化需求。

资料来源:各公司官网、芯八哥整理

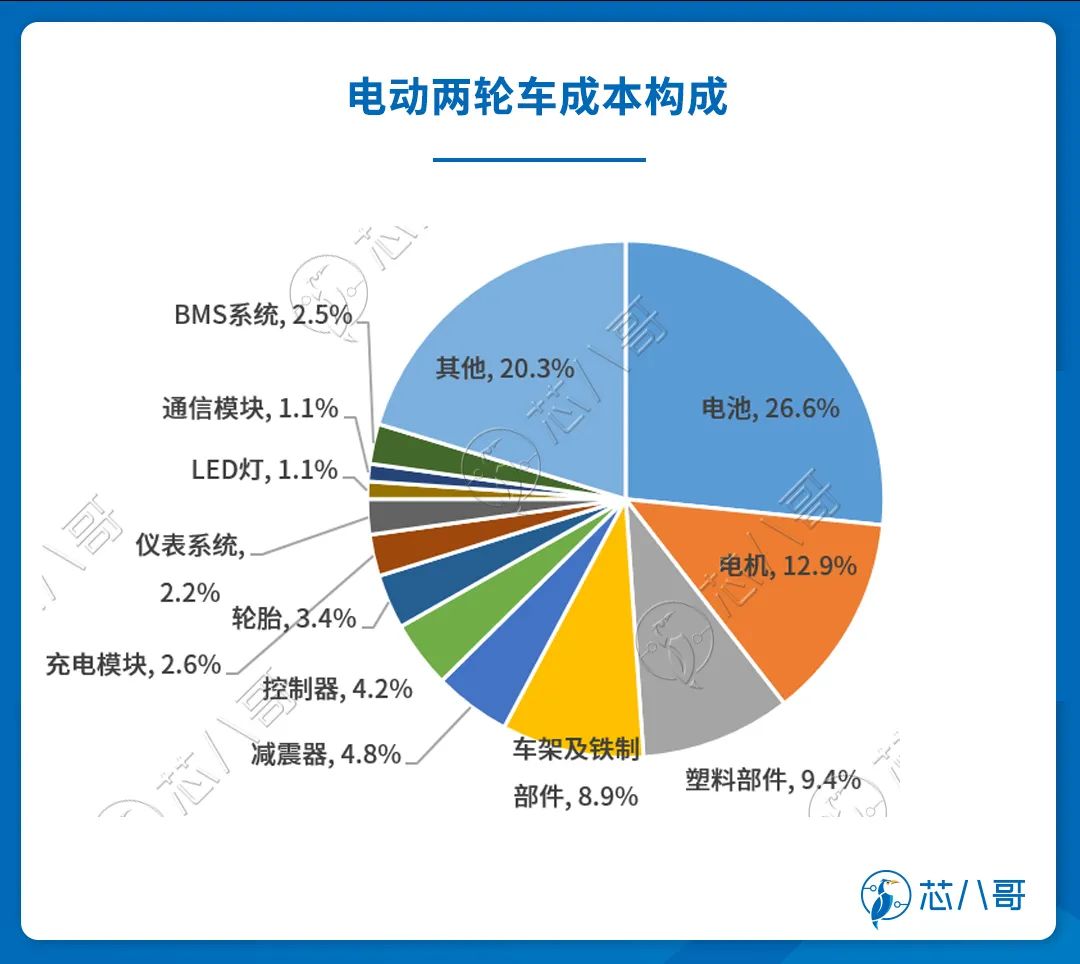

元器件成本占比相对较低。根据芯八哥不完全梳理,在电动两轮车各模块成本组成来看,包括BMS系统、控制器、充电模块及仪表系统等涉及电子元器件模块约占总成本的5%-14%左右。

资料来源:绿源招股说明书、Wind、芯八哥整理

智能化趋势下元器件快速上量。在电动两轮车各模块核心元器件方面,以ST、新唐科技、合泰及中颖科技、国民技术、峰岹、雅特力、中微等为代表的MCU厂商实现了规模化应用,主流产品价格基本在2元/片左右,其中部分8bit价格低至1.5元/片。随着市场竞争加剧,国内MCU厂商更加灵活,类似中颖电子、国民技术、凌鸥及中微等均推出了集成运放、比较器等模拟芯片的高集成芯片模块,部分厂家的MCU已经把MOS Driver也集成进去,市场价格有逐年走低态势。

近年来,随着OTA技术应用、远程诊断、 车辆定位、 实时车况、监控等特色智能服务的导入,智能液晶屏幕和集成蜂窝网络、WIFI、蓝牙、NFC及GPS/北斗定位等通信模块产品逐渐得到应用,移远通信、广和通、高新兴及移为通信等通信模组厂商渗透率不断提升。

资料来源:各公司公开信息、芯八哥整理

未来电动两轮车元器件潜在规模超百亿。根据信达证券及相关行业协会数据,截至2022年底全球电动两轮车智能化率约5.1%,整车智能模块相关元器件平均单价约260元左右,则2022年全球电动两轮车智能化相关元器件市场规模约10.85亿元。随着未来行业向高端化、锂电化、智能化方向发展,预计2027年全球市场规模将超过130亿元。

资料来源:信达证券、Wind、Frost & Sullivan、中国自行车协会、芯八哥整理

头部厂商加速自研,产业链纵向整合成关键

电动两轮车智能化发展处于早期。从当前头部厂商智能化技术现状看,产业技术供给、合作研发模式尚不成熟,行业整体智能化水平提升有限。

电动两轮车智能化技术现状

资料来源:艾瑞咨询

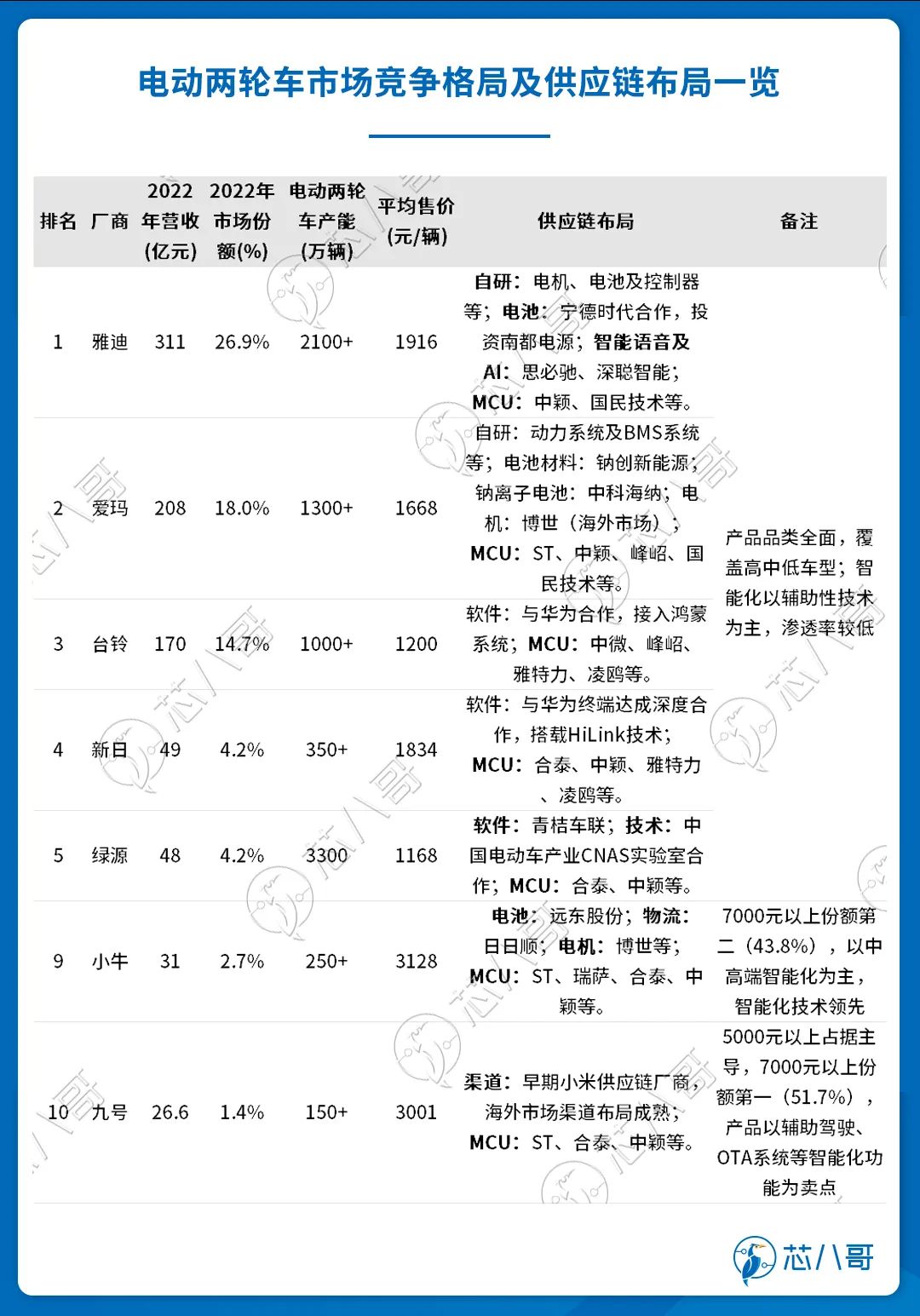

头部厂商加码自研、投资、合作扩大优势。自电动两轮车新国标执行以来,大量小企业退出市场,市场份额向头部企业聚集。当前市场形成了以“两超”(雅迪、爱玛)“多强”格局(台铃、新日及爱玛等)。值得关注的是,随着智能趋势成共识,头部厂商过加大自研、投资控股、战略合作方式扩大产业布局,提高企业在智能车时代的竞争优势。另外,以小牛、九号为代表的“新势力”主打中高端和智能化的差异化定位,电动两轮车整体均价在4000元以上,在七千以上价位占据主导。

资料来源:各公司年报、芯八哥整理

综上,随着电动两轮车高端化、智能化发展,电动两轮车行业竞争扩展到产业链上下游,头部企业开始逐步整合上游关键零部件厂商,加速智能化软件、硬件、系统及解决方案等一体化发展成为大势所趋。同时,海外市场增量空间巨大,头部厂商正加速布局。如爱玛通过与博世电机合作,积极扩大海外市场渠道及销售。

随着电动两轮车高端化发展,智能化改造大势所趋,升级后单车元器件附加值将翻倍增长,国内存量升级市场空间巨大,海外出口市场增量潜力可期。

Pickering新款5A电池仿真模块,显著简化电池管理系统测试流程并提升效率。

Pickering新款5A电池仿真模块,显著简化电池管理系统测试流程并提升效率。 国产芯片重磅消息,雷军官宣“玄戒O1”

国产芯片重磅消息,雷军官宣“玄戒O1” 人形机器人、人工智能大模型爆了 来CITE 2025一探究竟

人形机器人、人工智能大模型爆了 来CITE 2025一探究竟 打造工业顶级盛会:意法半导体工业峰会2024在深圳举办

打造工业顶级盛会:意法半导体工业峰会2024在深圳举办

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论