7月份以来,市场端陆续传出半导体供应链“大幅砍单”的消息,涉及到苹果、三星、戴尔、惠普、AMD、英伟达、台积电等头部大厂,覆盖了驱动IC、TDDI、PMIC、CIS、MCU、SoC、MOSFET等关键芯片/元件。

如果说“缺货、涨价”行情是困扰半导体人足足两年的魔咒,那么2022年急速大反转的“砍单、降价”行情又将成为产业的另一个梦魇。7月份以来,市场端陆续传出半导体供应链“大幅砍单”的消息,涉及到苹果、三星、戴尔、惠普、AMD、英伟达、台积电等头部大厂,覆盖了驱动IC、TDDI、PMIC、CIS、MCU、SoC、MOSFET等关键芯片/元件,使得整个产业链悲观情绪再起。

但事实上,据笔者观察,早在3、4月份就开始有一小波砍单传闻,只是当时砍单的幅度较小、且覆盖的芯片类别有限,就没有引起大范围的关注。来到7月,市场消息称半导体芯片砍单、降价的风暴再次扩大,主要涉及的标的是MCU,尤其是以消费型应用价格下降幅度最大,甚至还传出“全球五大MCU厂价格腰斩”等未经证实的消息——要知道,MCU在前两年的“缺芯涨价潮”中处于风口浪尖的位置——如今行情大反转,“砍单”“降价”应声而至,着实令人费解。

半导体砍单潮,是真是假?

需要强调的是,本次半导体“砍单潮”主要集中在消费电子领域。这意味着并不是整个半导体大砍单,汽车和工控领域的半导体需求依旧饱满,业者需要以多维的视角去客观看待和评估。

(1)谁在砍单?

半导体局部“砍单风暴”由消费电子品牌厂商打响第一枪。

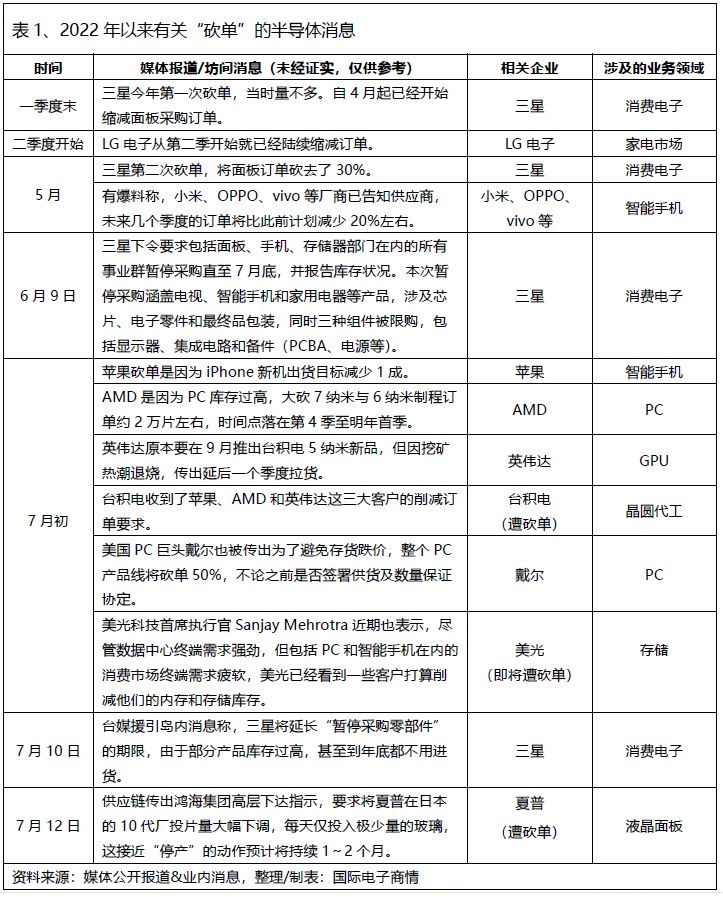

笔者搜集整理了2022年以来有关“砍单”的半导体新闻报道和坊间消息(表1)发现,最早传出有砍单动作的企业是三星,同时它也是砍单最频繁的,全年已有三次砍单举措,并已多次下修全年出货目标。无独有偶,与三星同为消费电子领域的苹果、小米、OPPO、vivo等厂商,也疑似有“砍单”动作。

接着是PC领域,戴尔被传出为了避免存货跌价,整个PC产品线将砍单50%;全球第二PC厂商惠普也正在评估(行情),这恐让在第三季度的PC市场“旺季不旺”。此外,家电厂商也有砍单迹象,如三星、LG电子等。

需要强调的是,上述“砍单”消息均为未获得相关企业的证实,笔者只是按目前现状提供有关信息,并不作任何明示或暗示的保证,仅供读者参考。

(2)谁被砍单?

消费电子品牌厂商的砍单,已经传导到供应链上游,最快体现的是晶圆代工、面板环节,随后是部分类别的芯片和元器件。

据笔者观察,本次砍单行情是下游终端品牌厂商率先行动,目的是应对需求端疲软行情,消化库存。一些大型的终端品牌厂商会与大型代工厂直接合作,所以下游砍单行情会较快传导到晶圆代工环节。随后终端品牌厂商会取消一些关键芯片的订单,这些芯片厂商遭砍单后,再次向上游反馈到晶圆代工厂,使得晶圆代工环节遭到“两面夹击”。

据TrendForce集邦咨询调查,晶圆代工厂浮现砍单浪潮,首波订单修正来自大尺寸驱动IC及TDDI,两者主流制程分别为0.1Xμm及55nm。预计下半年走向,砍单现象可能发生在八英寸及十二英寸厂,制程包含0.1Xμm、90/55nm、40/28nm、甚至先进制程7/6nm亦难以幸免。

值得一提的是,连晶圆代工龙头台积电也被传为砍单对象,客户包括苹果、AMD、英伟达等半导体巨头。对此,台积电相关部门回复称,不评论市场臆测或传闻。

而面板的终端应用产品大多数是消费电子产品,所以当三星、戴尔等头部厂商突然暂停采购,面板厂商也会深受打击。据业者分析,目前受砍单影响的包括京东方、LGD、友达、群创、华星光电、夏普等中国大陆、中国台湾和韩国的面板厂。

芯片方面,最开始遭到砍单的类别是大尺寸驱动IC及TDDI,因为这两类芯片直接应用于面板应用;紧接是消费级PMIC、CIS及MCU、SoC砍单潮已浮现;同时,MOSFET、低端逻辑IC等消费电子IC的封装需求显著下降,并可能持续至2023年第一季度末。

(3)汽车、工控等高紧缺的行业仍处“缺芯潮”。

需要客观看待的是,从当前市场供需变化来看,半导体并非全线陷入砍单潮。尽管面向消费电子的芯片供应已经松动,部分产品价格有所回落,但汽车、工业控制、数据中心、新基建、医疗等热门领域的需求仍处高位。

以MCU为例,MCU在6月前的价格仍旧非常坚挺,龙头厂商还纷纷延长货期(普遍在50周),海外大厂还开启了多轮涨价,国内厂商也跟随涨价趋势。但步入7月,消费类MCU呈现供过于求的景象,价格明显下降(比如STM32F103C8T6目前已经拦腰降价,STM32F103RCT6从百元高位跌回两位数价格);反观车规芯片、工控芯片、医疗芯片依然紧缺,特别是32位高价MCU。

又以TI芯片为例,专用于DDR存储器的电源管理IC(TPS51200DRCR)已经从高价时市场价2位数下降至如今的个位数;反观车规料从常态价涨至数百元左右,可谓是“冰火两重天”。

由此评估认为,部分砍单应该是真的,尤其是消费电子领域。但砍单的影响程度仍然在可控范围里;同时在缺芯潮收尾以后,行业进入新的下行通道是必然,业者暂时无需谈“砍单”色变、谈“降价”色变。

原因分析:需求端、供给端、国产替代

本轮砍单潮的根本因素是需求端降温。

随着宅经济效应减弱,加上疫情、俄乌战争、全球通货膨胀等事件连番冲击供应链,消费电子的市场需求在短期内被抑制,包括PC、NB、手机等消费性电子需求明显降温。面对消费需求下跌、现有库存过高的两重压力,下游终端客户不得不以砍单来适度降低运营压力。

从手机到电视,从笔记本电脑到平板电脑再到台式机,几乎所有消费电子产品在2022年的出货量都在下滑。

据中国信息通信研究院数据,2022年1-6月,国内市场手机总体出货量累计1.36亿部,同比下降21.7%。其中,5G手机出货量1.09亿部,同比下降14.5%。

手机摄像模组供应商舜宇光学在机构调研时表示,该公司预测2022年全球手机销量12.2亿部,同比下滑7.9%;中国手机销量2.6亿部,同比下滑16.9%;欧洲市场销量1.7亿台,同比下滑15%;其他地区7.9亿台,同比下滑2.6%。

电视市场也不容乐观。Omdia在5月份预测,今年全球电视出货量估计为2.12亿台,为2010年以来出货量的最低点,比去年减少约189万台。一季度,北美、欧洲和中国市场的需求比一年前大幅下降20%左右。

PC方面,市场研究机构Gartner的预测显示,2022年全球PC出货量将大幅下滑9.5%。其中,2022年企业对PC的需求预计将同比下降7.2%,而个人消费者对PC的需求下降更为明显,将下降13.1%。

本轮砍单潮的第二个因素,来自于供应端。

自2020年以来,全球代工厂和国际IDM接连宣布了扩产消息,比如台积电、联电、英特尔、三星、力积电、中芯国际、美光、意法半导体、华虹、格芯、士兰微、比亚迪半导体等。虽然这并不意味着随着建厂的完成,产能就能迅速转化为产量,但终端厂商或多或少地减少了重复下单和恐慌下单的行为——从重复下单到正常下单,订单量减少的现况也被视为“砍单”。

在中间环节,很多现货商之前预定的芯片陆续到货,这些都是前期高价囤的货,疫情反复导致很多货出不去,使得大量库存砸在手里,叠加下游需求不振等多重因素,现在他们不得不降价抛货,降低损失。而终端厂商观望情绪有所增加,就算明明芯片库存都快无法满足生产需求了,但一直迟疑不提货,等着自己所需领域的芯片降价。

尽管现况如此,但仍有同仁积极预测,俄乌战争、疫情终会过去,随着疫情和战争的影响趋弱、复工复产情绪升温以及消费刺激政策等因素的带动下,市场需求会逐步回暖、释放,而当前产能增长是低于预期的。

国产替代有进展,芯片进口量同比减少。

国产替代的发展,也在这波降价潮中扮演着重要角色。一方面是国内芯片厂商加速进入芯片领域,实现芯片自主研发制造,降低对进口芯的依赖;另一方面是部分进口芯片价格飙涨,很多终端厂商买不起,便开始调整方案,寻找国产替代,国产芯片也因此顺利流向了下游终端工厂。

有数据显示,今年1至4月,中企对进口芯片的采购量已减少240亿片;1至5月该数值上升至283亿片,相当于平均每月减少进口芯片56亿片。

但是就车用、工业芯片而言,国外技术成熟,替代性门槛还是较高,国内半导体长期来看依然会呈现追赶势头。以ST为例,ST部分型号价格依然坚挺,主要集中在国产不容易替代的中高端芯片,比如STM32F7、STM32F4、STM32H系列现在依然极为短缺。

局部砍单潮对产业链影响几何?

(1)设备、材料环节

首先,凡是和终端需求关系密切的产业链环节,表现均不及预期;而偏上游的材料、设备环节则保持了较为稳定的增长。

综合A股半导体公司业绩指引、经营情况以及机构调研和分析师研判来看,半导体“砍单潮”并未波及设备、材料两大上游环节。

设备环节方面,多家公司已给出上半年订单金额/业绩预告,甚至有企业新增订单额已超过去年全年营收,还有不少厂商在接受调研时透露“订单充足”。例如:至纯科技上半年新增订单额已超过去年全年营收;中微公司订单额也与去年营收相当;新莱应材上半年预告归母净利润已接近去年全年水平,公司半导体业务在手订单饱满。

另外,未预告业绩的公司中,多家订单需求也颇为乐观,例如:芯源微Q2新签订单依旧高速增长,前道产品已获士兰微、华润微等公司导入;华海清科的部分产品需求甚至“比公司自己测算更乐观”。而北方华创、盛美上海、拓荆科技等设备商,无一例外都明确表示,在手订单充足。

材料企业方面,在下游晶圆厂大跨步式的扩产进度下,该环节需求有望激增,部分厂商在2022年全年四个季度,都将呈现出订单持续环比增长的态势。例如:立昂微上半年净利同比预增132.09%-146.44%;鼎龙股份预计上半年实现净利润1.77亿元-1.98亿元,同比增长93%-116%,接近去年全年净利润(2.14亿元);安集科技透露,上半年公司销售未受疫情影响,同时随着客户技术不断迭代升级,公司产品用量也将持续增长。

(2)晶圆代工环节

至于受砍单潮影响较大的环节,首当其冲是上游晶圆代工厂,例如台积电。但晶圆代工厂的实际产能仍保持满载。

7月初消息,由于终端消费性电子需求开始降温,导致库存水位过高,市场传出台积电遭到三大客户苹果、AMD和英伟达砍订单,台积电股价7月1日终场收453.5元、大跌22.5元,跌幅高达逾4.7%,市值跌破12兆元关卡。

而台积电董事长刘德音(Mark Liu)此前也曾经坦言,智能手机和个人电脑等消费电子产品的芯片需求有所减弱。但同时他也乐观表示,对台积电而言,得益于车用与高性能计算产品芯片的强劲需求,今年产能仍将持续保持满载,主要是车用与高性能运算用芯片需求稳健。

对于全年的营收预测,台积电表示其今年的营收将增长约30%,而去年的增幅为24.9%(以美元计算);这与该公司4月份的预测一致。高管们在近期的公司年度股东大会上称,这个数字高于整个晶圆制造行业20%的预期增幅。

(3)终端和消费环节

对终端厂商来说,砍单只是权宜之策,依赖砍单会造成市场创新不足,形成恶性循环。

以智能手机为例,众所周知,现在的手机产品设计就算将快充、影像等周边配置堆料到了极致,只要使用体验没有迎来质变,那就很难激起用户购买欲望。甚至可以说,智能手机已经陷入创新瓶颈,换代快、创新少,使得普通消费者的换机时间在逐步延长,换机热情大打折扣。

如今砍单潮起,看似是“壮士断臂”,实则可能制约自身的换代周期,导致消费者的可选择范围越来越小,消费市场持续萎靡不振。据中国信息通信研究院数据,2022年1-6月,国内上市新机型累计201款,同比下降5.6%。

(4)分销环节

最后谈谈作为产业链中间环节的元器件分销商,他们对砍单潮的看法。笔者随机调查了十位分销商代表,他们均表示“砍单潮已经带来直接影响”。其中最坏的影响是下游终端客户不提货。

“有些货是高价时拿的,如今砍单降价,要么止损抛出,要么坚守利润,两种做法对企业来说都是压力。”一位匿名受访者表示,“所以,无论是缺货涨价的行情,还是砍单降价的现况,分销商的价值不能仅体现于进销存、配单、账期这些传统服务,如今的分销商被要求做到‘十项全能’,需要为客户提供更多具有专业性、一站式的增值服务。”

明日之星汇聚上海,IC独角兽亮相第106届中国电子展

明日之星汇聚上海,IC独角兽亮相第106届中国电子展 聚光成炬,赋能创新!第 26 届中国国际光电博览会在深圳盛大启幕

聚光成炬,赋能创新!第 26 届中国国际光电博览会在深圳盛大启幕 芯片现货市场行情分析 — 联创杰2025年8月刊

芯片现货市场行情分析 — 联创杰2025年8月刊 “后门”风险实锤!美国在AI芯片货物中安“追踪器”

“后门”风险实锤!美国在AI芯片货物中安“追踪器”

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论