随着工业数字化、智能化转型升级的加速,工业半导体迎来发展良机。当前,国产工业半导体厂商已经实现了低端应用的部分国产替代。从全球来看,工业半导体市场由于各种原因,尚未存在一家独大的龙头型厂商,对于国产半导体厂商,会有哪些机会?未来又应如何切入工业市场?

工业半导体泛指供应工业部门各项设备、应用与装置所需要的各种半导体产品。

工业半导体市场的四个特点

近年来,随着工业自动化、电力和新能源、电机驱动与控制、机器人、安防监控等应用市场需求的爆发,带动工业级半导体市场规模不断增长。

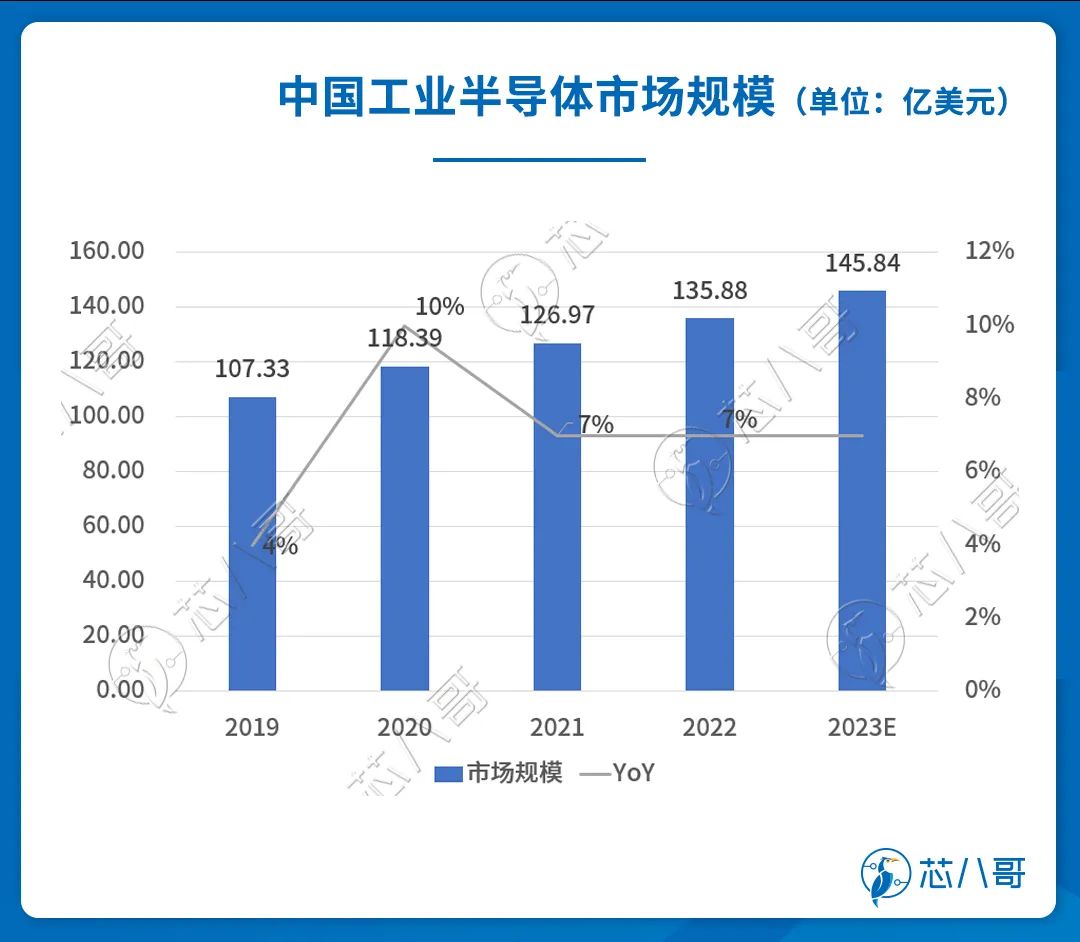

根据Omdia的数据,2020年全球工业半导体市场规模为410亿美元,在全球工业数字化、智能化转型升级的带动下,将维持5.4%的复合增长率增长,预计到2023年市场规模将达到480亿美元;中国市场方面,据IC Insights的数据,2020年中国工业半导体市场规模为118.39亿美元(金额约1050亿元),占全球的比例为30%左右,预计到2023年将增长至145.84亿美元,CAGR为7.2%。

资料来源:IC Insights

与消费半导体不同的是,工业半导体主要面向的主要是企业级客户,具有市场碎片化、需求定制化、产品稳定可靠、使用周期长等特点。

1、 市场碎片化客户维护成本高

工业半导体下游应用场景众多,比如工业自动化、智能电网与能源、电机驱动与控制、机器人、安防监控等各个不同的市场都有各自不同的需求,这就导致了工业半导体市场的客户群体非常碎片化、多样化。

为了给客户提供更加优质的服务,工业半导体企业往往需要设立更多的运营点、更多的销售人员或者更多的分销渠道,通过与客户长期的沟通与合作,为海量客户提供能够满足其需求的产品及服务。

2、 定制化为主采购量较小

正是由于不同细分领域的客户有不同的产品需求,导致了工业半导体产品非标化、小批量和定制化现象非常明显。

这对工业半导体企业而言,产品从定义到开发、生产再到封装、销售都提出了重大的挑战。因此,工业半导体企业在开拓新品线时,需要做非常详细的市场调查和财务预算,一旦可行则需要长期投入、深耕厚植,逐步建立更加齐全的产品线来照顾客户的各种需求。

3、 对性能要求以稳定可靠为主

随着工业自动化的不断发展,工业设备的应用越来越广泛,对于相关半导体的需求和要求也越来越高。

工业半导体由于需要持续在高速及严苛的环境下长时间运作,相关产品必须拥有高稳定性、高可靠性,也必须经过适应极端温度变化、防尘、抗震动、抗冲击、抗硫化等种种考验,从而保持高耐久度和长使用寿命。

4、 更新迭代慢使用周期长

工业项目的生命周期十分漫长,客户在产品使用时间上有长达5年甚至更长时间的要求。长期项目加上恶劣的工业环境意味着工业客户往往是技术的追随者而不是领导者,许多陈旧的技术多年以后仍在投入使用。

比如在DDR领域,现在最新一代的产品已经迭代到了DDR5,并且已经运用到了服务器等领域,但是目前在医疗和运输行业,以前的DDR1、DDR2、DDR3内存仍在大规模应用,这类应用不见得要求最高性能或最大容量,却必须满足长久的供货与使用寿命,价格也必须维持稳定。

高毛利收入吸引无数厂商争先布局

从品类来看,工业半导体细分产品众多,包含了逻辑/存储/微控制器等数字器件、模拟器件、分立器件、传感器等多种芯片。其中MCU、逻辑器件、分立器件、模拟器件合计市场占比在90%以上。

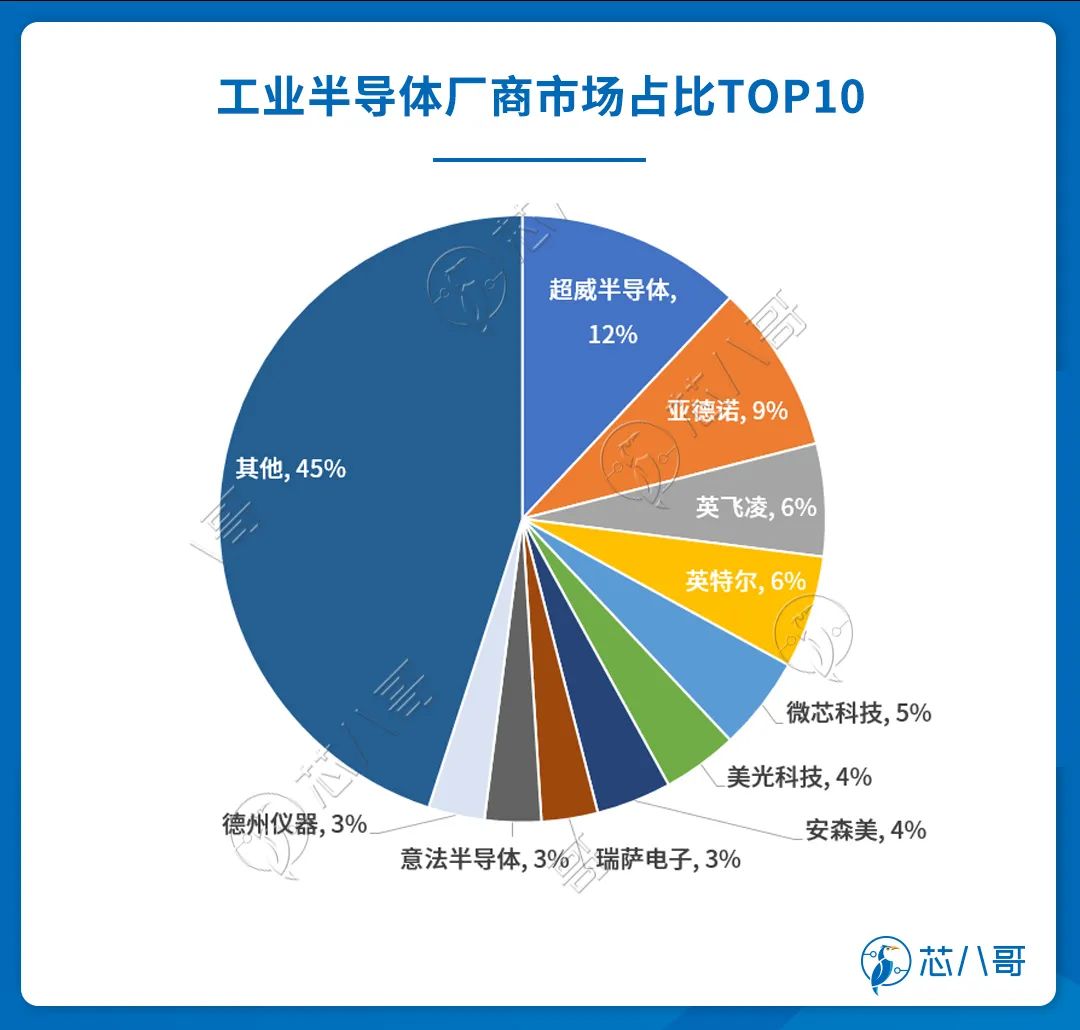

竞争格局方面,根据Omidia的数据,工业半导体前十厂商分别为超威半导体(12%)、亚德诺(9%)、英飞凌(6%)、英特尔(6%)、微芯科技(5%)、美光科技(4%)、安森美(4%)、美光科技(4%)、瑞萨电子(3%)、意法半导体(3%)、德州仪器(3%),前十厂商合计占比为55%。值得一提的是,工业半导体市场中没有一家独大的公司,即使行业第一的AMD市场份额也仅有12%而已。

资料来源:Omdia

业内人士表示,正是由于工业市场的碎片化(多客户)、定制化、小批量等原因,导致工业半导体市场格局一直以来都处于较为分散的局面,各家厂商各有所长、专注于一个或者多个细分领域进行深耕,赚取属于自己的一部分利润。

为什么这么碎片化的市场,依然吸引了无数厂商争先恐后的进行布局?答案就是工业半导体有着长期稳定增长的市场,高稳定性的特征让其避免了类似消费半导体大起大落的价格涨跌。此外,虽然工业半导体单个市场销量小,但由于准入门槛高,导致该领域一直以来以高毛利率水平著称。因此,追求长期持续稳定发展的厂商,工业半导体是其绕不开的一块市场。

以某工业存储厂商为例,该公司近十年营收从2013年的5.77亿元增长到2022年的23.93亿元,10年复合增长率达17.12%。净利润增长率比营收更高,从2013年的0.59亿元到2022年的4.21亿元,CAGR达24.20%。从这个数据可以看出,公司不管是营收还是净利润都保持稳定增长的趋势。值得重点提及的是,在2022年存储行业断崖式下跌的情况下,该公司却迎来一个丰收年景。在这一年,公司不仅以23.93亿元的营收、4.21亿元的净利润创下有史以来最好的业绩水平,而且毛利率达到33.57%、净利率上升到17.87%,也创下了历史新高。

某存储厂商2013-2022年业绩情况(单位:亿元)

资料来源:wind

国内半导体厂商最好的发展时机

在数字经济时代,工业市场正经历着与汽车市场非常相似的智能化转型。

具体来看,主要包含两个方面,一是设备和系统的数字化,包括制造、物流、自动化和机器人技术以及各种自主系统;二是能源管理和能效改进,包括制造设备、能源基础设施和运输、家用电器以及电池供电设备和系统的能效。

在工业半导体领域,由于技术门槛相对较高,长期以来该市场一直被上述国外巨头占据,这些厂商凭借着一体化整合的协同优势,不仅有条件向不同领域的客户提供MCU等主控芯片、模拟芯片、传感器、分立器件等包罗万象的全品线产品,而且还能供软件和生态在内的整体方案,从容应对客户异构集成、小批量、定制化等严苛的需求。

相比较而言,我国在工业半导体领域技术较为薄弱,芯片自给率较低,基本以进口为主。在工业数字化、智能化转型加速发展叠加中美贸易冲突不断升级的背景下,未来我国在工业半导体领域有望迎来较好的国产替代机遇。

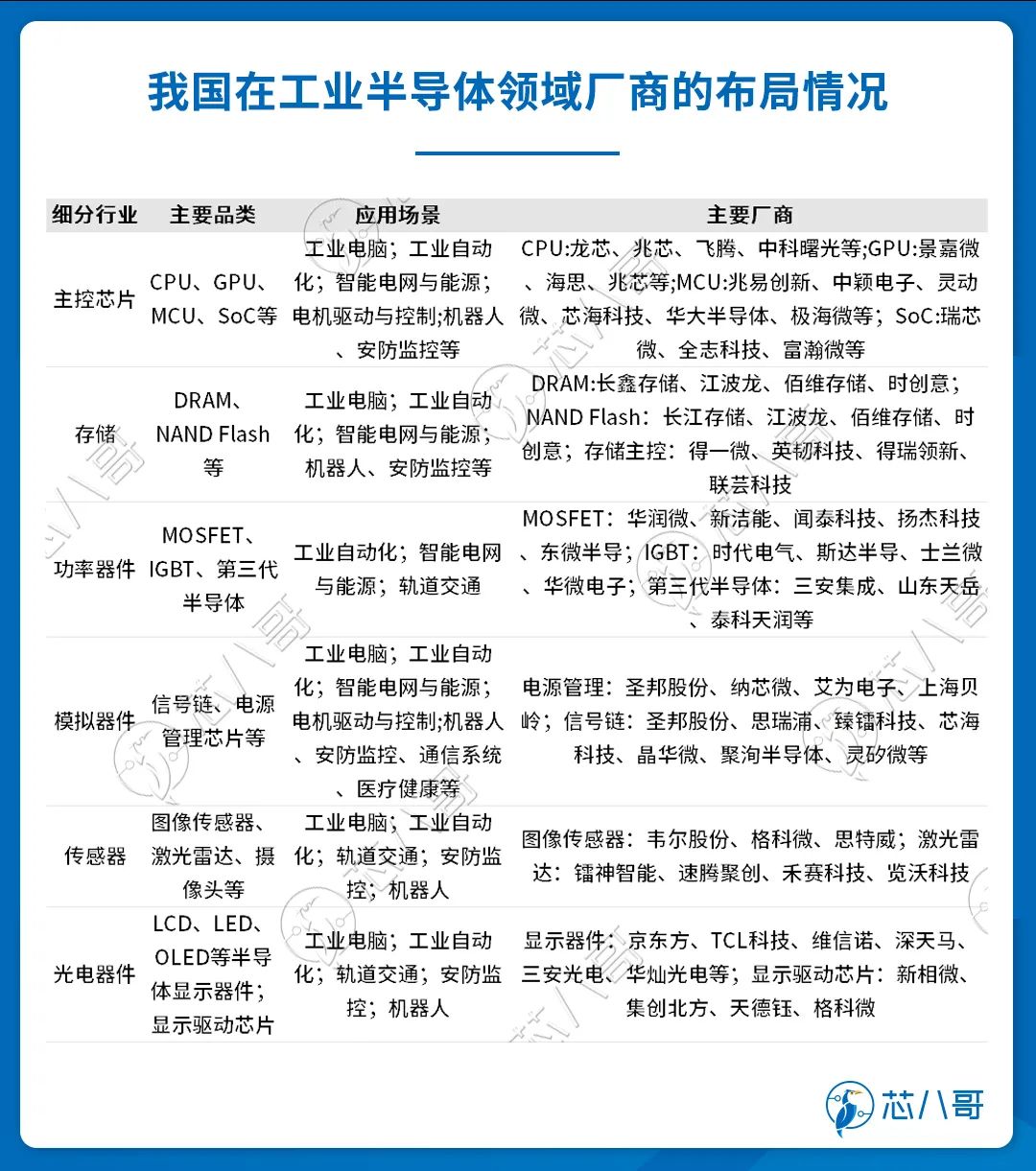

资料来源:芯八哥整理

1、主控芯片

主控芯片方面,主要包含CPU、GPU、MCU、SoC等。其中在工业电脑领域,我国的龙芯、兆芯、飞腾、景嘉微、海思、兆芯等厂商已经能够实现在CPU/GPU等关键器件的国产替代;此外,在工业级MCU领域,32位MCU的应用正成为市场主流,主要厂商包含兆易创新、中颖电子、灵动微、芯海科技、华大半导体、极海微等,而SoC厂商包含瑞芯微、全志科技、富瀚微等。

2、存储芯片

存储芯片方面,在数字化转型中,广大工业企业产生了包括产品数据、设备数据、研发数据、工业链数据、运营管理数据、消费者数据在内的海量数据资源,需要高可靠性、高稳定性的工业存储产品为如此庞大的信息数据提供有力的存储介质支撑,以保证控制系统和人机界面的正常运行。目前,国内的长江存储、长鑫存储、江波龙、佰维存储、时创意等企业都有在工业存储领域有所布局。

3、模拟芯片

在模拟芯片方面,圣邦股份、纳芯微、艾为电子、上海贝岭等厂商已实现工业类电源管理芯片的量产出货;而在信号链品线上,包括圣邦股份、思瑞浦、臻镭科技、芯海科技、晶华微、聚洵半导体、灵矽微等厂商近年来也取得了不错的发展成绩。

4、分立器件

分立器件方面,二极管、MOSFET 、IGBT、碳化硅等器件已广泛应用在工业自动化、智能电网、新能源、轨道交通等工业场景中。其中,在MOSFET领域,华润微、新洁能、闻泰科技、扬杰科技、东微半导已经有所布局;在IGBT领域,主要厂商包含时代电气、斯达半导、士兰微、华微电子等;而在第三代半导体领域,三安集成、山东天岳、泰科天润等产品已在新能源领域批量出货。

5、 传感器

传感器方面,主要包含图像传感器、激光雷达、摄像头等细分品类,目前已在工业电脑、工业自动化、轨道交通、安防监控、机器人等领域广泛应用。其中图像传感器包含韦尔股份、格科微、思特威等;激光雷达包含镭神智能、速腾聚创、禾赛科技、览沃科技等。

随着工业数字化、智能化转型升级的加速,在工业自动化、机器人技术、电力能源、基础设施、可再生能源等方面的半导体需求都非常旺盛,工业半导体可谓是迎来了最好的发展时代。

当前,国产工业半导体厂商已经实现了低端应用的部分国产替代。可以期待的是,在中高端应用上,未来国产芯片也会凭借品牌认可度的不断提升、本土化服务优势及良好的供应链管理能力将渗透率进一步提高,以实现我国工业发展的自主可控。

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应 打破封锁?华为任正非的底气:芯片,干就完了!

打破封锁?华为任正非的底气:芯片,干就完了! 传英伟达再推特供中国AI芯片!售价将大幅低于H20

传英伟达再推特供中国AI芯片!售价将大幅低于H20  中国半导体突发重大并购:两大算力巨头“合体”

中国半导体突发重大并购:两大算力巨头“合体”

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论