过去十几年,PC、智能手机等带动的芯片需求是半导体产业的主力军,然而随着市场的萎靡,消费电子首当其冲进入瓶颈期。与消费电子的内卷和颓势不同,以智慧工业、能源汽车、智慧城市、智能家居等产业应用为代表的AIoT行业仍然保持着快速增长。

AIoT的四大核“芯”分别为SoC、MCU、Wifi/蓝牙芯片和传感器,其中SOC负责智能化、MCU负责控制、WiFi/蓝牙芯片负责通信、传感器负责感知。

中国是最有潜力的AIoT市场,根据挚物产业研究院测算,中国AIoT(企业级)市场规模2022年将达到10280亿元,同比增速16.4%,在全球市场规模中占比将近20%,预计至2026年这一比例有望提升至26%。

如今在国产AIoT芯片产业全景图中,已经不乏佼佼者。

01

SoC龙头初现

在AIoT场景下,SOC的主要应用领域包括智能家电、智能家居、智慧城市、智能安防等。此前多年,中国AIoT SoC芯片市场需求主要依赖于进口,国产化水平较低。全球市场主要AIoT SoC芯片生产商包括联发科、Kneron、Espressif Systems、Renesas和Semifive等。

从AIoT细分场景来看,国产如智能音箱、智能电视等需求已加速爆发。像瑞芯微、恒玄科技、全志科技、晶晨股份等众多有实力的公司竞相开发针对特定应用场景的AIoT SoC。

智能音箱已成为成熟的AIoT入口。目前在智能音箱这个应用领域,国产SoC的市场份额已经相对较高,市场参与者包括全志科技、晶晨股份、炬芯、瑞芯微、杰理科技等。根据洛图科技数据显示,2020年Q3,国内智能音箱市场上,全志、晶晨以及百度的芯片份额合计已超50%。

在TWS主控芯片领域,国产芯片厂商正在不断突破。前几年TWS主控芯片市场主要由高通、恒玄和络达瓜分,市场份额约66%,不过,近年来新厂商不断进入,如瑞昱、原相、杰理、中科蓝讯、炬芯科技等。恒玄科技仍处于领先地位,中科蓝讯等新进入者一般都以品牌产品的中低端型号或白牌产品作为突破口,近年来发展迅速。

智能电视和机顶盒是智能家居另一交互入口,SoC国产化程度也较高。智能电视SoC的第三方供应商主要有联发科、晶晨、海思、联咏、瑞昱等。其中,联发科在收购晨星后始终处于市场的绝对领先地位。最近三年来,晶晨股份的出货量正在高速增长。根据奥维云网数据显示,2018年国内OTT机顶盒芯片市场中,晶晨占比63.2%、联发科11.9%和瑞芯微10.0%位列前三。

综合来看,目前AIoT SoC芯片市场的龙头企业是瑞芯微,其2022年量产的RK3588是目前国产AIoT领域性能最强的芯片,直接对标高通的QCS8250,这两款芯片都是面向AIoT应用的通用型SoC,性能接近。2022年这款产品已经得到200余家客户、400余个项目的采用,为2023年打下了良好的基础。此外,瑞芯微表示在RK3588的八大产品方向,几乎都有国内的头部客户在研发,部分已经走到小批量生产的阶段。欧洲、韩国的一些知名品牌也已经在研发进程中。

此外的恒玄科技、晶晨股份、全志科技等公司也在不同细分领域发光发亮。

02

MCU变革已来

在MCU赛道,国产玩家众多。

近年来伴随着众厂商在MCU的不同细分应用领域持续发力,国产MCU厂商的市场份额逐步扩大。代表企业有:兆易创新、华大半导体、中颖电子、东软载波、北京君正、中国台湾企业新唐科技、极海半导体等。

其中中颖电子和中微半导体在家电市场布局较早,更具优势。在物联网应用领域,传感器与MCU结合构成智能传感器将有较大的发展空间。汇顶科技、芯海科技、兆易创新(收购思立微)和艾为电子等国产厂商在触控、智能传感器和高精度ADC方面都有一定的技术实力和市场应用优势。

在智能卡与安全芯片方面,国民技术、复旦微电子、紫光同芯、中电华大科技为国内相关领域的主流厂商。最后在汽车市场,兆易创新、国芯科技、比亚迪半导、杰发科技、芯海科技、中颖电子、紫光国微、复旦微电等一批车规级MCU企业,已于2022年推出了多款新产品。

随着AIOT浪潮的持续推动,MCU需求激增。那么AIoT的开局,又会给MCU带来怎样的巨变?

AI和IoT的发展与融合将使得MCU的设计更加复杂。MCU适应AIoT并不仅是添加AI IP那么简单,在代码移植性、软件兼容性上都要做好开发工具的配合。生态层面的变局也在拉开大幕,在AIoT时代,众多云服务公司进入到嵌入式领域,MCU需要开放API接口等;而且MCU需要与算法公司进行合作,以适配实现高效算力;而操作系统层面云服务厂商的染指也将引发更多的争斗。

当下在AIoT所需的32位MCU市场中,占据优势地位的仍是海外公司,包括瑞萨、恩智浦、意法半导体、英飞凌等,不过国内厂商在这一领域也在暗自发力。像乐鑫科技和联盛德等国内芯片厂商已经开始在其芯片中集成更多的无线连接特性,新唐科技也计划开发用于机器学习和推理的高端MCU和MPU,用于AIoT 设备系统等应用。

澎湃微日前与全球领先的AI算法公司达成战略合作,拟利用该公司领先的TinyML技术成果,在澎湃微创新架构的MCU上部署AI算法,在智能家电、智能家居、智能制造等众多领域,以极低的成本实现AI智能化。

03

通信芯片国产突围

通信芯片是无线通信网络的最核心环节,不同通信制式的芯片技术难度不同,蜂窝>WiFi>蓝牙等。

目前,在各个领域都有国产公司不断突破,技术较为简单的领域已有细分全球龙头跑出,如WiFi芯片的乐鑫科技、博通集成,蓝牙领域的泰凌微电子,全球份额都已经较高。而技术壁垒最高的蜂窝领域,有赖于华为、紫光展锐等企业的进一步努力。

蜂窝芯片渐有突破

在难度最高的蜂窝芯片市场格局中,海外龙头占据主要地位,不过,国产厂商已经渐有突破。

根据TSR数据显示,过去的2022年,高通依然是蜂窝物联网市场的“王者”,占据了全球市场份额的33.7%,其各类产品也成为高性能、高毛利的代表。不过中国的蜂窝物联网芯片企业表现突出。全球前10家蜂窝物联网芯片厂商中, 中国企业占了6家,分别为紫光展锐、翱捷科技、移芯通信、联发科、芯翼信息和华为海思,市场份额达到了55%以上,其中紫光展锐和翱捷科技位列第2和第3。

实际上早在2021年底,中国企业就已实现了全球蜂窝物联网芯片市场50%以上的市场份额。2021年紫光展锐、翱捷科技、移芯通信、联发科、芯翼信息和华为海思这6家中国厂商的市场份额已达到60%左右。然而,与2022年相比,不同企业表现出现明显分化,紫光展锐、联发科、海思这3家老牌企业的份额均出现不同程度的下降。值得注意的是,新锐国产企业发展速度很快,如移芯通信的NB-IoT、Cat.1出货量快速增多,在短时间内实现市场突破。智联安、芯昇科技的出货速度也在增长。

从不同制式物联网芯片来看,LTE Cat.1芯片,中国市场由紫光展锐、翱捷科技、移芯通信主导,这方面新进入者的数量正在增加。NB-IoT市场方面移芯通信和芯翼信息的市场份额快速扩大,而海思和联发科持续萎缩。

WiFi芯片大有可为

再看WiFi芯片。从整体WiFi芯片来看,主要以中国台湾和海外厂商为主,Marvell、高通、恩智浦、联发科、博通、瑞昱、Quantenna等厂商占据90%以上份额。相较于智能手机,AIoT场景下WiFi芯片技术壁垒、成本投入都要高出不少,虽然国际大厂一直在紧随最新的技术规范,不断地更新产品世代,但是在AIoT场景的实际需求中,仍然有大部分停留在WiFi4/5,这也使得国内厂商在AIoT WiFi芯片上占据一席之地。

2015年国内应用于IoT的WiFi芯片迎来了第一次“爆发式”增长。国内的芯片公司如华为海思、乐鑫、博通集成等在WiFi4 IoT芯片领域抓住契机,强势出道。

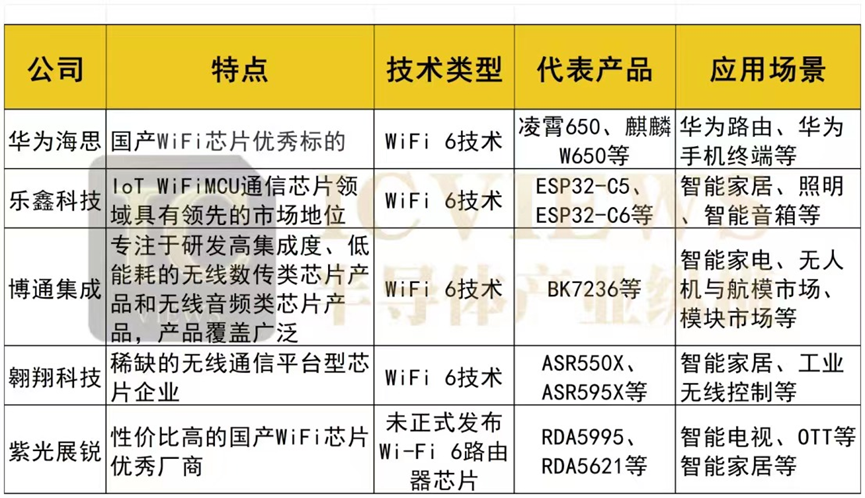

就发展现状来看,磨炼至今海思已经成为国产WiFi芯片赛道里的优秀标的。乐鑫科技在IoT WiFi MCU通信芯片领域具有领先的市场地位。博通集成长期专注于研发设计高集成度、低能耗的无线数传类芯片产品和无线音频类芯片产品,产品品类丰富。紫光展锐在2019年就发布了一款WiFi5(801.11ac)无线连接解决方案—春藤5623,这是国内首款WiFi5+BT5+MCU的高集成AIoT解决方案。

此外,在竞争激烈的WiFi赛道,国产芯片厂商也在寻找新的细分市场切入点。乐鑫科技、博通集成、翱翔科技等WiFi芯片厂商已经在加紧布局WiFi6市场,乐鑫科技和博通集成已推出了支持WiFi6物联网芯片。

在这个领域,这几年也崛起了不少新秀,比如康希通信、澜起科技和灵芯微等均取得了突破性的进展。

蓝牙芯片小有成绩

根据蓝牙传输标准划分,蓝牙芯片可分为经典蓝牙芯片及BLE(低功耗蓝牙)。经典蓝牙芯片支持音频传输,常应用于无线耳机、智能音箱、车载音箱等音频传输设备。BLE芯片常用于非音频数据传输,核心应用领域为数据传输、位置服务及设备网络。

中国本土蓝牙芯片厂商集中于低端BLE市场,大多版本在4.2及以下,近两年才开始转型布局BLE 5.0及以上,但主要还是应用在蓝牙音频上的双模低功耗蓝牙芯片,少数厂商开发具有蓝牙mesh和室内定位等功能的单模蓝牙透传芯片。在2016年以后才陆续研发高端BLE,近两年有部分BLE蓝牙芯片5.0产品已稳定出货。

在厂商方面,中国蓝牙芯片行业参与者可分为三种:以Nordic、Dialog、TI为典型代表的海外企业、以博通集成、杰理科技为代表的传统集成电路企业、以泰凌微、桃芯科技为代表的蓝牙芯片初创企业。

泰凌微为中国首家BLE公司,于2014年量产第一代低功耗蓝牙芯片,2016推出多模低功耗蓝牙芯片。泰凌微的低功耗芯片主要用于智能照明和可穿戴设备领域,2018年其营收规模分别位居中国BLE芯片市场第一名、全球BLE芯片市场第四名。

此外,富瑞坤、上海巨微、奉加微、联睿微、杰理科技等公司也在结合中国市场的需求,开发本土化程度更高的低功耗蓝牙芯片,如今已经能够开发功耗极低,连接稳定性高的BLE芯片,并且能有效控制成本并与下游应用厂商紧密合作,从而在市场中占有一席之地。

04

传感器市场大幅增长

传感器的应用场景比较广泛,从消费电子、汽车电子、医疗电子到工业领域电子几乎无处不在。

以智能家居、智慧工业以及智能驾驶为例,智能家居通过传感器采集用户的生活数据,以便提供“智能个性化”的服务,如根据用户生活习惯自动调节室内温度、湿度、自动打扫房间等。新一代的智能传感器被业界普遍认为智慧工业的“心脏”,通过智能传感器产品的装配生产均可以自动化进行,降低人工成本的同时也大大提高了生产效率,是实现智能制造的重要元器件之一。

根据SDI发布的《2022年中国智能传感器十大园区报告》,中国智能传感器市场规模从2019年的783.9亿元上升至2021年的1020.4亿元,2022年中国智能传感器市场规模将达1191.8亿元,2023年预计将达1425.4亿元。

未来,随着物联网设备的智能化,需要不同的传感器采集更多的数据,将带动传感器市场整体大幅增长。

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应 打破封锁?华为任正非的底气:芯片,干就完了!

打破封锁?华为任正非的底气:芯片,干就完了! 传英伟达再推特供中国AI芯片!售价将大幅低于H20

传英伟达再推特供中国AI芯片!售价将大幅低于H20  中国半导体突发重大并购:两大算力巨头“合体”

中国半导体突发重大并购:两大算力巨头“合体”

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论