摘要:

AI加速驱动数据中心需求扩张,以太网交换芯片或迎增量空间。随着生成式AI 的应用日益丰富,大模型训练和推理所带来的数据量急剧增加,推动了数据中心网络对高带宽和低延迟需求不断提升。作为数据中心网络核心设备的交换机,也迎来了新的技术变革和增长机遇。根据 IDC 预测,全球数据中心交换器市场规模持续扩张,其增速超过整体市场,预计在 2024 年销售规模将达到 208.8 亿美元,占整体市场份额超过一半,成为交换机主要应用市场之一,而作为核心零部件的交换机芯片,或将迎来增量空间。

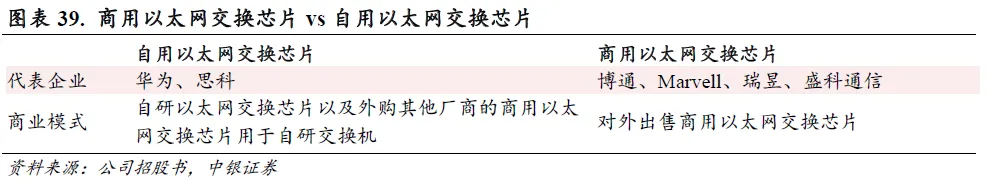

在商用方面,随着全球以太网交换芯片市场的扩大,自用厂商已无法满足下游日益增长的需求,因此全球范围内涌现出博通、Marvell、瑞昱、英伟达、英特尔、盛科通信等以太网交换芯片商用厂商,部分自用厂商亦通过外购商用芯片丰富自身交换机产品线。

以太网芯片市场呈现垄断格局,未来国产替代空间较大。根据灼识咨询数据,2020 年中国自用以太网交换芯片市场中,华为和思科的市占率分别为 88.0%和 11.0%,合计占据 99.0%的市场份额。商用市场方面,博通为商用以太网交换芯片龙头,Marvell 和瑞昱为行业内的主要参与者。2020 年中国商用以太网交换芯片市场中,博通、Marvell 和瑞昱的市占率分别为 61.7%、20.0%、16.1%,合计占据97.8%的市场份额。而我国现阶段成功进入商用以太网交换芯片国际市场竞争序列的厂商较少,未来国产替代空间较大。

01.

AI 加速驱动以太网交换芯片迭代,国产替代迫在眉睫

AI 浪潮驱动数据量激增,高端交换机助力数据中心发展

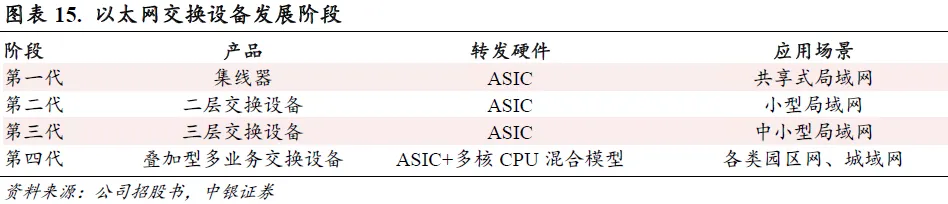

以太网交换机和以太网交换芯片广泛应用于整个信息化产业。随着 5G、云计算、物联网及人工智能等技术的发展,网络的边界和能力将得到前所未有的拓展与提升,其蓬勃发展将推动信息化产业进入全互联时代。自 1989 年第一台以太网交换设备面世以来,行业得到了快速发展,相关产品在转发性能上有了极大提升,端口速率从 10M 发展到了 800G,单台设备的交换容量也由数十 Mbps 提升到了数十 Tbps。

以太网交换机为用于网络信息交换的网络设备,是实现各种类型网络终端互联互通的关键设备。以太网交换机对外提供高速网络连接端口,直接与主机或网络节点相连,可为接入设备的任意多个网络节点提供电信号通路和业务处理模型。

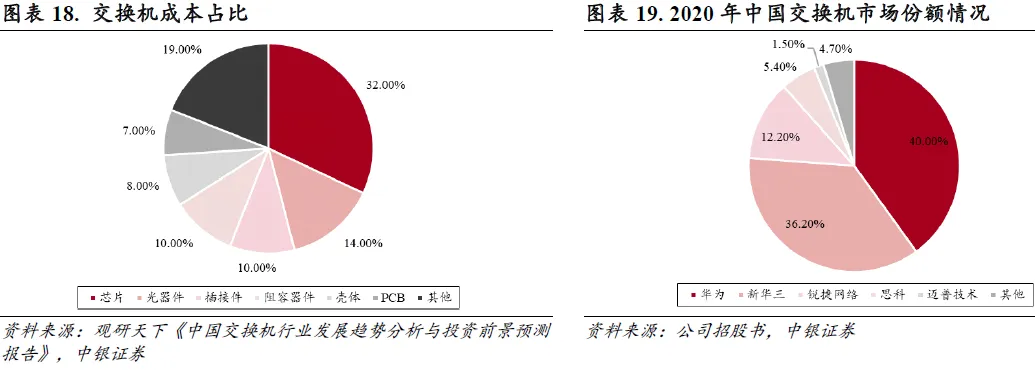

交换机核心组件芯片进口依赖度较高,行业呈现寡头竞争格局。交换机由 PCB、电子元器件、操作系统、交换芯片、CPU、光电芯片和光模块等资源组成。其中芯片成本占比最高,为 32%。目前交换机上游中主芯片进口依赖度较高且科技含量高,导致交换机成本居高不下,市场呈现寡头竞争格局。根据 IDC 数据, 2020 年,中国交换机市场前五大品牌厂商分别为华为、新华三、锐捷网络、思科和迈普技术,其市场份额分别为 40.0%、36.2%、12.2%、5.4%和 1.5%,前五大厂商集中度达到 95.3%。

交换机市场参与者分为品牌交换机、白盒交换机和裸机交换机厂商三大类。其中品牌交换机由于软硬件绑定使用,购置价格较为高昂。除华为和思科较多采用自研芯片生产以太网交换机,新华三、锐捷网络、迈普技术等公司为盛科通信主要终端客户或直接客户。国际市场参与者主要包括 Arista、Edgecore、Dell 等,中国市场专注于白盒交换机的企业较少,白盒交换机占整体交换机的市场份额均较低。

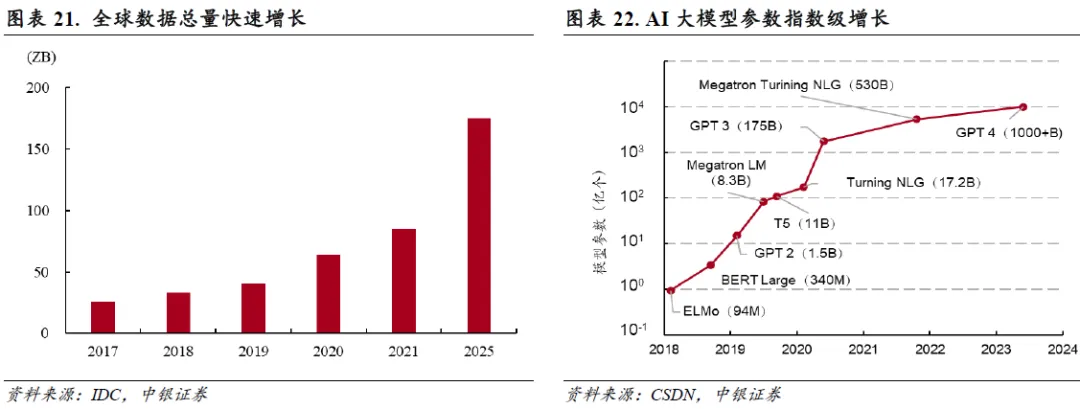

数据量激增推动存算需求。从数据量来看,21 世纪被认为是信息时代。人工智能、机器学习、区块链、5G、物联网等各种新兴应用每时每刻都在产生大量的数据,并将其应用到人们日常生活的各个场景中。数据已经成为继土地、劳动力、资本、技术后的第五大生产力要素。根据 IDC 预计,2021年全球数据总量达到 85ZB,并将在 2025 年达到 175ZB,CAGR 达到约 20%。庞大的数据为 AI 模型的诞生孕育了肥沃的土壤。OpenAI 在从 GPT-2 模型升级到 GPT-3 模型时,其参数数量从 15 亿增长至 1750 亿级别。

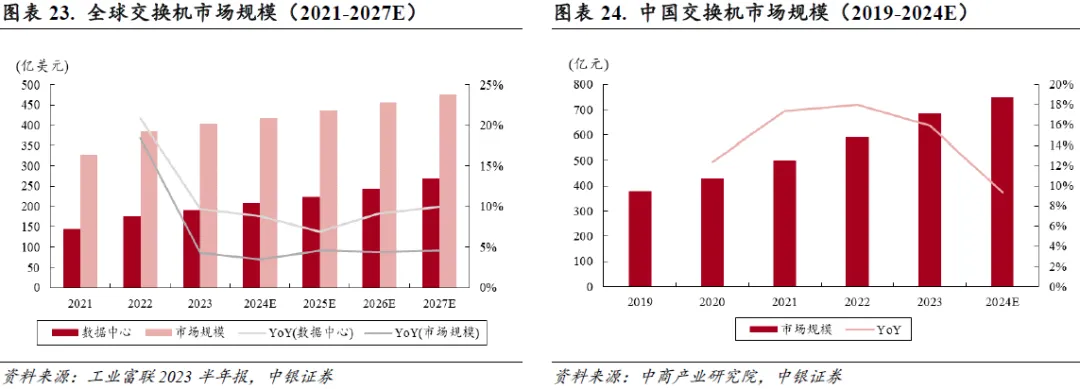

生成式 AI 助力高速交换机需求提升,数据中心为主要应用市场。随着生成式 AI 的应用日益丰富,大模型训练和推理所带来的数据量急剧增加,推动了数据中心网络对高带宽和低延迟需求不断提升。作为数据中心网络核心设备的交换机,也迎来了新的技术变革和增长机遇。根据 IDC 预测,全球数据中心交换器市场规模持续扩张,其增速超过整体市场,预计在 2024 年销售规模将达到 208.8 亿美元,占整体市场份额一半以上,成为交换机主要应用市场之一。据中商产业研究院数据显示,交换机在中国网络设备市场占据了绝大部分市场份额,2022 年市场规模约为 591 亿元,同比增长 17.96%, 2023 年约为 685 亿元,预计 2024 年中国交换机市场规模将增至 749 亿元。

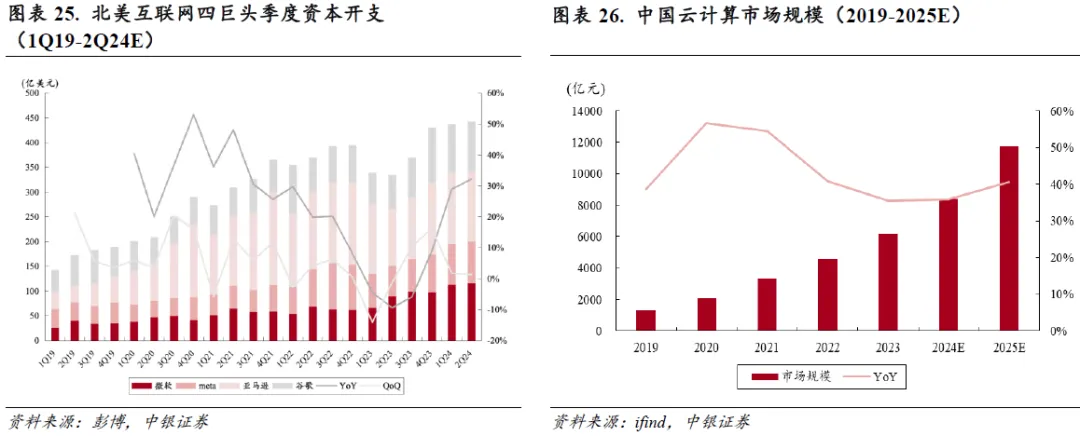

北美互联网四巨头资本开支快速提升,传统数据中心或迎来修复性增长。根据彭博数据,微软、meta、亚马逊、谷歌 23Q4 合计资本开支为 430.07 亿美元,同比+8.87%,环比+16.25%,实现 23 年同比转正。我们预计在 24Q1Q2 下游市场周期性低迷时资本支出同比仍将稳定,2024 年四巨头均将增加人工智能相关服务器、芯片、网络设备和其他数字设备的开支。根据彭博预计,微软、meta、亚马逊、谷歌 24 年合计资本开支将达 1813.49 亿美元,同比增长 22.99%。受全球主要云计算厂商新一轮资本开支增长以及对于高端 AI 服务器需求增加的影响,数据中心有望迎来修复性增长。

云计算发展推动数据中心的需求。我国云计算正处于快速上升期,市场对数据中心等 IaaS 基础设施的需求将逐渐加大。自 2019 年以来,国内云计算巨头以及通信运营商不断加大云计算领域的投资,数据中心作为底层设施将直接受益。云计算业务的发展及流量增长直接驱动云厂商对数据中心的需求增长和投资。

据中国信息通信研究院统计,2022 年中国云计算市场规模达 4550 亿元,同比增长40.9%,增速远高于全球增速,2023 年约为 6165 亿元,预计 2024 年市场规模将增至 8378 亿元,2025年将增至 11780 亿元。总体来看,与欧美发达国家相比,我国云计算市场起步较晚,市场提升空间巨大,我们预计未来几年仍将保持快速增长。云计算及大型数据中心的发展建设需要极大数量的以太网交换机,同时也对以太网交换芯片的性能提出了较高的要求。

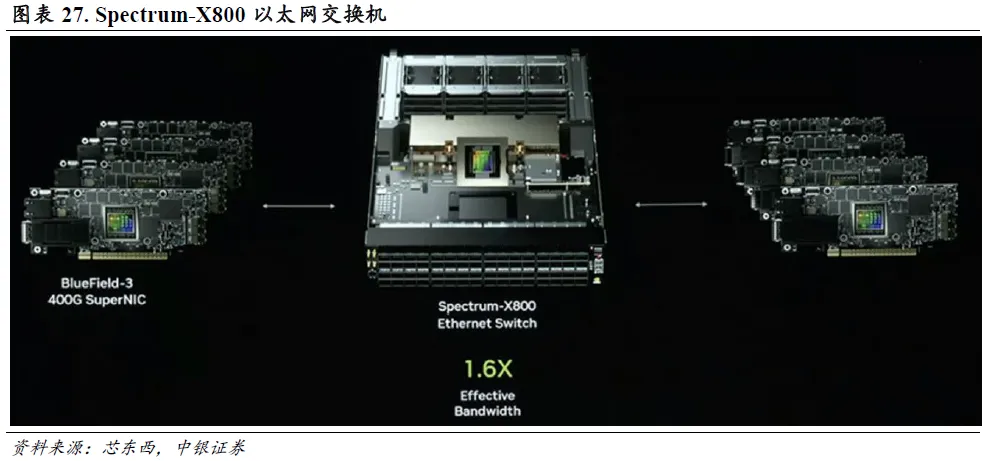

英伟达打造全球首款 AI 以太网网络平台,网络性能较传统提升 1.6 倍。英伟达 Spectrum-X 是全球首款专为 AI 打造的以太网网络平台,可将网络性能较传统以太网网络平台提升 1.6 倍,能加快 AI工作负载的处理、分析和执行速度。该平台整合了英伟达 Spectrum X 以太网交换机和英伟达BlueField-3 超级网卡,以解决传统以太网在 AI 应用中的瓶颈。

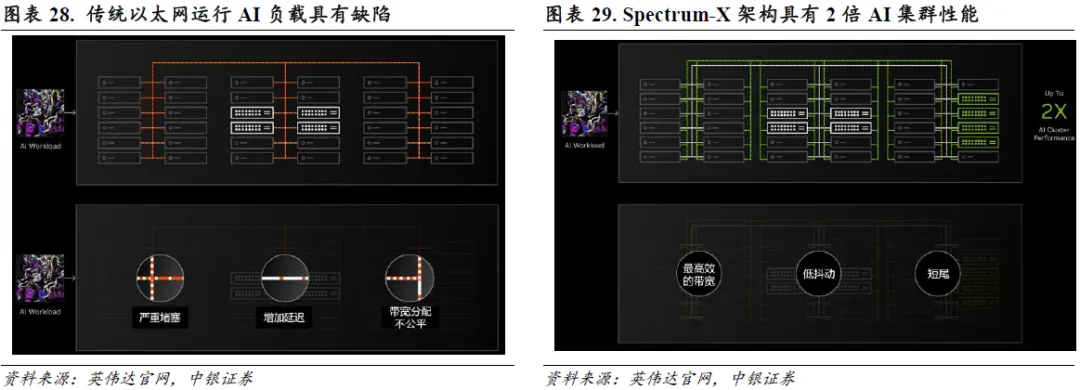

传统以太网数据中心需求不减,英伟达 Spectrum-X 助力升级。自 2019 年以 69 亿美元收购 Mellanox以来,英伟达一直在推动其 Infiniband 技术的发展。Infiniband 是一个用于高性能计算的计算机网络通信标准,具有极高的吞吐量和极低的延迟,用于计算机与计算机之间的数据互连,已经被大量应用于云厂商的数据中心。但不是每个数据中心都能处理 Infiniband,以太网仍然是大多数数据中心的默认设置。因此,对传统以太网的需求仍然存在且不会改变。

传统以太网设计注重高平均吞吐量,但在深度学习和人工智能用例中,GPU 主要相互通信,需求有所不同。Spectrum-X 架构集成了先进的网络级远程直接内存访问(RDMA)和增强的拥塞控制功能,显著提高性能并避免热点问题。自适应路由和噪声隔离技术进一步优化了以太网的数据传输效率和可靠性。

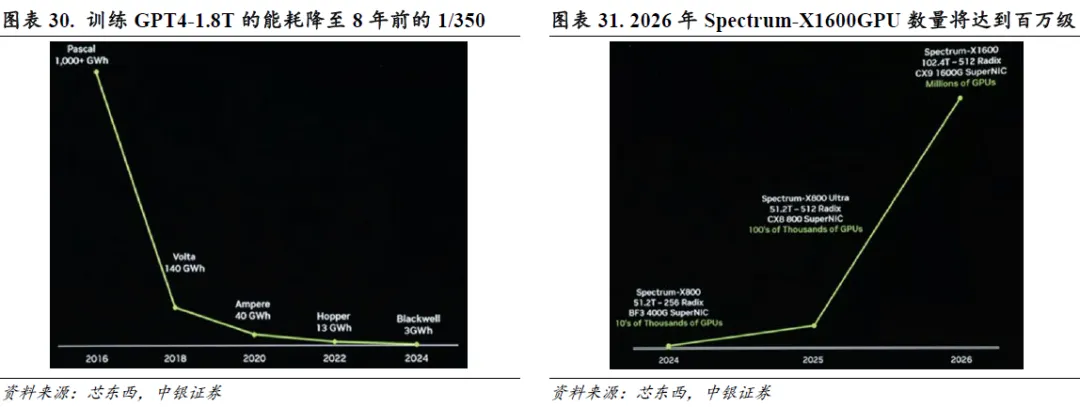

英伟达发布未来三年数据中心架构,交换机行业或将收益。2024 年 6 月 2 日,英伟达披露未来三代数据中心半导体技术路线图,新 GPU 架构每年一更:2025 年推出 Blackwell Ultra GPU(8S HBM3e 12H);2026 年推出 Rubin GPU(8S HBM4);2027 年推出 Rubin Ultra GPU(12S HBM4),新一代基于 Arm 的 Vera CPU,以及 NVLink 6 Switch(3600GB/s)。8 年内英伟达 AI 算力增加了 1000倍,能以更低成本去训练大模型。比如训练 1.8 万亿参数、8 万亿 token 的 GPT-4,所需能耗从 8 年前 Pascal 架构的 1000GWh 减少到 Blackwell 的 3GWh。

数据中心未来有望实现数百万 GPU。英伟达宣布每年推出新的 Spectrum-X 产品,提供更高的带宽、更多的端口、更加强大的软件功能集与可编程能力,不断提高 AI 以太网网络性能。Spectrum-X800为数万个 GPU 而设计,X800 Ultra 为数十万个 GPU 而设计,X1600 则可扩展至数百万个 GPU。CoreWeave、Lambda 等 AI 云服务提供商率先采用 Spectrum-X。

02.

以太网交换芯片端口速率不断提升,市场集中度向 100G 以上移动

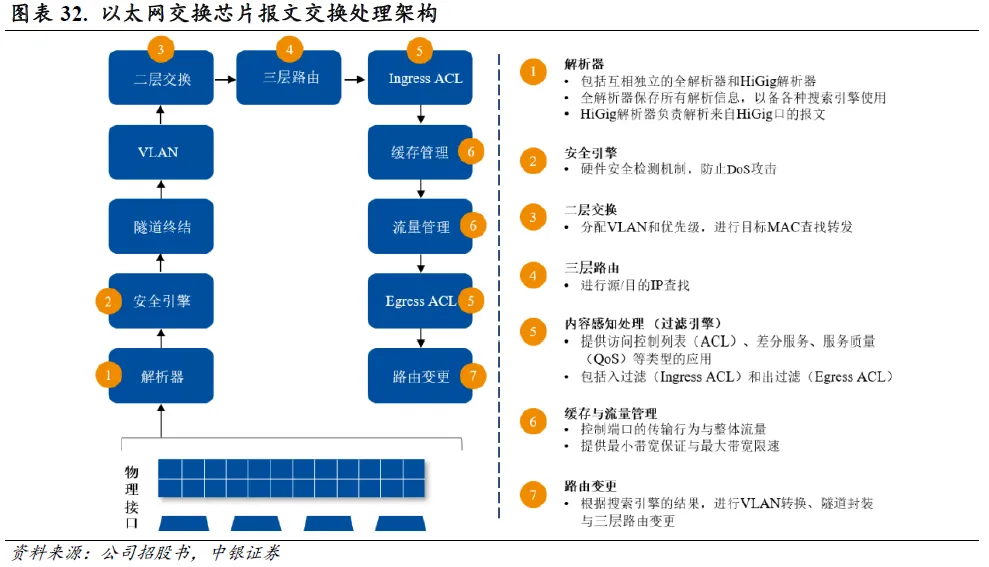

以太网交换芯片的定义及架构。以太网交换设备由以太网交换芯片、CPU、PHY、PCB、接口/端口子系统等组成,其中以太网交换芯片和 CPU 为最核心部件。以太网交换芯片为用于交换处理大量数据及报文转发的专用芯片,是针对网络应用优化的专用集成电路(ASIC),其内部的逻辑通路由数百个特性集合组成,在协同工作的同时保持极高的数据处理能力,因此其架构实现具有复杂性;CPU用来管理登录以及控制协议交互;PHY 用于处理电接口的物理层数据。

部分以太网交换芯片将 CPU、 PHY 集成在以太网交换芯片内部。以太网交换芯片在逻辑层次上遵从 OSI 模型(包括物理层、数据链路层、网络层、传输层、会话层、表示层和应用层),主要工作在物理层、数据链路层、网络层和传输层,提供面向数据链路层的高性能桥接技术(二层转发)、面向网络层的高性能路由技术(三层路由)、面向传输层及以下的安全策略技术(ACL)以及流量调度、管理等数据处理能力。

以太网交换芯片工作原理:需要传输的报文/数据包由端口进入以太网交换芯片之后,首先进行数据包头字段匹配,为流分类做准备;而后经过安全引擎进行硬件安全检测;符合安全的数据包进行二层交换或三层路由,经过流分类处理器对匹配的数据包做相关动作(比如丢弃、限速、修改 VLAN等);对于可以转发的数据包根据 802.1P 或 DSCP 放入不同队列的 buffer,调度器根据优先级或者WRR 等算法进行队列调度,在端口发出该数据包之前执行流分类修改动作,最终从相应端口发出。

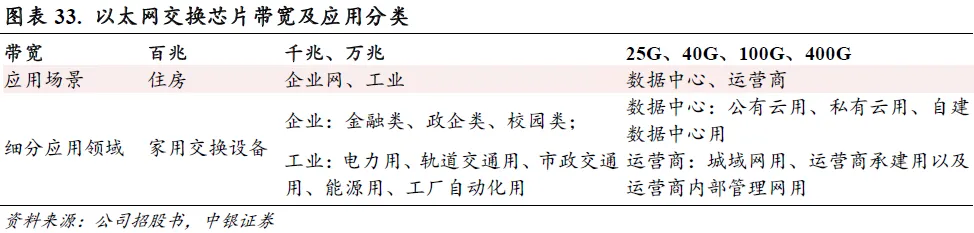

由于网络体系的每个关键应用场景均采用类似接入、汇聚和核心的组网架构,因此均需要系列化的以太网交换芯片产品。按带宽及应用分类,以太网交换芯片根据带宽和应用可以分为百兆、千兆/万兆、25G/40G/100G 及 400G。以太网交换芯片下游应用场景分为企业网用以太网交换设备、运营商用以太网交换设备、数据中心用以太网交换设备以及工业用以太网交换设备。

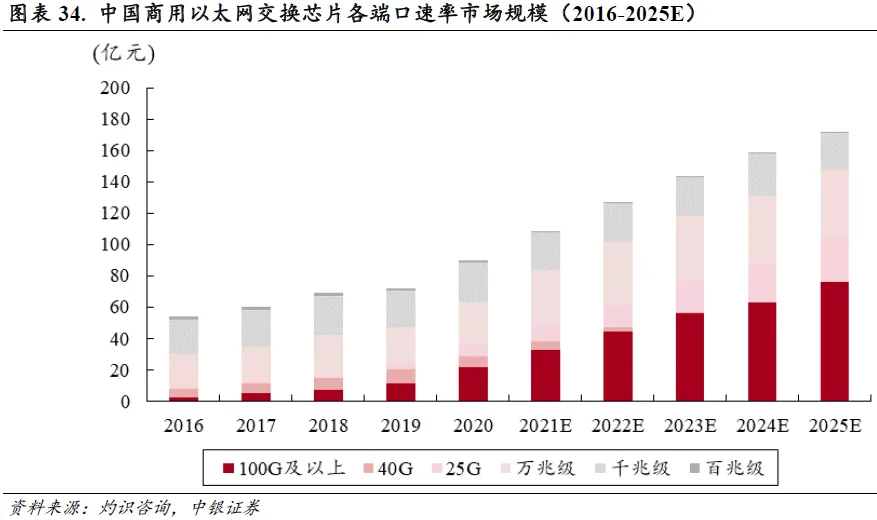

端口速率提升推动芯片需求结构迭代。近年数字经济的快速发展,推动了云计算、大数据、物联网、人工智能等技术产业的快速发展和传统产业数字化的转型,均对网络带宽提出新的要求,100G 及以上的以太网交换芯片需求逐渐增多,400G 端口将成为下一代数据中心网络内部主流端口形态。

根据灼识咨询数据,中国商用以太网交换芯片市场方面,2020 年,万兆级、千兆级及 100G 级以上端口速率以太网交换芯片市场规模占比最高,分别为 30.2%、28.2%和 24.1%;预计至 2025 年,100G 及以上和 25G 的中国商用以太网交换芯片市场规模将大幅增长,占比将分别达到 44.2%和 16.3%, 2020-2025 年年均复合增长率将分别达到 28.4%和 30.5%。

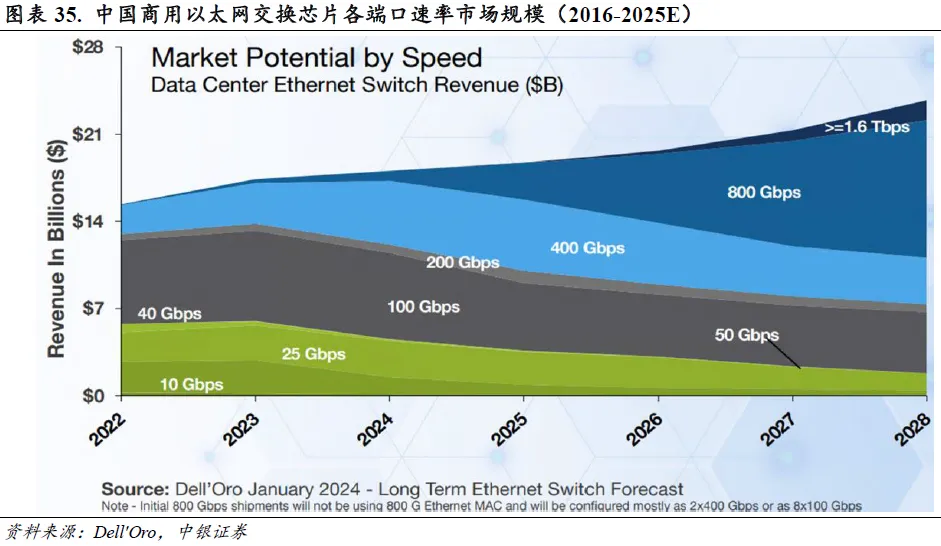

数据中心交换机持续高速化,400G/800G将在未来占据主导地位。根据Arista 白皮书《Embracing 400G and 800G》,随着下一代应用程序和分布式数据工作负载的不断增长,高速计算节点正日益成为主流。这些新兴应用程序及其所依赖的计算和存储需要更快地访问更多数据,并推动了对带宽更高的大型数据中心网络的需求,以最大限度地提高可扩展性和性能,同时最大限度地缩短工作完成时间。

到目前为止,普通计算机只需要 10G/25G 的连接,而有限数量的高端应用往往需要高达 50G 或 100G的连接。目前,标准的计算节点已经能够达到 50G/100G 的数据速率,而高端计算和存储系统正在向更高的速度迁移,如 200G 和 400G。根据 Dell’Oro24 年 1 月预测,2023 年数据中心交换机速率多为 100G 及以下,占比 70%以上。而在未来,400G 及以上高速交换机将逐渐取代市场,预计 2026年,800G 份额将超过 400G,占据市场主导地位,2027 年 400G 及以上占比将超过 60%。

03.

商用厂商份额为未来规模主要增量,国产替代空间较大

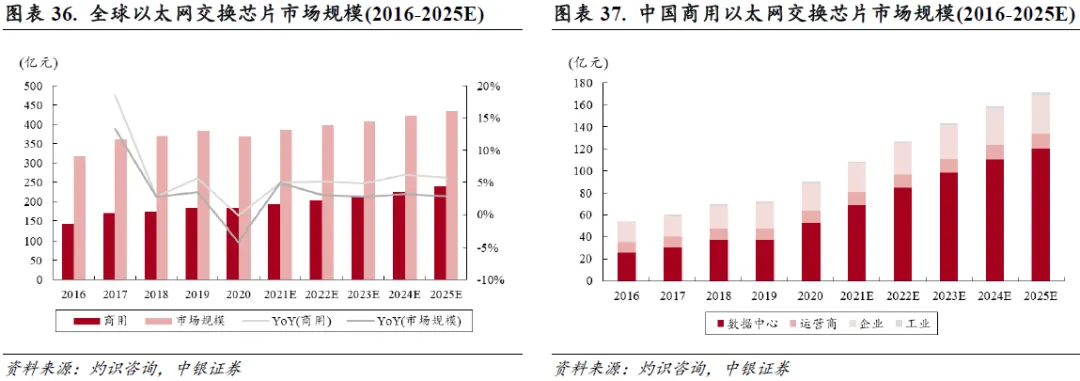

以太网交换芯片市场的主要增量将来自商用芯片。根据灼识咨询数据,全球以太网交换芯片总体市场规模 2020 年为 368 亿元,预计 2024 年将达到 422 亿元,2025 年将达到 434 亿元。以太网交换芯片分为商用和自用,2020 年商用和自用占比均为 50.0%,灼识咨询预测,2017-2025年全球商用以太网交换芯片市场规模的每年同比增速均不低于整体市场,意味着商用以太网芯片的占比将不断提高。

未来以太网交换芯片市场规模的主要增量将来自商用厂商,其主要原因如下:1)以太网交换芯片的技术及资金壁垒,使得部分自用厂商难以在自身体量下同时支撑芯片的高额研发投入、高速迭代,且难以实现经济效益,从而影响自用市场的增长;2)全球以太网交换芯片未来增量主要来自于数据中心市场,而数据中心市场商用厂商起步较早,获得先发优势;3)受国际贸易摩擦引起的产业链震荡影响,自用厂商相对于商用芯片厂商对于产业链协同和产能紧缺的风险抵抗能力更低,从而影响自用芯片的增长。

数据中心将成为中国商用以太网交换芯片最大的下游终端市场。从应用场景看,2020 年中国商用以太网交换芯片市场方面,数据中心用、企业网用、运营商用和工业用以太网交换芯片市场规模占比分别为 58.5%、27.3%、12.7%和 1.6%;预计至 2025 年,中国商用以太网交换芯片市场方面,数据中心用、企业网用、运营商用和工业用以太网交换芯片市场规模占比将分别达到 70.2%、20.7%、7.8%和 1.3%,商用数据中心用以太网交换芯片市场规模 2020-2025 年年均复合增长率将达到 18.0%,数据中心将成为未来中国商用以太网交换芯片市场增长的主要推动力。

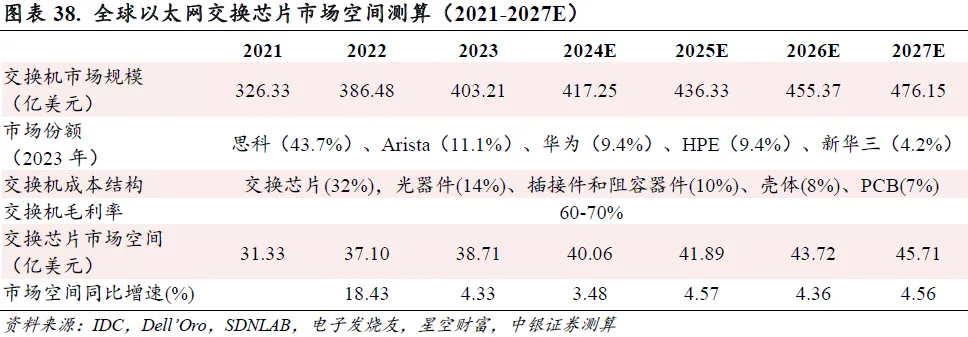

交换芯片成本地位显著,市场空间稳步增长。从交换机成本结构来看,交换芯片成本占比最高,为32%。根据 IDC 数据,2023 年思科和 Arista 分别占全球以太网交换机市场 43.7%和 11.1%的份额,合计占 54.8%市场份额。并且根据星空财富报道,思科和 Arista 的毛利率都已经接近 60%。我们假设全球以太网交换机市场的毛利率为 70%。

根据 IDC 和 Dell’Oro 数据测算,2023 年全球交换芯片市场空间为 38.71 亿美元,同比增长 4.33%。预计 2024 年将达到 40.06 亿美元,同比增长 3.48%,2027年将达到 45.71 亿美元。

商用以太网芯片更加迎合市场发展趋势。全球以太网交换芯片自用厂商以思科、华为等为主,其自研芯片主要用于自研交换机,而非用于供应予其竞争对手。在商用方面,随着全球以太网交换芯片市场的扩大,自用厂商已无法满足下游日益增长的需求,因此全球范围内涌现出博通、Marvell、瑞昱、英伟达、英特尔、盛科通信等以太网交换芯片商用厂商,部分自用厂商亦通过外购商用芯片丰富自身交换机产品线。

以太网芯片市场呈现垄断格局,未来国产替代空间较大。根据灼识咨询数据,2020 年中国自用以太网交换芯片市场中,华为和思科的市占率分别为 88.0%和 11.0%,合计占据 99.0%的市场份额。商用市场方面,博通为商用以太网交换芯片龙头,Marvell 和瑞昱为行业内的主要参与者。2020 年中国商用以太网交换芯片市场中,博通、Marvell 和瑞昱的市占率分别为 61.7%、20.0%、16.1%,合计占据97.8%的市场份额。而我国现阶段成功进入商用以太网交换芯片国际市场竞争序列的厂商较少,未来国产替代空间较大。

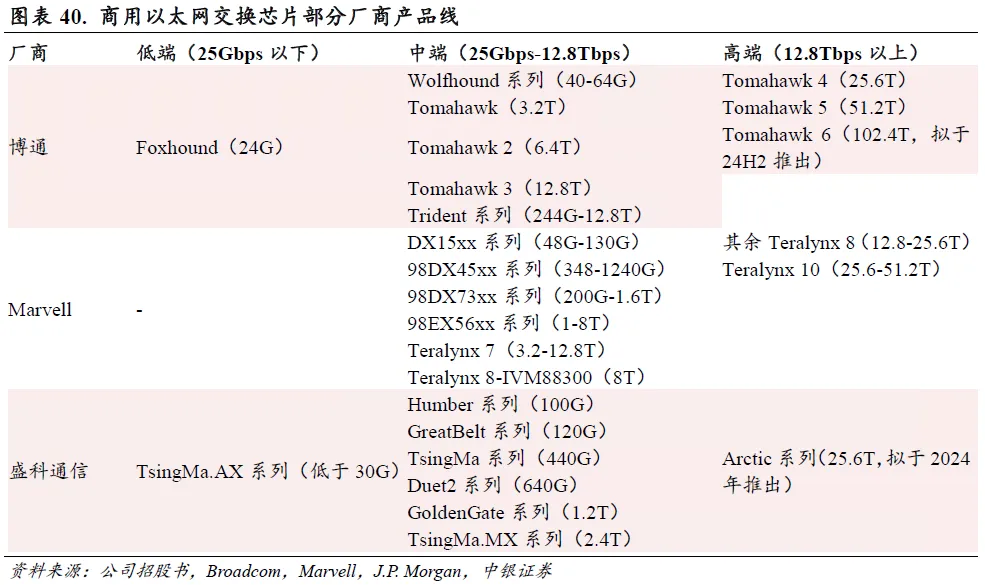

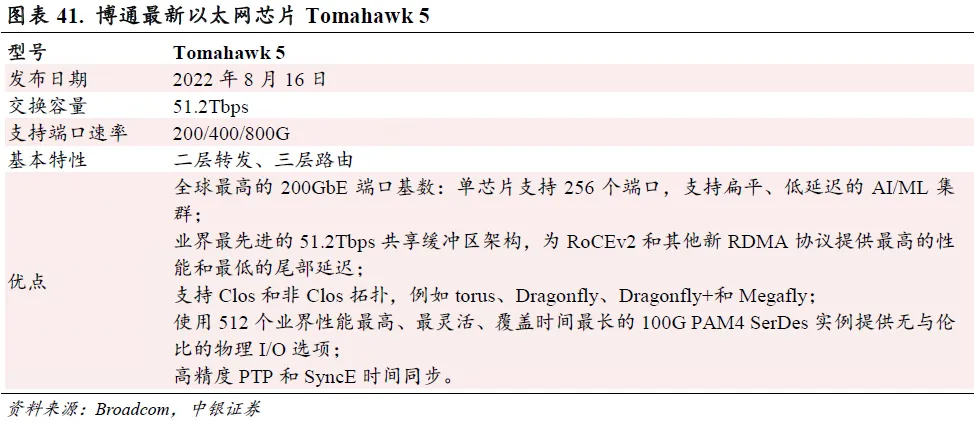

稀缺料号价格昂贵,国产替代迫在眉睫。自 24Q1 以来,博通 Tomahawk 4 系列的多款交换芯片价格迅速走高,在其官网和其他交易平台上大多显示无库存,且交货期高达 50 周,其中BCM56990B0KFLGG 市场报价已达 4100 美元左右。甚至博通较早期产品 Tomahawk 系列的BCM56960(容量 3.2Tbps,端口速率 25-100G)在各大平台普遍溢价严重,ebay 上售价为 75 美元但缺货,winsource 上售价为 1416.42 美元,其余平台售价几乎在 4000 美元以上。

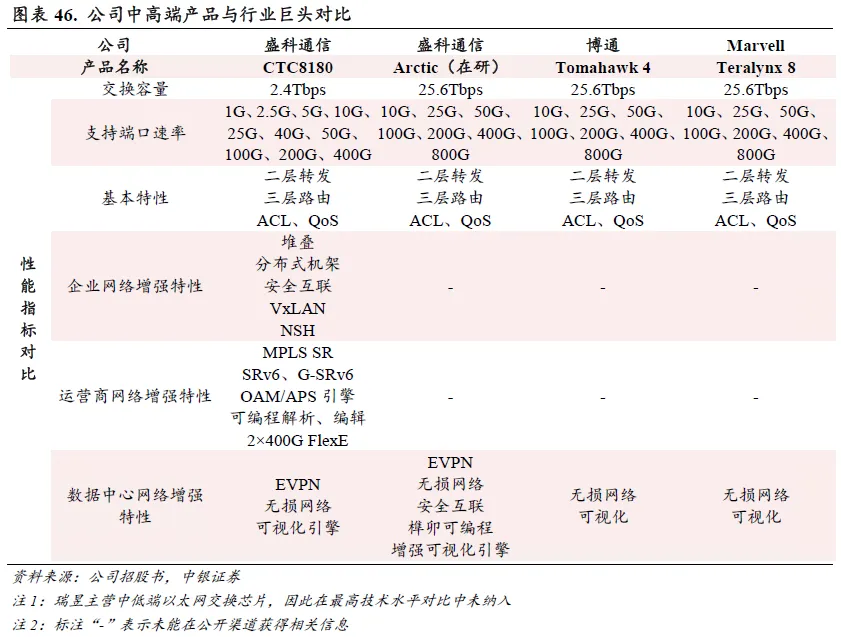

而盛科通信性能类似的 TsingMa.MX 系列性能优于 CTC8180 型号芯片产品(容量 2.4Tbps,端口速率 1-400G)的 CTC8186型号芯片产品在试制阶段的平均销售单价仅为 2.252.33 元。若中高端产品能逐步实现国产替代,内资厂商有望实现较高的营收增长。

04.

代表企业梳理

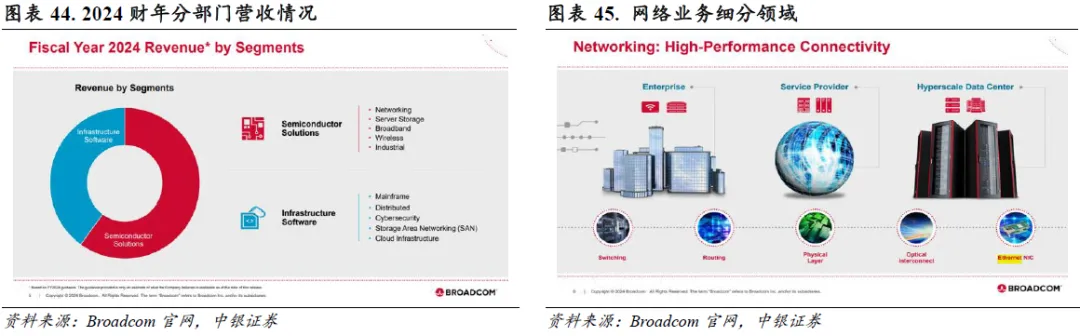

1、博通:通信芯片全球龙头,内生增长外延并购共驱

通信芯片行业的全球龙头,多次并购成就博通。博通前身最早可追溯到 1961 年成立的惠普半导体产品部门。1999 年,该部门从惠普分拆出来,成为安捷伦科技(Agilent Technologies)的一部分。2005年,私募基金 KKR 和银湖资本 Silver Lake Partners 以 26.6 亿美元收购安捷伦科技的半导体事业部,成立安华高科技(Avago Technologies)。2014 年安华收购 LSI,2016 年“以蛇吞象”,370 亿美元收购博通,整合后公司定名“博通”。之后博通继续收购博科、CATechnologies、赛门铁克、VMware等行业领先企业,逐渐成长为半导体行业中产业链布局完善的行业龙头,并布局基础设施软件业务。

营业收入持续增长,半导体业务为主要增量。博通 2023 财年营业收入358.19亿美元,同比增长7.88%,主营业务包括半导体解决方案和基础设施软件,在 2023 财年分别占营业收入 79%(同比增长 1pct)和 21%(同比减少 1pct)。其中,半导体解决方案产品主要为有线与无线通信芯片;基础设施软件主要包括大型机软件、网络安全、FC SAN 存储等。博通产品广泛应用于宽带、数据中心和企业网络、移动设备连接、服务器和存储系统以及工业和汽车等下游领域。

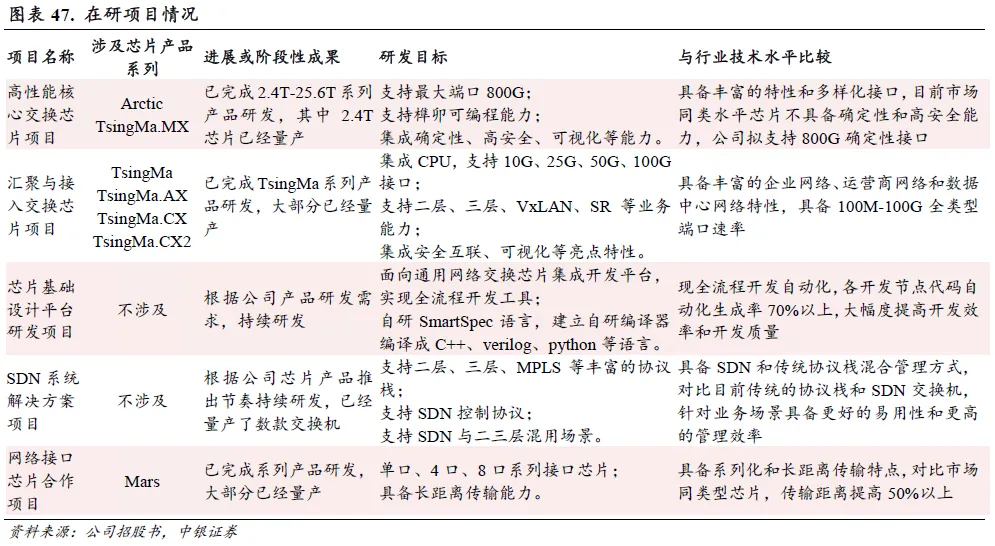

2、盛科通信深度布局中高端产品线,构建产品竞争优势

紧跟行业龙头布局产品线。公司紧跟世界领先以太网交换技术发展趋势,把握行业风口紧跟市场龙头(如博通、Marvell)扩大产品布局。公司目前主要以太网交换芯片产品覆盖 100Gbps-2.4Tbps 交换容量及 100M-400G 的端口速率,在企业网络、运营商网络、数据中心网络和工业网络得到了规模应用。在数据中心领域,公司已推出 TsingMa.MX(交换容量 2.4Tbps)、GoldenGate(交换容量 1.2Tbps)等系列,且均已导入国内主流网络设备商并实现规模量产,但对标国际最高水平、最高交换容量达到 25.6Tbps、面向超大规模数据中心的高性能交换产品 Arctic 系列拟在 2024 年推出。

持续进行研发投入,保持公司产品先进性。配方技术是覆铜板企业最主要的技术,也是覆铜板行业最大的技术门槛。配方开发极其复杂,既需要先进的理论支持和丰富的检验积累,也需要大量的实验去不断的试错与验证。公司经过 20 余年的持续研发和深度耕耘,在覆铜板研发生产方面积累了丰富的经验,并紧跟行业技术升级步伐,持续更新自身的技术体系,已形成与下游行业发展相匹配的核心技术。 (来源:中银证券)

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应 打破封锁?华为任正非的底气:芯片,干就完了!

打破封锁?华为任正非的底气:芯片,干就完了! 传英伟达再推特供中国AI芯片!售价将大幅低于H20

传英伟达再推特供中国AI芯片!售价将大幅低于H20  中国半导体突发重大并购:两大算力巨头“合体”

中国半导体突发重大并购:两大算力巨头“合体”

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论