汽车“三化”进程加速,车规级MCU大有可为。

汽车“智能化”、“电动化”、“网联化”“三化”进程不断加速,各类汽车半导体需求量均有不同程度地提高,车规级MCU是一类具有广泛运用场景的车载芯片,车规级MCU市场前景广阔。

车规级MCU正是本轮“缺芯”事件的“主角”之一,多重因素促成了一次严重的汽车产业链“缺芯”危机,这导致了全球汽车生产遭遇巨大困难,现阶段车规级MCU仍是众多汽车芯片中最为紧缺的种类之一。疫情终将过去,发展大势不可阻挡。汽车电子电气(E/E)架构正在发生变化,车规MCU需求量将随之发生变化。

01.

从汽车产业链到车规MCU芯片

MCU(Microcontroller Unit)名为微控制单元或者单片机,是把中央处理器的频率与规格做适当缩减,并将内存、计数器、周边接口等内容都整合在单一芯片上,形成芯片级的计算机。广泛应用于消费电子、物联网、汽车电子、工业控制等领域。

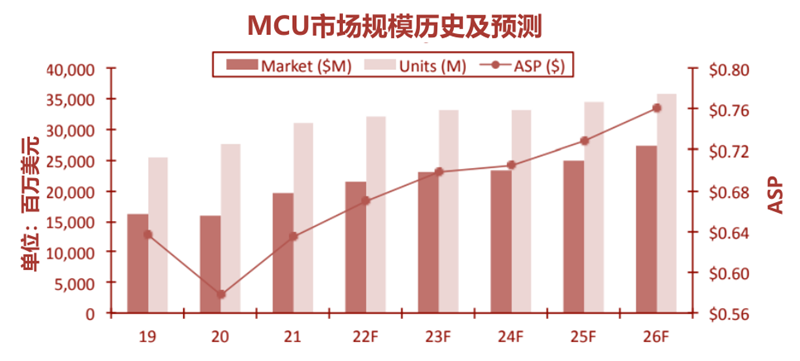

▲MCU市场规模历史及预测

根据IC Insight数据,全球MCU市场在2020年新冠肺炎疫情冲击下下降2%后,随着2021年强劲的经济复苏,MCU的销售额攀升了23%,达到创纪录的196亿美元。

IC Insights预测,2022年全球MCU销售额将增长10%,达到215亿美元的历史新高,其中汽车MCU的增长将超过大多数其他终端市场。

根据IC Insights 2021年中数据显示,尽管受芯片短缺和疫情的影响,2021年全球汽车MCU销售额将预计达到76亿美元的规模,相比2020年增长23%,其中,超四分之三的汽车MCU销售额来自32位,约为58亿美元。

预计全球汽车MCU销售额在2022年和2023年分别有14%和16%的增长率,到2023年将达到100亿美元的规模。

目前疫情冲击下新能源汽车销量逆势提高,面对下游庞大市场需求整车厂进入主动加库存阶段,车规芯片需求量持续保持高位,预计车规MCU芯片高需求将会持续到22年底,扩产能的投资有望在23年中实现生产规模大体量提升。

通常,MCU完成内部生产需要12-16周。与22Q1相比,MCU的短缺更加明显,大多数MCU都处于短缺状态,尤其是意法半导体和恩智浦。车载MCU目前只有瑞萨和赛普拉斯提供,货期为32-45周,其他品牌处于短缺状态。

2022年,汽车MCU订单几乎满员,价格持续上涨。其中,意法半导体3月24日宣布,将在第二季度上调所有产品线的价格。如今,对MCU的需求不仅是数量上的。随着新兴产业的推动,对低功耗、高算力、定制化、专用外设的新要求逐渐增加。

2021年,由于芯片短缺,全球汽车市场累计减产量约为1020万辆。截至5月15日,由于芯片短缺,今年全球汽车市场累计减产量约为172万辆。其中,中国汽车市场累计减产量增加至9.2万辆,占全球累计减产量的5.3%。

除了芯片短缺,汽车“三化”也是MCU的重要推动因素:

智能化:当前仍处于L0-L2自动驾驶渗透率快速提升阶段,智能驾驶需求将持续提高ECU和MCU用量:作为汽车电子系统内部运算和处理的核心,MCU是实现汽车智能化的关键。据iSuppli报告显示,一辆汽车中所使用的半导体器件数量中,MCU芯片约占30%。这意味着每辆车至少需要使用70颗以上的MCU芯片。

电动化:2021年全球电动化电动汽车销量达到67.5万辆,比2020年增长108%,由于2020年的低基数,尽管2021年同比增长率极端,但2021年的销量仍然是可观的。

网联化:物联网设备的增多提升了对联网能力需求,MCU作为联网设备的关键元件同时也需要兼顾成本和功耗,促使无线MCU解决方案快速进入行业视野。

02.

半导体设备黄金发展期来临

随着汽车功能逐渐增加,特别是汽车“三化”后,传统分布式架构通过增加ECU来增加汽车功能存在算力浪费,车内线路繁杂、汽车空间使用效率低、系统升级困难、新增ECU边际成本递增等弊端,用域控制器合理集成ECU功能是大势所趋。

ECU(Electronic Control Unit)即电子控制单元,是控制汽车功能的“电脑”,其内部包括MCU、存储器,输入/输出接口,模数转换器(A/D)及其他集成电路。分布式下,单个ECU控制汽车的某一功能,增加汽车功能就要增加ECU,而ECU增加会带来MCU的增加。

DCU(Domain Control Unit)域控制单元,是指集中控制汽车某些功能的控制器,其芯片主要是SoC芯片,内部包括高算力微处理器、存储器,输入/输出接口等。域控制下,汽车某些功能被整合起来由DCU一并控制,ECU数量减少引致MCU的用量下降。

汽车功能众多,有些功能自汽车诞生之日就已经存在,有些则是随着汽车工业的发展在某一时刻运用并保留在汽车上。智能化的趋势下,各类新兴功能加速增添运用并持续更新迭代。博世按汽车功能拆分整车为动力域,底盘域,车身域,座舱域,自动驾驶域。基于博世的构想,将集成了传统功能的动力域,底盘域和车身域归为一组,座舱域和自动驾驶域归为新兴功能组。

▲汽车功能

传统燃油车的动力系统主要包括发动机和变速箱,这两个部件中的控制芯片合计布局2块:一块发动机主控MCU和一块变速器主控MCU。

纯电动汽车动力系统包括整车控制模块,电机控制器模块,电池管理模块三个部分。域控构造下,动力域控制器集中控制上述三个部分,和传统燃油车不同的动力系统带来了MCU的增量,预计用量将超过5块。

智能座舱实现的功能繁多,包括信息娱乐,人机交互,为了满足实现这些先进功能的需要,更高性能车载芯片作用愈发凸显,MCU地位有下降趋势。

我国标准将0-2级自动化称为驾驶辅助,要实现驾驶辅助,必须为汽车添加辅助功能,而这些功能的添加在目前的车型中仍是分布式,这些功能仍有对应ECU。3-5级是自动驾驶,域控制下ADAS功能整合,这需要高性能,专业化的SoC主控芯片解决方案,到了这个阶段MCU主要起一些“辅助”功能。

高级驾驶辅助系统ADAS(Advanced Driving AssistanceSystem)是指通过车载传感器获取车身、环境、人体等信息实现驾驶辅助,并将进一步实现自动驾驶的汽车功能系统。ADAS主要包括主动安全,驾驶舒适性,泊车辅助等功能。目前中国汽车市场还处于L2等级高速渗透的阶段,整车厂商综合考虑成本和性能,新增ADAS功能仍沿用分布式的构架。

自动驾驶域控制器中MCU的一大作用是作为安全芯片(safety core),添加安全芯片是为了预防硬件的意外失灵,诊断异常状态或者发生单处故障时有安全备份处理方案。前文所述车规ISO 26262功能安全标准,是汽车行业的安全标准,合格的车规SoC的设计都必须遵循该标准。

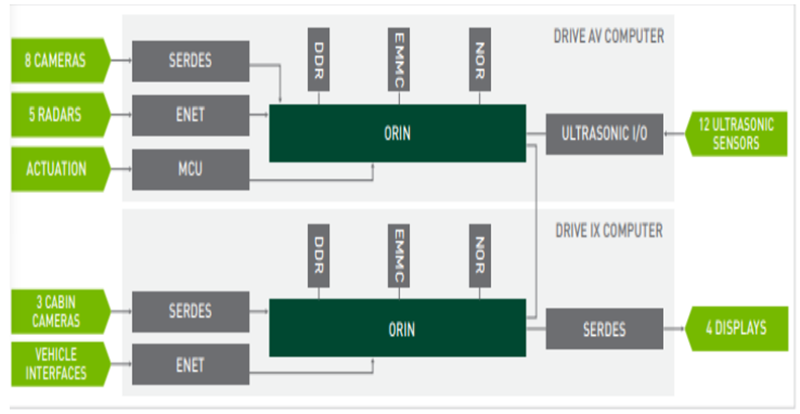

▲ADAS功能域集中后SoC起主控地位

以NVIDIA DRIVE Orin™ SoC 产品为例:其内部集成新一代GPU架构和Arm Cortex-A78AE CPU内核,这些都是高算力处理器,SoC芯片控制多个自动驾驶传感器。控制诸多传感器不再需要多个MCU,而是由域主控芯片统一控制。该方案中MCU的功能主要和周边驱动有关。

03.

全球市场集中度高,国产替代趋势延续

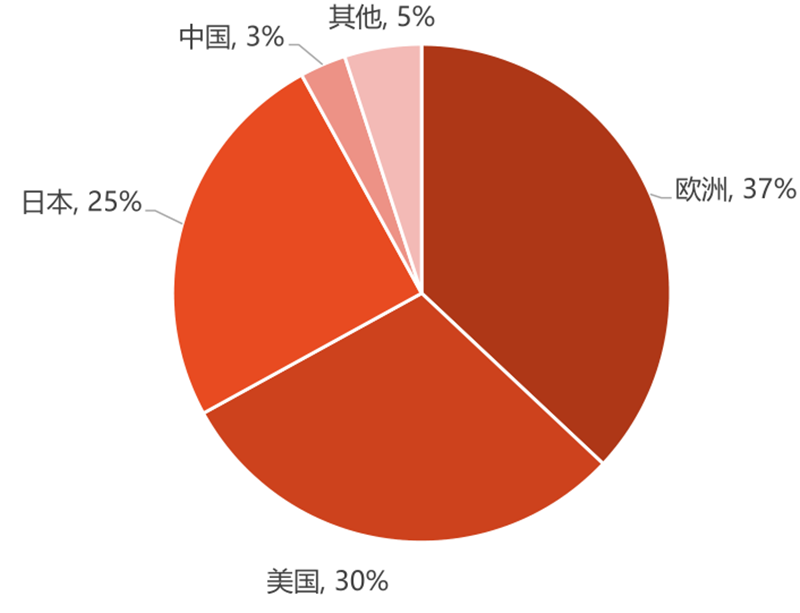

▲全球主要地区汽车芯片自主产业规模情况(2019)

根据Gartner公司的最终统计结果,2021年全球半导体收入同比增长26.3%,总计5950亿美元。汽车市场在2021年增长了34.9%,表现优于所有其他终端市场。

目前我国汽车芯片自给率不足10%、国产化率仅为5%,供应高度依赖国外。需求侧:中国汽车约占全球30%,是车规级芯片需求最大的市场供给侧:国内汽车芯片进口率高达95%,像用于动力系统、底盘控制和ADAS等功能的关键芯片均被国外巨头垄断。

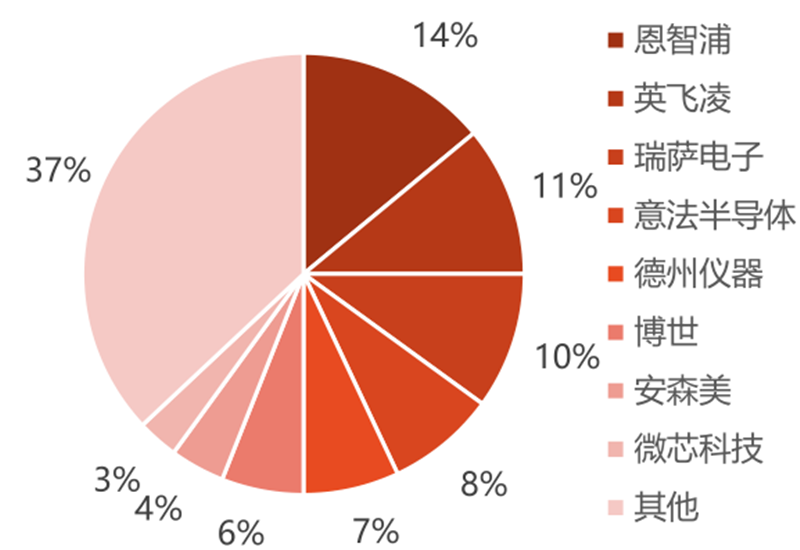

▲2020年全球车规级MCU供应商市占率

全球车规MCU市场集中度高,且有着轻晶圆厂战略,依靠晶圆代工厂将技术转化为芯片产品。从供给端来看,台积电占所有外包车规MCU出货量约60%-70%,但汽车芯片业务仅占其总收入3%。头部厂商对台积电的强依赖性,放大了供需错配的矛盾:台积电因疫情降低车规MCU产能分配,在终端需求攀升后车规芯片供不应求。

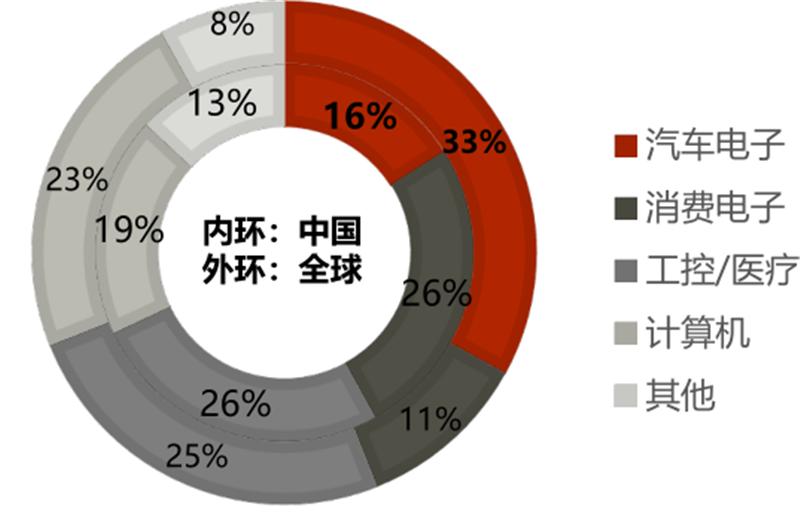

▲2020年全球及中国MCU芯片应用领域结构

国产车规MCU目前正处于发展窗口期:本土厂商在车规MCU的市场份额占比小,可发展空间大;宏观市场影响加剧本土化替代的紧迫性,MCU持续缺货,而海外大厂新增产能有限,国产替代的趋势延续;政策加持,推动MCU研发和产业化,维护汽车工业的稳定运行。

“十四五”节能减排综合工作方案目标是到2025年我国新能源汽车渗透率达到20%左右,另基于月度新能源汽车市场快速放量的现状,2022年以来新能源汽车渗透率分别为17%、19%、22%、25%和24%,考虑到汽车整体销量处于近年来低点,而渗透率是新能源汽车销量占汽车总销量的比重,渗透率的快速提升并不意味着新能源汽车的高度普及,因此我们给予2025年新能源汽车渗透率25%的审慎预期,30%的乐观预期。

新能源汽车渗透率提高背后的意义兼具电动化、智能化和网联化进程,科技属性不断增多是趋势。在界定时间内即新能源汽车高速普及阶段,单车芯片价值量与新能源汽车渗透率呈一定程度的同向相关性。

在传统燃油车和新能源汽车中单车MCU价值量在汽车芯片价值总量中占比稳定。传统燃油车中MCU价值量占比为23%,纯电动汽车MCU价值量占比为11%。

▲中国及全球汽车MCU市场规模预测

预计中国2022年-2025年汽车MCU市场规模分别为32.92,36.02,39.30,42.74亿美元;2022-2025年全球汽车MCU市场规模为85.59,93.66,102.19,111.12亿美元。

预计中国2022年-2025年汽车MCU市场规模分别为33.63,37.53,41.66,45.93亿美元;2022-2025年全球汽车MCU市场规模为87.45,97.59,108.32,119.41亿美元。

中国汽车MCU市场在2021-2025年CAGR分别为9.24%和11.22%,车规级MCU市场规模在汽车三化的背景下具有较大增长空间。

▲已实现车规级MCU批量生产的厂商已实现车规级MCU批量生产的厂商

目前,国内厂商与国际巨头还有相当大的差距。要想在高端MCU市场占据一定份额,ICWISE高级分析师指出,除了需要技术水平、设计能力、代工工艺、产品性能等达到同等水平外,还需要把握高端MCU市场的需求变化,可以在特定环境下直接与需求终端(如车企)合作,开发产业变革带来的新需求,从追赶者变成市场引领者。

许多国产企业都是从消费级和工业级做起,逐渐步入汽车级MCU目前产品能量产上车的国内芯片厂商屈指可数,部分国MCU产品在2022年才通过产品测试,距离批量商业化落地还有一定的距离。

在Aspencore发起的国产MCU厂商调研统计分析中,车规MCU是最多被提及的新兴技术,40个厂商中有24家计划或正在研发车规级MCU。国内厂商需加快芯片研发及产业化,积极占据车规MCU领域市场份额,用安全可靠的产品建立客户粘性,一旦汽车芯片供应链恢复正常,“窗口期”不在,市场对于新进入者的替代需求会大大降低。

我国车规级MCU行业正处于导入期末期,将进入高速成长期,在相对领先的消费级和工业级技术基础下,直至整车技术发展中期阶段的车规MCU市场高需求会刺激国内厂商对车规领域的发展。

供应链本土化、国产替代化趋势强,优先满足技术要求并获取客户订单的厂商将快速占据市场份额,国产替代潜力巨大。

车用MCU市场,其门槛高、周期长、安全性强、中国芯片厂商入局晚等特点,导致国外半导体厂商一直占据较大的市场份额。不过随着市场的发展和中国MCU厂商的入局和崛起,汽车电子行业将朝多元化的生态发展,新的应用场景会不断出现,进而演化出更多细分赛道,这将意味着会有更多的机遇留给国内兴起的车载MCU厂商。

车规芯片市场格局迎结构性突破,本土企业市场份额首次跻身TOP5

车规芯片市场格局迎结构性突破,本土企业市场份额首次跻身TOP5 安森美车规级LDO选型指南

安森美车规级LDO选型指南 从分布式到集成式,纳芯微一站式汽车热管理芯片引领产业变革,赋能千亿大市场

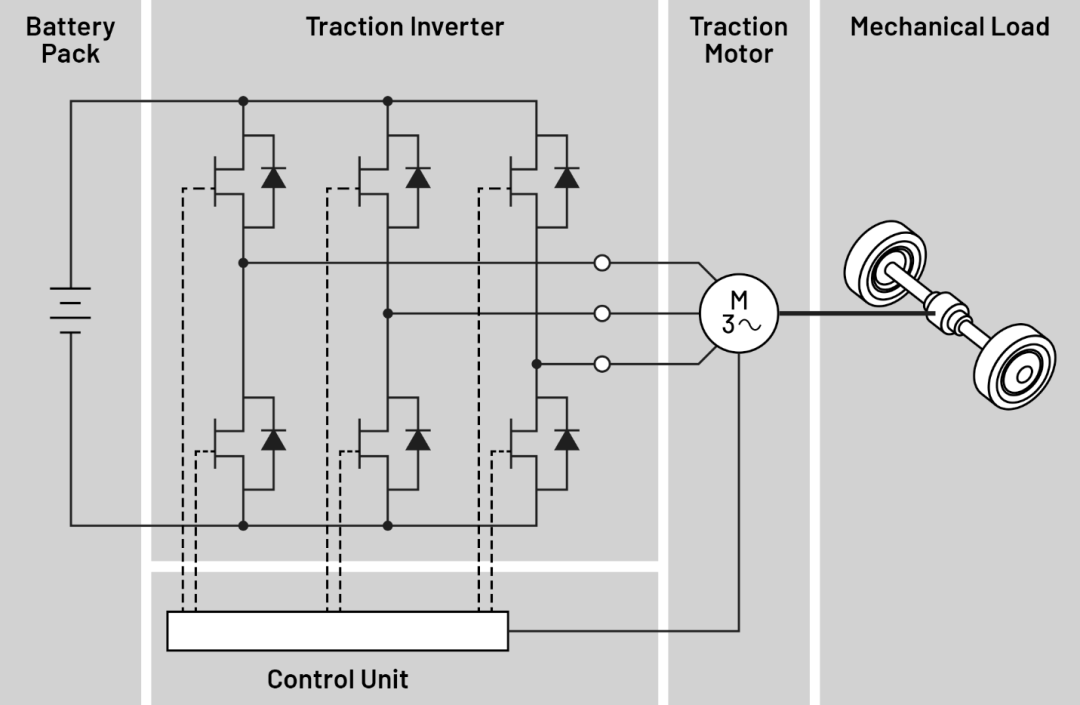

从分布式到集成式,纳芯微一站式汽车热管理芯片引领产业变革,赋能千亿大市场 泰克示波器和IMDA软件在电动汽车牵引逆变器测试中的应用

泰克示波器和IMDA软件在电动汽车牵引逆变器测试中的应用

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论