2024年11月20日,在由市场研究机构TrendForce集邦咨询主办的“MTS2025存储产业趋势研讨会”上,TrendForce资深研究副总经理郭祚荣先生做了题为《AI 风暴下,2025 年晶圆代工产业动态预测》的主题演讲。芯智讯基于演讲内容及自身理解对于关键内容整理如下:

2025年全球半导体市场:台积电将拿下66%市场份额

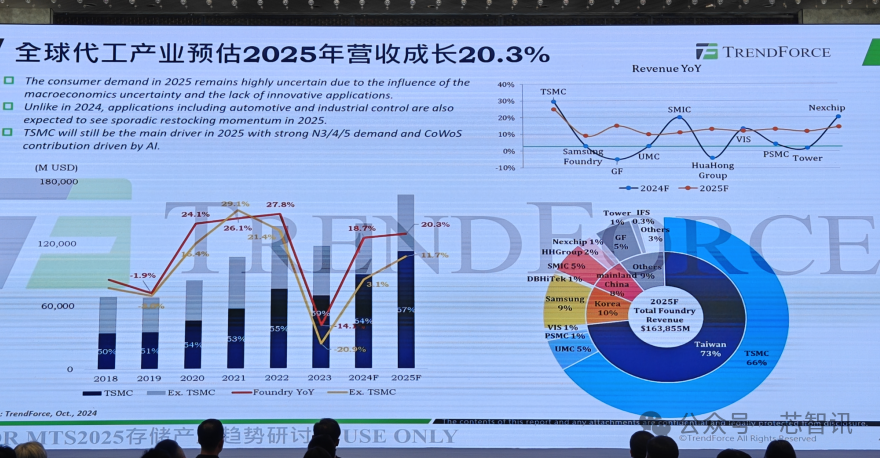

根据TrendForce预测,2025年全球晶圆代工产业营收将同比增长20.3%。这个增长率显然是不低的,但是当中很大一部分是来自于晶圆代工龙头大厂台积电的贡献。

具体来说,预计在2025年的全球晶圆代工市场,台积电的营收占比将高达66%,稳居第一;排名第二的是三星Fundry,市场份额约9%,与台积电之间的差距正在拉大;中芯国际、联电、格芯的市场份额均为5%,并列第三。不过,根据最近几个季度的营收表现来看,中芯国际已经超过联电和格芯;华虹集团市场份额约为2%;英特尔晶圆代工业务(IFS)分仅0.3%(不含内部订单)。

因此,如果排除掉台积电的2025年营收贡献,TrendForce预计2025年全球晶圆代工市场的同比增长率仅为11.7%。

“所以我们可以说,晶圆代工市场仍然是台积电‘一个人的武林’,它已经占据了过半的份额,包含最先进的制程,比如 3 纳米、5 纳米、7纳米,它之前的竞争对手比如英特尔、三星,最近都有逐步落后的趋势,所以原则上来讲,台积电已经囊括整个先进制程获利最强的制程与工艺。”郭祚荣说道。

如果仔细看各家晶圆代工厂的营收同比增长率预测,我们也可以看到,台积电2025年同比增长率大概可以达到25%,格芯将达到15%,三星、联电、中芯国际、华虹集团等厂商的同比增长率都在10%左右。

如果看区域营收占比,那么在2025年的晶圆代工市场,中国台湾地区得益于台积电、联电等企业的贡献,将以73%的份额稳居全球第一;韩国将以10%的份额位居第二;中国大陆则以8%的市场份额排名第三。

影响2025年晶圆代工市场的关键因素

TrendForce之所以预计2025年全球晶圆代工产业营收将实现同比20.3%的高增长率,是基于对现有宏观因素以及市场需求因素的综合考量。

郭祚荣指出,影响2025年半导体市场的不利因素主要宏观经济的不确定性和出口管制政策升级。

在宏观经济方面,美国新任总统特朗普上台之后,将再度推动通货膨胀提高。因为他之前竞选的承诺就曾提到将会提高关税,高达60%的关税有可能会成真,并且不仅是针对亚洲区域,还包括它的欧洲盟友,都将会面临它的关税的影响,因为他是一个不可预测的人。

在出口管制方面,目前中国大陆被美国限制进口高性能的AI芯片和能够被用于先进制程制造的先进半导体设备,这也使得中国大陆目前只能扩大28nm及以上成熟制程工艺。另外,最新消息显示,美国还将限制台积电等海外代工厂为中国大陆客户提供7nm及以下更先进制程的AI芯片的代工服务器,这将直接影响到台积电等晶圆代工厂的营收。虽然中国大陆已经有一些厂商可以做到先进制程,但是产能比较有限,因为关键的设备采购受到了限制。

那为什么2025年晶圆代工市场的预测会比今年更乐观呢?

一方面,由于全球各主要国家和地区都在推动芯片制造的本地化,因此像美国、中国大陆、中国台湾、日本、韩国、欧盟、印度等也都是持续扩大本地的芯片制造能力。这种趋势可能将是不可逆的,因此未来全球化市场可能将不会存在。在这种大的背景之下,将会在一定程度上推动对于晶圆代工需求的增长。

另一方面,因为目前市场的库存水平比较健康,经过 2023 年的市况不景气,众多厂商目前都是把库存水平控制得比较低。随着2025年需求的增长,后续库存水平还有较大的提升空间。

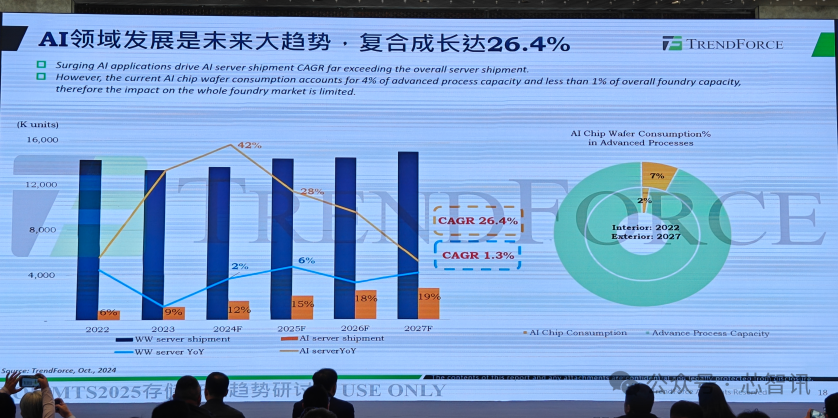

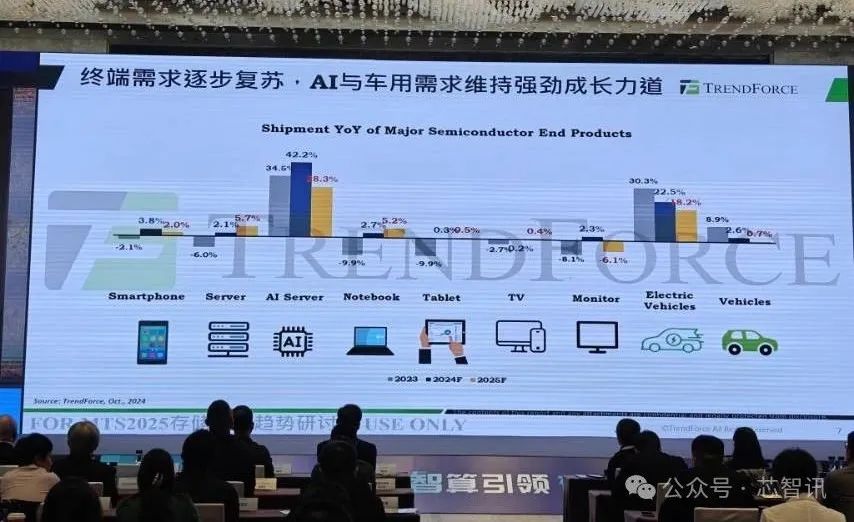

更为关键的是,2025年终端需求会逐步复苏,特别是在AI与车用需求的强劲增长驱动之下。根据TrendForce的预计,AI服务器市场在2024年将实现42%的

以AI服务器所带动的AI芯片需求为例,TrendForce预计,如果从AI芯片在整个先进工艺中的产能占比来看,2022年的占比仅有2%,2024年预计将会达到4%,预计到2027年占比将会达到7%。虽然看上去份额并不高,但是它对整个晶圆代工产业的产值贡献正在快速增长。

虽然2025年智能手机、笔记本电脑市场的增长率没有AI服务器、电动汽车市场来的高,但是在端侧生成式AI需求的推动下,预计2025年将可分别实现同比2%和5.7%的增长。并且端侧生成式AI还将进一步推动AI手机和AI PC对于DRAM容量需求的大幅提升,比如从8GB提升到16GB。

所以,总结来说,TrendForce之所以预计2025年全球晶圆代工产业营收将实现同比20.3%的高增长率,是基于对现有宏观因素以及市场需求等因素的综合考量。

晶圆代工产能利用率有望继续提升

得益于整个晶圆代工市场需求的增长,预计2025年各大晶圆代工厂是的产能利用率也将有望持续上升。

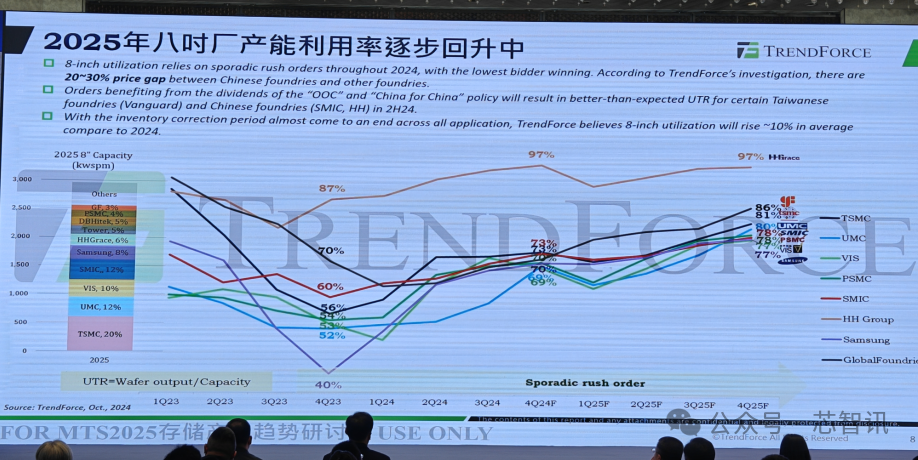

根据TrendForce的预测,在8英寸晶圆代工厂的产能利用率方面,今年四季度主要的厂商都将维持在70%左右,预计到2025年四季度都将会提升到80%左右。其中,华虹集团今年四季度就已经维持在97%的较高水平,这主要是因为其产能规模不大,所以它的产能利用率可以很容易拉上来。

郭祚荣指出,目前8英寸晶圆代工市场的产能利用率的维持,依赖于对于现有订单的争夺,并且通常是价格最低者中标,而中国大陆厂商的与其他晶圆代工厂商之间的价格差距大概有20-30%的价差。受益于“China for China”的策略,今年四季度中芯国际和华虹集团的产能利用率将好于预期。随着市场需求的增长,2025年整个8英寸晶圆代工的产能利用率将平均提高约10%。

从具体厂商的表现来看,在产能规模较大的8英寸晶圆厂当中,格芯和台积电的产能利用一直是维持在相对比较高的水平,预计他们在2025年四季度的产能利用将分别达到86%和81%,中芯国际的产能利用率则预计为79%。需要指出的是,目前台积电约占全球8英寸晶圆代工市场的20%的份额。

虽然由于中美贸易冲突加剧,导致了一些客户将需求转移到了中国大陆以外,但同时也有很多中国本土客户将需求转移到了过年,所以需求虽然产生了流动,但是对于整体的产能利用率没有太大的影响。

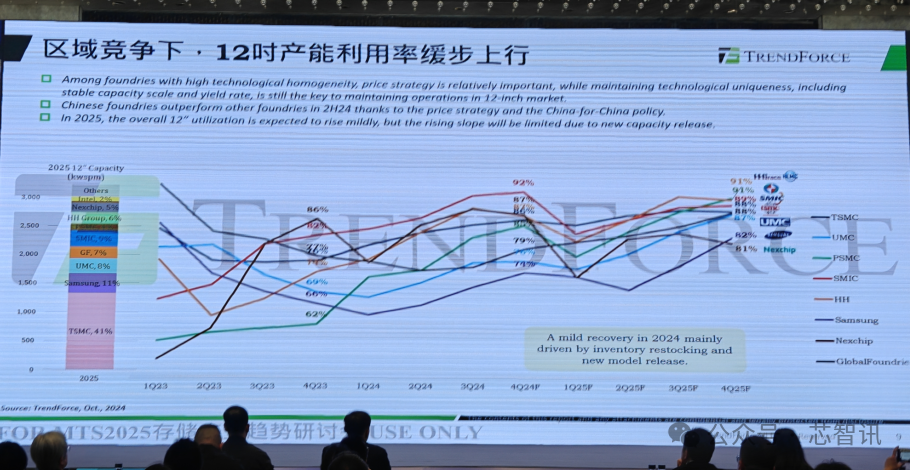

从12英寸晶圆厂的产能利用率变化曲线来看,整体比8英寸略高。今年第四季度的12英寸晶圆产能利用率与2025年四季度也比较接近,2024 年到 2025年基本上会维持在 85%到90%的产能利用率。

从具体的厂商表现来看,预计2025年四季度华虹集团和力积电的12英寸晶圆厂产能利用率都将维持在91%的高位,这主要是由于他们目12英寸产能相对较少;中芯国际的产能利用率将在88%左右,达到与台积电相当的水平。不过,从整体的产能来看,目前台积电在12英寸晶圆代工市场份额最高,投片规模占比将近 41%,除了三星有 11%之外,其他的厂商都是个位数。

需要指出的是,由于尖端制程产能利用偏低,三星目前的3nm制程仍未获得一家国际大客户的采用。再加上美国对华半导体限制政策的影响,三星来自中国大陆的先进制程订单呈现了萎缩。此前还有传闻称,由于晶圆代工业务单季亏损超7亿美元,三星已关闭平泽2号线(P2)和3号线(P3)超过30%生产线,计划年底前扩大关闭范围至50%,其中包括4nm、5nm和7nm代工生产线。

郭祚荣也表示:“甚至有的客人已经确定从三星转单到台积电,它这一块的产能有可能会变成不到 10%的占比。对应的台积电的占比会比现在 41%要更高,这是非常有可能会发生的。”

全球十大代工厂资本支出:台积电占据首位

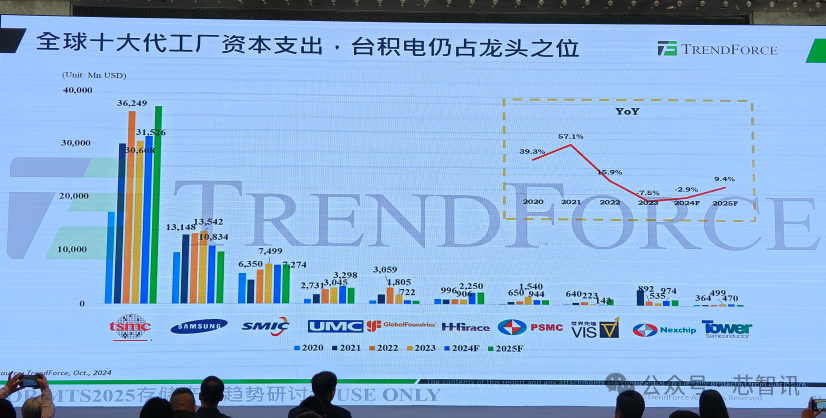

从全球晶圆代工产业的资本支出金额来看,由于2023年的半导体市场处于下行周期,导致众多晶圆代工厂对于2024年的看法趋于保守,削减了2024年的资本支出,因此今年整体的资本支出同比下滑了约2.9%。目前不少厂商对于明年的预市场期比较乐观,因此将会加大了2025年的资本支出,主要来自于AI和一些新的应用需求。TrendForce预计,2025年晶圆代工厂的资本支出将同比增长9.4%。

从2025年全球前十大晶圆代工厂的资本支出预期来看,TrendForce预计,2025年台积电的资本支出将会超过2022年362.49亿美元,创下历史新纪录。目前台积电在中国台湾、美国、日本、德国都有工厂在建。此前的新闻报道也显示,台积电2025年全球在建的工厂将会达到10座,资本支出或高达380亿美元,远超其他晶圆代工厂。

比如三星其2025年的资本支出预计将低于2024年的108.34亿美元。这主要是由于三星目前的晶圆代工业务遭遇了挫折,使得其收缩资本支出,更多专注在研发,可能后面几年才会增加;中芯国际的资本支出预计将达到72.74亿美元,略高于2024年;联电的资本支出预计将低于2024年的32.98亿美元。除了世界先进2025年资本支出预计会比2024年明显增长外,其厂商基本都是与2024年持平。

2027年中国大陆12英寸产能占比将升至34%

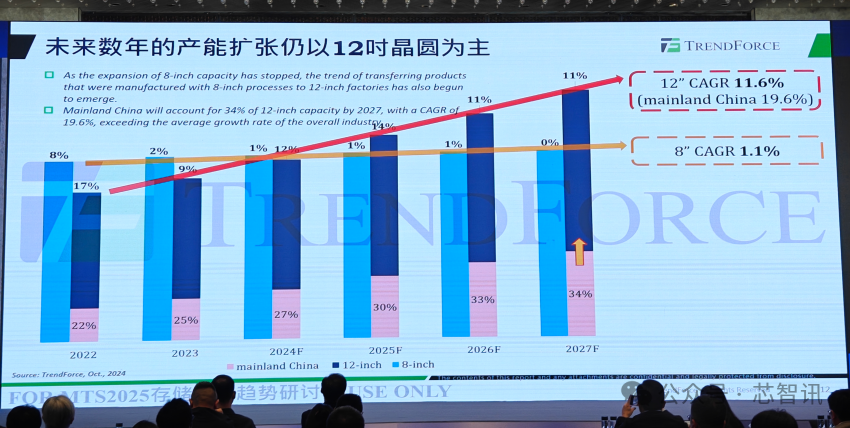

从未来几年的8英寸和12英寸晶圆产能年增长率来看,预计到2027年的年,8英寸的产能年复合增长率仅为1.1%,而12英寸的年复合增长率将达到11.6%。这主要是由于8英寸半导体设备供应减少,8英寸产能开始逐步停止扩张,同时部分客户将8英寸工艺生产的产品转移到12英寸生产的趋势也开始出现。

需要指出的是,中国大陆地区的12英寸晶圆产能预计到2027年将占据整个12英寸晶圆产能的34%,年复合增长率将高达19.6%,超过行业平均水平。

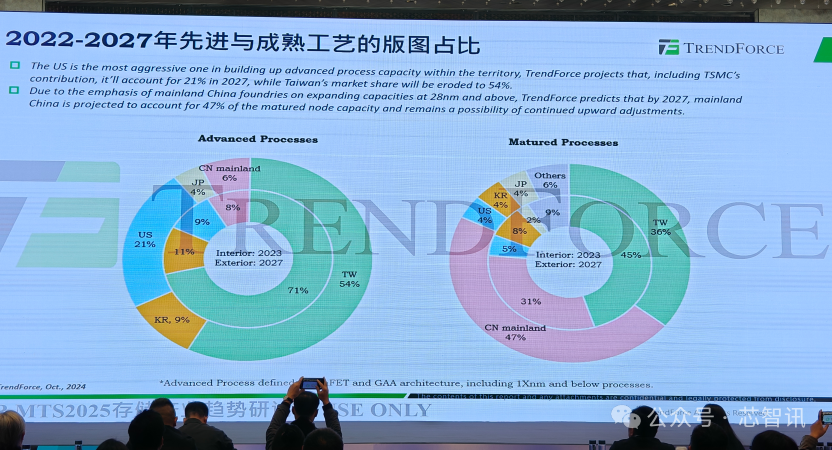

2027年中国台湾先进制程产能占比将降至54%,美国将升至21%

从各地区先进制程和成熟制程的产能的占比来看,根据TrendForce的数据显示,2023年中国台湾地区的先进制程产能占比高达71%,但是随着美国、日本、欧洲等地区也在积极引入台积电等头部大厂,发展先进制程,这一占比将在2027年萎缩至54%。

相比之下,美国的占比将会从2023年的9%,增长至2027年21%;日本也将由2023年0,增长至2027年的4%。这也得益于美国和日本投入巨额补贴,引入台积电在当地建厂。此外,日本官方支持的本土晶圆代工厂Rapidus计划在2027年量产2nm制程也是一个助力。

韩国由于三星在尖端制程上的失利,以及各国本地化制造的影响,使得其先进制程的产能占比将由2023年的11%降低到2027年9%。

至于中国大陆,因为受到美日荷对于先进半导体设备的出口管制,使得先进制程产能的增长受到了限制,预计2027年在全球先进制程当中的产能占比将由2023年的8%降低至6%。

成熟制程产能占比方面,2023年中国台湾地区的占比高达45%,中国大陆地区占比31%,韩国占比8%,美国占比5%,日本占比2%。预计到2027年,中国大陆地区的成熟制程产能占比将达47%,中国台湾地区将萎缩至36%,韩国将降低至4%,美国也将降低至4%,日本则将增长至4%。

这一系列的变化,主要是由于台系厂商纷纷在海外扩建成熟制程产能,比如台积电到日本及德国建成熟制程产能,世界先进到新加坡建12英寸成熟制程晶圆厂,力积电协助塔塔集团在印度建12英寸成熟制程晶圆厂。另外,中国大陆由于先进制程发展受限,被迫转向发展成熟制程,毕竟成熟制程的应用更广泛,这就使得其2027年全球成熟制程产能占比得到了进一步增长。

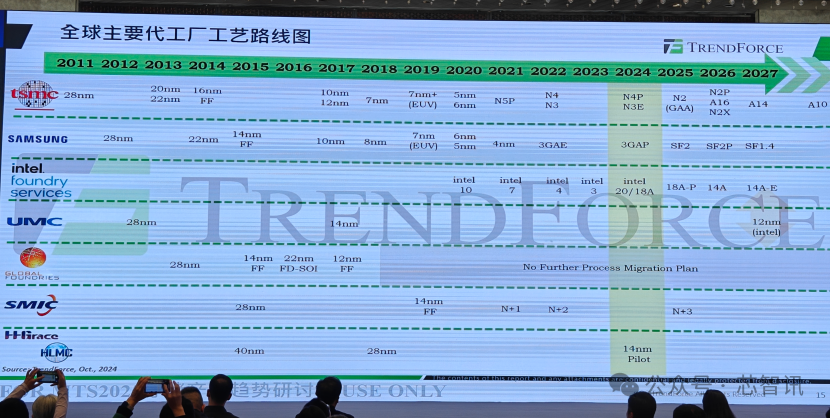

制程工艺路线图:英特尔正缩小差距,三星开始掉队

从全球各主要晶圆代工厂的工艺路线图来看,3nm、5nm和7nm是目前台积电主力工艺,2025年台积电将会量产2nm制程,将会首次采用GAA(环绕栅极)技术。台积电预计到2026年量产A16制程,2027年量产A14制程。

虽然三星第一代的3nm就已经采用了GAA技术,但是良率一直很低,使得其尖端制程客户非常少。传闻第二代的3nm制程良率仅有20%左右。这也导致了目前阶段,三星已经在尖端制程领域开始掉队。有消息称,三星已经寄希望于2025年量产新一代的2nm制程来打个翻身仗,并计划于2027年量产1.4nm。

英特尔也计划在2025年上半年量产Intel 18A制程,以实现将更多的产品放到内部制造,减少对于台积电的依赖,同时获得晶圆代工客户的订单。从目前的一些数据来看,Intel 18A的表现值得期待。同时英特尔还计划于2026年量产Intel 14A制程,2027年量产Intel 14A-E制程。

虽然TrendForce预计国内的两家晶圆代工厂将会继续推进先进制程,但是由于来自美日荷对于先进半导体制造设备的限制,使得他们先进制程的发展受到了很多的限制。

而联电、格芯等晶圆代工厂很早就放弃了10nm及以下的先进制程,这也使得他们目前主要在10nm以上工艺节点进行发展。

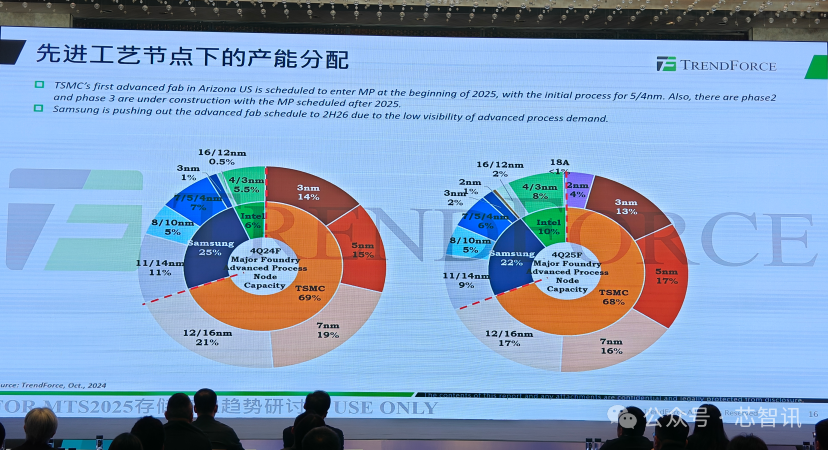

台积电仍占据全球69%的先进制程产能

在先进制程工艺节点下,台积电的产能占比一直是位于全球首位。TrendForce的数据显示,2024年四季度台积电在全球先进制程产能当中的占比高达69%,三星占比为25%,英特尔占比为6%。预计到2027年,台积电占比将略微下滑至68%,三星占比下滑至22%,英特尔占比将提升至10%。

从各先进制程节点在各家晶圆代工营收当中占比来看,2024年四季度台积电3nm的营收将为14%,5nm为15%,7nm为19%,12/16nm为21%。预计到2027年,其3nm营收占比将略微降至13%,2nm占比将达到4%,5nm占比增至17%,7nm占比降至16%,12/16nm占比也将降至17%。

郭祚荣解释称,台积电3nm营收占比降低并不是其不想增加产能,是因为目前厂房空间都满了,想增加也没办法。5nm部分,目前越来越多的客户在采用,这部分的产能也在持续扩大,将近会增加3万片到4万片的规模。因为目前5nm的成本结构和目前的品质、良率看起来都是最佳的,所以很多客户要用。7nm产能利用率目前并不是很好,但接下来会有一些新的产品进到这里,例如苹果的一些新的芯片(芯智讯猜测应该是苹果自研的基带芯片)会开始用7nm制程去做,可能将会推升台积电的7nm产能利用率。

相比之下,三星晶圆代工业务2024年四季度来自7/5/4nm的营收占比为7%,预计到2027年占比将降低至6%;英特尔晶圆代工业务2024年四季度来自4/3nm的营收占比为5.5%,预计到2027年占比将提高至8%,Intel 18A的营收占比将小于1%。

AI为晶圆代工带来的新契机

从商业模式来看,随着人工智能时代的来临,为传统的晶圆代工生意模式带来了一些新的变化。

在传统的晶圆代工模式下,无晶圆厂的芯片设计公司,比如英伟达、AMD等,都是将芯片设计好之后,委托台积电等晶圆代工厂来进行制造。但是随着AI时代的来临,芯片变得越来越重要,因此吸引了一些云端服务厂商,比如亚马逊、谷歌、微软等纷纷开始来自研芯片。虽然这些云服务厂商很有钱,但是他们并不擅长社交芯片,因此会与一些芯片设计服务公司合作(比如博通、Marvell等),让他们来提供后端的设计服务,以及帮助他们去和晶圆代工厂拿资产能、做品控和整合供应链资源。

随着HBM的持续发展,特别是的进入到HBM4,其基础芯片将会改为采用逻辑制程,这就需要开始跟晶圆代工做整合,需要更先进的制程来满足客人定制化需求。

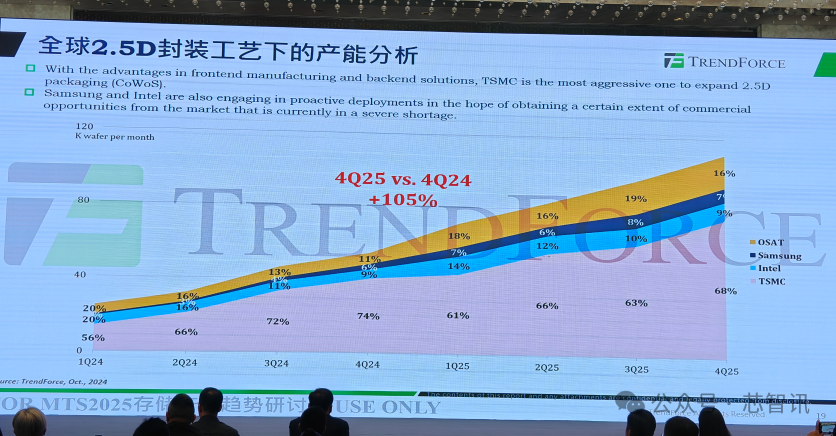

由于云端对于AI芯片的算力需求越来越大,同时还需要与HBM整合到一起,这也推动了对于先进封装需求。而目前主要也只有台积电、英特尔、三星等头部的晶圆代工大厂拥有完整的2.5D、3D先进封装工艺和产能。这也已经成为了他们的一大收入来源。这也是为什么台积电提出了“晶圆代工2.0”概念的原因。

以台积电目前正在持续扩产的2.5D的CoWoS先进封装技术来说,这是台积电的独有技术,目前其他厂商还无法复制。这样台积电可以为AI芯片客户做一条龙的服务,不仅是做芯片代工,它的封装测试也会一起做。

由于目前先进封装产能持续紧缺,导致台积电等厂商会释放部分的先进封装需求给到日月光等外部封测厂来做。此外,一些成熟制程或工艺不够先进的厂商也可以通过做silicon interposer(硅中介层)来分一杯羹。

TrendForce预计,到2025四季度全球的2.5D先进封装产能将同比增长105%,其中台积电的占比将高达68%,英特尔达9%,三星占比7%,其他的第三方封测厂商整体占比17%。

小结:

总结来看,与2024年一样,预计2025年的晶圆代工市场的最大增长动力仍将是AI芯片,但是只有英伟达、AMD等少数头部公司能够从中获利。另外还有一些 ASIC 的厂商,比如亚马逊、谷歌、Meta等大型的云服务厂商,他们通过自研芯片也将从中获利。

除了AI芯片厂商和云端服务业者的ASIC芯片外,随着HBM技术的发展,相关供应商厂商也开始寻求与晶圆代工厂合作制造定制化的HBM芯片。

从制程工艺来看,成熟制程的需求会持续增长,包括来自调整库存的汽车零组件需求。因为目前的库存水平处于比较安全的位置,当需求回暖,会推动库存水平整体向上提升。同样,随着AI的推动,对于先进制程的需求的也将持续增长。

在这些需求的推动之下,晶圆代工市场在未来几年也有望实现持续的增长。但是,由于各国斥巨资积极推动芯片本地化制造以及美国对于半导体出口管制政策的升级,将会导致各个地区的芯片制造及代工格局的改变。比如,根据预计美国在2027年先进制程的市场份额占比将会回升至21%。

先进封装厂商正在积极拓展 2.5D 的产能,也正在开发 3D 堆叠新工艺。但目前整个市场仍主要由台积电、英特尔、三星等头部代工厂所掌控。同时他们也在拓展业务的边界,与独立的先进封装厂竞争,比如台积电的提出了“晶圆代工2.0”概念。

另外就是 AI 智能手机和 AI PC,这部分要看未来如何定义它们,

其实泛指就是端侧 AI。现在说到 AI,大家都会想到 AI 的服务器,无论是它的推理还是训练,我们看到后面几年还会有端侧 AI,智能型手机和 PC 也是包含在里面的,端侧 AI 可能不会用先进的工艺,可以做小型的 AJ 晶片,每个地方都有机会用到,例如你今天种苹果,苹果长得漂不漂亮,全部可以用 AI 判定,减少很多人工的投入。

芯原推出基于FD-SOI工艺的无线IP平台,支持多样化物联网及消费电子应用

芯原推出基于FD-SOI工艺的无线IP平台,支持多样化物联网及消费电子应用 逆变器中应用PWM展频降低EMI的方式研究

逆变器中应用PWM展频降低EMI的方式研究 大V爆料:天玑9500 NPU上新IP,AI算力翻倍!

大V爆料:天玑9500 NPU上新IP,AI算力翻倍!

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论