近日,美国“实体清单”又新增了12家中国企业,其中便包括当前备受关注的半导体行业企业,国科微、国盾量子、新华三半导体等,实体清单事件本质上反映了芯片制造所需的设备、材料、零部件、设计工具、IP等仍然存在“卡脖子”环节。

事实上,美国政府已经对中企进行了多轮的实体清单限制,而被列入“实体清单”的主要影响是供应链限制。对于被列入清单的国内集成电路设计企业而言,一方面是美国EDA软件(如Synopsys、Cadence)、IP等供应商可能承受压力;另一方面,台积电等非美晶圆代工厂能否继续生产还要观察事态的发展。

如果某个实体在供应链上并不依赖美国设备、零部件、软件或技术,则列入“实体清单”对该实体的影响很小。反之,如果某实体在较大程度上依赖于美国供应链,则列入“实体清单”可能对其经营甚至存亡造成重大影响。

今天我们主要来梳理一下我国半导体行业的发展现状以及未来的发展逻辑。

一、半导体产业链解读

半导体产品主要分为集成电路、分立器件、传感器和光电子四大类。具体分产业链来看,可分为上游半导体支撑产业、中游半导体制造产业和下游半导体应用产业。

上游半导体支撑产业为半导体制造提供原材料与生产设备;中游半导体制造产业主要包括芯片设计、晶圆制造和封装测试行业;下游半导体产品终端在消费电子、工业电子、汽车电子、通信技术、大数据、云计算、人工智能、物联网、医疗、新能源等多个领域应用广泛。

其中,芯片制造作为半导体产业的重要环节,因此也决定了前道设备为集成电路制造投资的重中之重,主要涉及前道晶圆制造工艺和后道封装测试工艺,占集成电路产线投资约80%,且当制程到16/14nm时,设备投资占比将达85%,7nm及以下占比更高。

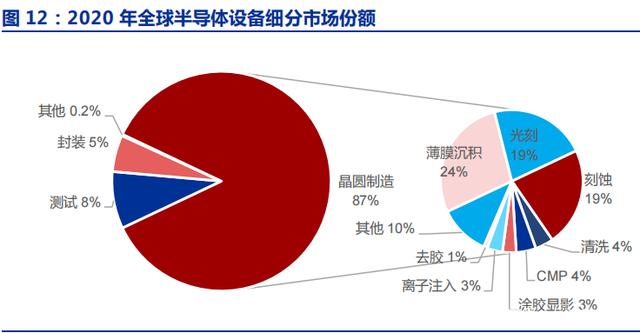

根据SEMI数据,2020年全球半导体设备销售额约712亿美元,其中前道晶圆制造设备销售额为612亿美元,占整体设备市场份额达87%;封装、测试设备销售额为98.5亿美元,占比为13%。

在前道晶圆制造设备中,薄膜沉积设备市场规模最大,销售额为172亿美元,占比约24%;刻蚀设备和光刻设备市场规模次之,分别为137亿美元和134亿美元,占比分别为19%和19%。

二、半导体行业发展现状

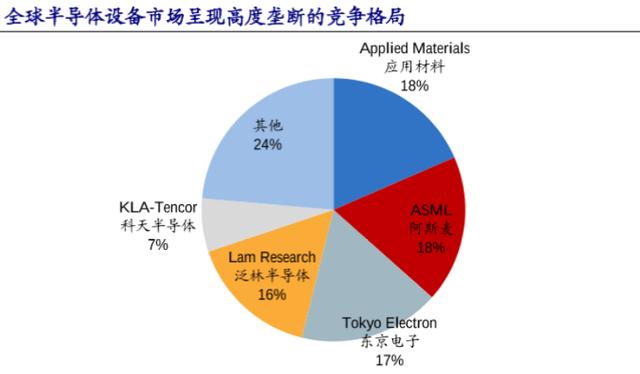

事实上,我国对于半导体设备自给率很低,全球半导体设备制造商主要集中在美国、日本、荷兰等国,呈高度集中格局。

以美国应用材料、荷兰阿斯麦、美国泛林集团、日本东电子、美国科磊等为代表的国际知名半导体设备企业起步较早,经过多年发展,凭借资金、技术、客户资源、品牌等方面的优势,占据了全球和中国大陆地区半导体设备市场的主要份额。

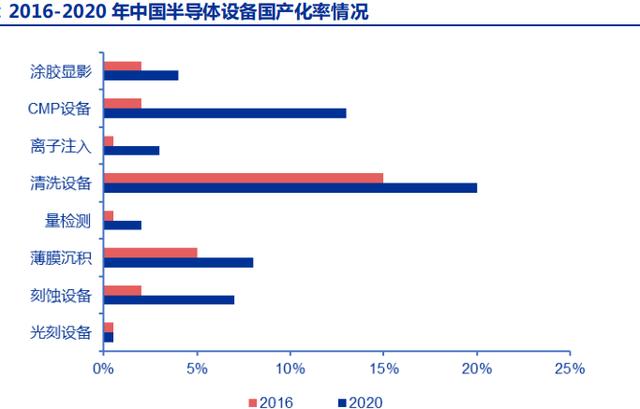

当前,国内设备厂商虽然已成功进入大多数半导体制造设备细分领域,但整体国产化率尚处于较低水平。

目前去胶设备在部分国内晶圆厂的采购中,国产化率已接近90%,是国产化率最高的半导体制造设备。

但清洗设备、薄膜沉积设备、机械抛光设备、涂胶显影设备和光刻设备国产化进展仍在逐步推进,国产化率最高不超过25%。

因此,我国半导体行业正经历着下游需要爆发带来的行业回暖以及国产替代机遇。

一方面,2019年在全球宏观经济和下游应用行业增速放缓的背景下,半导体行业景气度有所下降,销售降幅为12%,但2020年随着市场回暖,增速已回升至7.3%。

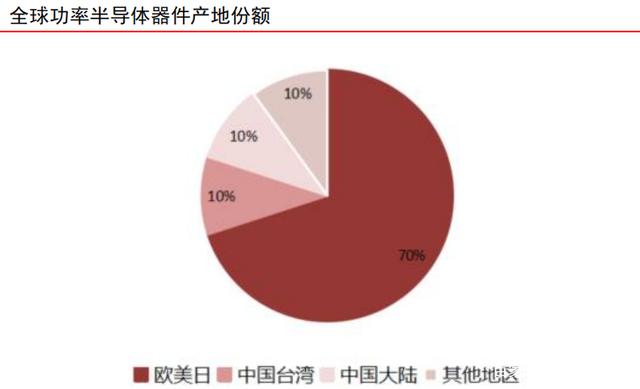

其中最为突出的是,受益下游消费电子、通讯行业和新能源汽车的快速发展,电力电子器件(又称功率半导体)市场高速增长,2021年全球半导体功率器件市场规模有望反弹至293.89亿美元,同比增长23.5%。

另外,中国不仅是全球最大的半导体进口国,更重要的是全球最大的半导体消费市场,我国半导体产业面临着较大的国产替代空间。

根据中国电子专用设备工业协会数据,2018年国产半导体设备自给率约为13%,其中集成电路设备,尤其是技术含量最高的前道设备自给率更低。因而,拉动半导体产业发展是我国推进技术创新的一大关键,未来中国半导体设备行业发展进程仍将提速。

三、从产业链角度来看半导体行业发展趋势

今年前三季度芯片设计、分立器件、半导体设备收入同比增速均在50%及以上,半导体封测、材料收入增速略低于三者,但也保持了25%以上的高增长;同时受益于缺货涨价,净利润增速普遍高于收入增速。

单三季度来看,各细分领域收入增速有所放缓,但分立器件、半导体设备同比增速仍在40%以上。

1、芯片设计:景气度持续高涨,业绩表现亮眼

2021年第三季度,芯片设计板块A股上市公司库存水位来到267.56亿元,同比增速达到40%,一方面受季节性备货因素影响,另一方面则是供需失衡,产能供应紧张但下游需求继续旺盛。

个股而言,韦尔股份、兆易创新、北京君正、紫光国微、卓胜微等芯片设计龙头均维持了业绩高速增长。

值得一提的是,芯片设计板块的研发费用率在2021年Q3达到14.28%,远远高于电子板块整体的5.54%。未来预计上游晶圆代工产能供应紧张态势短期内仍难完全缓解,芯片设计板块库存水位短期内仍将继续抬升或维持高位。

2021年11月30日,台湾晶圆代工大厂力积电召开法人说明会,董事长黄崇仁对认为,全球晶圆代工产能不足会持续到2022年之后。

2、分立器件:不止景气周期,关注产品结构升级

2020年下半年以来,由于下游汽车、消费电子等需求快速爆发,而上游8英寸晶圆产能扩充有限,功率半导体行业迎来缺芯涨价潮。

个股方面,士兰微、华润微、斯达半导、新洁能等公司均迎来业绩大幅释放。

未来,由于IGBT赛道前期受涨价影响小,且下游新能源汽车、光伏等依旧持续超预期,景气度最为确定。国内公司迎来加速国产替代,产品结构大为优化,下游市场将由消费级实现向工业级、车规级市场的逐渐突破。

3、半导体封测:景气度持续,龙头公司盈利能力持续提升

2020年下半年以来,受益于封测环节产能持续紧张,半导体封测厂商订单持续旺盛,封测厂商收入和盈利增长亮眼。

个股方面,长电科技、通富微电、华天科技等龙头封测厂前三季度归母净利润均实现了翻倍以上增长,第三季度随着国内封测产能供给紧张情况有所缓解,各公司环比增速有所放缓。

整体而言,国内龙头封测厂商长电科技、通富微电、华天科技、晶方科技等仍有望通过产能扩张、客户开拓和加码先进封装打开新的成长空间。

4、半导体设备:国产替代进程提速,四季度展望乐观

半导体设备板块自3Q20以来,连续5个季度实现高增长,但本轮景气度仍有望延续:一方面,缺芯态势下,各大晶圆厂扩产力度空前;另一方面,国际政治因素影响下,半导体设备国产化进程提速,以长江存储、中芯国际为代表的各大晶圆厂对国产设备支持力度加大。

个股方面,北方华创、中微公司为代表的设备龙头保持了稳健增长,而万业企业、至纯科技则正处于业务转型关键时点,相比国际巨头,国产半导体设备厂商营收规模仍旧较小,国产替代刚迎来加速放量的起步阶段,半导体设备仍有望作为Q4乃至明年的投资主线。

5、半导体材料:国产化进程加速,利润短期承压

得益于半导体行业景气度提升,再加之半导体材料国产替代愈演愈烈,2021年前三季度板块整体业绩也实现了较大提升。但由于上游化工原材料价格整体上涨、企业加大研发投入等因素,半导体材料板块盈利能力提升显著慢于营收规模提升。

个股方面,半导体材料龙头公司,诸如雅克科技、沪硅产业、彤程新材、晶瑞电材、鼎龙股份、金宏气体等均在其半导体材料业务取得较大突破,未来半导体材料板块龙头公司有望跟随国产晶圆厂扩产进程一同发展,实现快速成长。

四、总结一下

目前半导体行业发展虽然在一定程度上受到了国外供应链的限制,但同时国产替代进程提速,叠加下游新能源车、风电光伏、5G等产业发展预测,我们认为半导体行业发展状况仍然乐观,且处于起步阶段,如果说过去十年是消费电子的黄金十年,那么接下来则将是半导体的黄金十年。

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应 打破封锁?华为任正非的底气:芯片,干就完了!

打破封锁?华为任正非的底气:芯片,干就完了! 传英伟达再推特供中国AI芯片!售价将大幅低于H20

传英伟达再推特供中国AI芯片!售价将大幅低于H20  中国半导体突发重大并购:两大算力巨头“合体”

中国半导体突发重大并购:两大算力巨头“合体”

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论