在如今手机产业大兴,智能家居、人工智能、自动驾驶等行业前景光明而市场规模诱人的背景下,CMOS传感器市场正在快速成长。

最近,国产CMOS公司频频传来好消息。思特威推出了其首颗基于22nm工艺的50MP(5000万像素)超高分辨率1.0μm像素尺寸图像传感器新品SC550XS,像素尺寸仅为1.0μm;豪威科技在1月份宣布研发出全球最小的0.56μm像素技术。

CMOS领域上,中国一直在突破。

这个领域中国出货量第一?

CMOS芯片由感光像素单元和逻辑处理单元组成,前者将光信号转化为电信号,后者将电信号转化为数字信号。从摄像头的成本占比来看,图像传感器是成本占比最高的部分,占比达到52%,是影响成像的最核心要素之一。

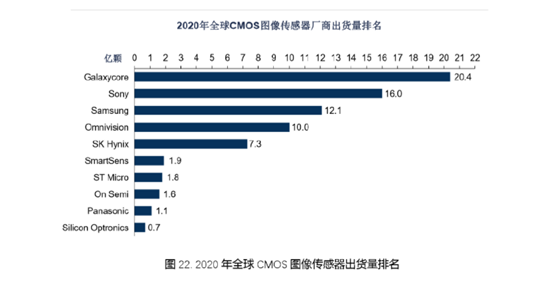

2020年,全球CMOS图像传感器出货量为77.2亿颗,按销售额计市场规模为179.1亿元。按出货量排名,全球前十家CMOS图像传感器企业中有三家中国企业,分别是格科微电子、豪威、思特威。而格科微出货量 20.4 亿颗,位列全球市场第一。

从出货量来看,已成为全球出货第一的格科微一处在相对优势的地位。这个成绩看似足够惊人,但赚的都是辛苦钱。

在图像传感器领域,CCD传感器最早出现在1990s年代,而CMOS的时代则是2000年前后才开启,之后才逐步在民用消费级产品领域取代CCD成为主流。由于我国早期错过了CCD 的机会,近几年发展的CMOS图像传感器在技术积累上,本土CIS厂商并不占优势。

从市占率来看,全球前十家企业占据94.2%的市场份额。前十家里的前三家,索尼、三星、豪威,就占据了接近80%的市场份额。虽然出货量世界第一,但在实际利润上,格科微依然排不上名号。

CMOS图像传感器技术主要存在高像素、高帧率、高成像效果(如高信噪比、低照度及动态环境感知等)这三个发展方向,其中总像素数为决定CMOS图像传感器成像质量最为关键的因素,是CMOS图像传感器性能的核心指标;在总像素数相同的前提下,其他参数对产品最终的成像效果起到了重要影响。

从全球图像传感器市场看,国内企业在低端产品份额领先,国外企业则占领高端市场。格科微的业务特色是CMOS 图像传感器+显示驱动芯片,其瞄准智能手机市场,主要是 800万像素以下产品。与索尼、三星动辄1亿、1.5亿像素的CMOS传感器相比处于弱势。

但在摄像头产业链节点中,图像传感器成本占比高、毛利率较高、且国产替代空间非常大。

电动汽车的兴起迎来CMOS第二春

车载摄像头是指安装在汽车上以实现各种功能的光学镜头,主要包括内视摄像头、后视摄像头、前置摄像头、侧视摄像头、环视摄像头等,主要应用于倒车影像(后视)和360度全景(环视)。

未来5年,随着新能源车的普及以及自动驾驶技术的发展,机构预测车载CIS销售额将以超33%的CAGR提升,而中国作为智能汽车最主要的制造及消费市场,其增速预计将快于全球。单车搭载摄像头数量提升将驱动CIS出货量增长,根据Yole预测,全球汽车摄像头搭载量有望从2019年1.6颗增长至2025年3.2颗。

汽车或将会成为继手机之后公司的第二大业务市场。

对于汽车市场,图像传感器市场的发展不只是来自车载摄像头数量增加,更得益于汽车越来越多地标配倒车影像以及自动驾驶普及进而对传感器的解析度提出的更高要求。

车载CIS市场中市场参与者较少,竞争格局属于少数玩家垄断的市场。根据2019年的数据,安森美占据龙头地位,市场占有率高达60%,而国产厂商豪威(韦尔半导体)在未来有赶超趋势。

豪威在2004年进入车载CIS市场,2005 年即开始量产第一颗车用图像传感器,历史积累深厚。

豪威在汽车 CIS 细分市场处于领先地位。目前豪威产品线齐全,旗下汽车CIS产品覆盖30万-830万像素产品线,能满足产品应用领域从传统的倒车雷达影像、行车记录仪扩展到电子后视镜、360度全景成像、高级驾驶辅助系统(ADAS)、驾驶员监控(DMS)等领域。

豪威公司在3月16日在互动平台表示,公司车载800万像素CIS已于2021年研发完成,目前产品已经实现量产交付,并已在较多车型方案上获得导入,数量及价值量稳步提升。

而老玩家索尼和三星则是车载CIS领域的后来者。索尼在2015年宣布进入车载CIS市场,三星则到2021年才进军车载CIS市场,明显起步较晚。

电动汽车的兴起带来了CIS的又一春,国产CIS厂商正抓住这个机会恣意生长。

传统优势业务手机CIS的发展

近年来手机创新逐渐放缓,但影像升级依旧是形成差异化的主赛道,而CIS是决定拍摄效果的核心零部件之一。

从“量”来看,短期内厂商三摄/四摄方案出现一定分化,单机搭载颗数保持提升。小米、OPPO、vivo等国产安卓品牌部分机型出现降规(四摄降三摄)趋势,但三摄及以上方案总体渗透率仍不断提升。

根据IDC数据,2020年至2021年全球智能手机单机平均搭载镜头颗数从3.43颗逐季度提升至3.6颗,保持稳定上升态势。

从“质”来看,大像面、高像素仍为提升拍照性能的主要因素。由于同等条件下CIS像素层面积越大,成像质量越好,因此大像面逐渐成为旗舰机型追求的方向。

许多安卓手机厂商开始追求应用成熟CMOS,使用已发布过一段时间的CMOS。例如,小米12/12X使用的索尼IMX766并非是最新款COMS,最早搭载的机型是2020年年末发布的OPPO Reno 5 Pro。

在格科微的业务发布会上,格科微也表示战略聚焦在手机CIS,手机部分2-5MP市占率达到7成左右,毛利率高、出货量大,目前公司手机CIS毛利在25%-30%。

但是,智能手机出货量放缓,且手机销量存在淡旺季。Omdia全球2021第二季度智能手机出货量数据显示,第二季度全球出货量前十手机厂商中,有七家厂商的出货量同比第一季度出现负增长。

中国CMOS破局之法

在CMOS领域,我国起步较晚,但相较于国际巨头,本土厂商更能够紧贴行业客户的需求,依托自主核心技术扩大市场份额并向中高端市场渗透。

思特威以安防应用作为市场切入点,以更高感度、更高信噪比、更高灵敏度、更优异低光照性能作为核心需求,在人工智能、智能感知和机器视觉等领域进行了布局。

凭借着背照式全局曝光技术和低照全彩的安防应用思特威电子快速抢占了全球安防监控CMOS图像传感器市场的头把交椅。自主研发的SmartPixel-2™技术,DSI像素技术的成像性能较第一代所采用的FSI技术具有显著提升,更是让灵敏度提升2倍,暗电流减少5倍,信噪比显著提升。

最近,思特威推出了其首颗基于22nm工艺的50MP(5000万像素)超高分辨率1.0μm像素尺寸图像传感器新品——SC550XS。新品采用先进的22nm HKMG Stack工艺制程,搭载思特威SmartClarity-2成像技术,以及SFCPixel与PixGain HDR专利技术,拥有出色的成像性能。

另外,格科微电子则一直深耕于手机。目前格科微主要提供QVGA(8万像素)至1300万像素的CMOS图像传感器和分辨率介于QQVGA到FHD之间的LCD驱动芯片,其产品主要应用于手机领域。

并且,格科微12英寸CIS集成电路特色工艺研发与产业化项目进展顺利,ASML光刻机等部分设备已如期进厂,预计该项目年底达到量产状态。

而比亚迪微电子则主要专注于智能穿戴及低像素市场。自主研发的一款1/15英寸8万像素的CMOS图像传感器,产品设计采用CMOS及2.5um 4T像素技术,实现最大输出为240×320,最大帧率为 30fps图像的功能。

自2020年4月推出以来,BF30A2销售量已遥遥领先,申请专利近60项,广泛覆盖手机、智能穿戴、医疗设备等多元化领域,在穿戴市场份额达85%。

2019年工信部就批准了核高基重大专项“8K超高清图像传感芯片及系统应用”,由长光辰芯领头,浙江华睿、深圳大疆等参与,研发具有完全自主知识产权的4K、8K高清CMOS芯片,力求打破日本的垄断。

在客户合作方面,国产CMOS厂商近两年在原有的欧美系主流汽车品牌合作基础上,大量地导入到了国内传统汽车品牌及造车新势力的方案中。

紧贴客户需求发挥自身优势,随着汽车行业新趋势的到来,随着汽车行业的新趋势的到来,国产替代和全球领先并进,CIS芯片有望迎来新格局。

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应

魔幻操作!台湾省将华为、中芯国际列入黑名单,外交部严正回应 打破封锁?华为任正非的底气:芯片,干就完了!

打破封锁?华为任正非的底气:芯片,干就完了! 传英伟达再推特供中国AI芯片!售价将大幅低于H20

传英伟达再推特供中国AI芯片!售价将大幅低于H20  中国半导体突发重大并购:两大算力巨头“合体”

中国半导体突发重大并购:两大算力巨头“合体”

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论