当下疫情的蔓延,对全球经济和社会已经产生了影响,4月13日,根据中国信通院数据显示,2020年3月,国内手机市场总体出货量2175.6万部,同比下降23.3%;2020年1-3月,国内手机市场总体出货量4895.3万部,同比下降36.4%。

中国是目前全球最 大的手机消费市场,芯谋研究首 席分析师顾文军指出,手机销量下滑,意味着疫情对终端市场的影响已现端倪,需求端的下降以及疫情的双重影响冲击产业链,打击厂商的信心与判断,虽然目前还未听说有手机芯片厂商出现大规模的砍单现象,但经济的下滑对后续也会存在很大影响,预计影响会在下半年体现。

手机市场疲软,相关芯片元器件厂商的业绩也不容乐观。此前芯谋研究曾就疫情发展做过半导体行业影响的分析。据悉,芯谋研究是全球首 家提出该观点的知名机构,也是中国半导体智库首 次在全球第 一个做出下降的预测。

芯谋研究表示,需求下降导致半导体产业缺乏重要源动力。同时,各大终端厂家拖迟或者取消了新产品的发布,本来就缺乏亮点的电子产业更是雪上加霜。预测疫情过后,不少国家会缩减用在工业上的支出,全球5G基站的建设也会放缓。需求端的下降,将导致2020年全球半导体产业下降7.34%到3913亿美元,这是全方面的衰减。此后,多家分析机构也提出类似的观点。

Gartner此前曾预测半导体行业今年将增长约12.5%,但现在表示市场将下降0.9%,变化幅度为13.4个百分点。Gartner表示,2020年半导体市场的整体收入将达到4,154亿美元,比最 初的预测减少550亿美元。

摩根大通原预期半导体市场今年仍可成长5%,考量库存去化,最 新预期降为衰退6%,扣除记忆体的减幅更达8.4%;晶圆出货预期持平。

IDC认为,2020年全球半导体市场收入同比下降6%,发生这种情况的可能性为54%。在这种情况下,供应链将在夏季开始复苏,届时隔离和旅行禁令将会放松。对全球半导体市场来说,这种情况下的影响将达258亿美元。

ICInsights连续两个月下调全球半导体市场销售额,一月份曾预测2020年同比增长8%至3848亿美元,到3月份下调为增长3%至3706亿美元;进入4月份,ICInsights再度下调,指出2020年将同比下降4%,为3458亿美元。

分析以上几家机构观点,大家不约而同指出2020年半导体市场收入将会下降。但各家预测下调幅度却有所不同。有保守者,也有激进者,其中最 为大胆的是芯谋研究,芯谋研究指出,2020年半导体行业收入将下降高达7.34%,倘若真如此,半导体产业的日子在2020年将转喜为悲,属实不好过。

事实上,各家预测机构并非纸上谈兵,目前种种迹来看,均不乐观。

半导体行业的2020

存储器未来不明

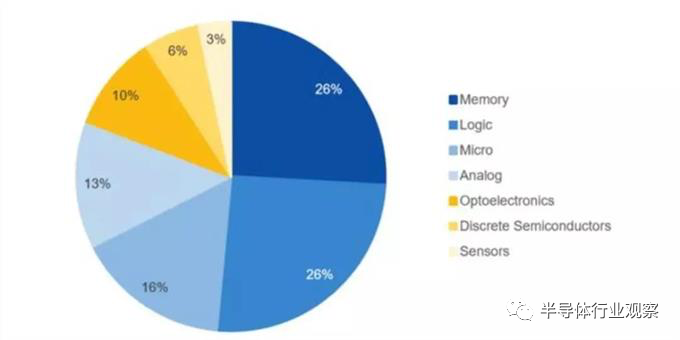

存储器是半导体产业中占比最 大的自行业,根据WSTS2019年11月估计数据,2019年全球半导体行业的整体规模在4000亿美元以上,存储器的市场规模超过1000亿,占比超过1/4。芯谋研究曾在分析中指出,虽然2019年全球半导体产业下降12.03%,但主要是因为存储器的暴跌引起的,可见其占据非常重要的位置。

2020年的存储器产业发展情形,犹如雾里看花,各家说法不一。Gartner表示,半导体存储器收入将在2020年占到全球半导体市场总收入的30%。预计2020年存储器市场总收入将达到1247亿美元,同比增长13.9%。

Gartner给出的理由是,存储器市场自2019年起出现长期严重供应短缺,使得存储器的定价保持稳定。因此其预计NAND闪存收入将在2020年增长40%。具体而言,由于工厂生产延迟和技术转型,2020年的NAND闪存供应量将保持在历史低位,但该市场需求将在2020年晚些时候有所下降。虽然2020年上半年的初始价格上涨了15.7%,但预计在下半年价格将下降9.4%。凭借其平均价格水平,NAND闪存仍将在今年实现收入增长。

另外,云服务提供商在2020年上半年的强劲需求将推高服务器动态随机存取存储器(DRAM)的价格和收入。但这一增长将被疲软的需求和智能手机市场价格的下跌所抵消。Gartner分析师预测,整个DRAM市场在2020年的收入将下降2.4%。

但同样,也有分析机构持不同观点,芯谋研究认为,存储器产业收入仍然会持续下滑。芯谋研究指出,韩国是存储器的主要产能地区,对终端电子产业有直接影响。韩国疫情进展会导致包括存储器在内的芯片产能以及价格的波动,对全球尤其是中国电子产业来说存在关键影响。

根据DRAMeXchange的数据显示,目前韩国三星和SK海力士是全球前两大DRAM内存厂商,2019年四季度市占率分别为45.1%和29.2%。与此同时,三星和SK海力士也是全球主要的闪存厂商,两家厂商在2019年四季度的市占率分别为35.5%和9.5%。而铠侠与西部数据的在2019年四季度闪存市场的市占率分别为18.7%和14.7%。

随着疫情扩散,日本的确诊人数也将持续上升。日本有铠侠(原东芝存储业务)和西部数据的存储厂,同时日本还是半导体原物料以及部分机台的生产重镇,如TEL、ShinEtsu与SUMCO等都在日本,都将对存储器产业造成一定影响。

有业内人士指出,中东、欧洲与美国疫情急速扩散,世界卫生组织(WHO)宣布全球经济将陷入系统性风险,存储器市场恐怕提前反转进入不景气周期。疫情将严重冲击经济与社会活动,进一步影响个人消费力道,而终端产品的出货下滑,势必将造成存储器需求同步下降。

因此,虽然存储已经形成涨价趋势,但由于疫情带来的需求下降以及供应链出货等问题,很难就此下定论存储器在2020年最 终会有怎样的发展结果。

低欲望的消费者

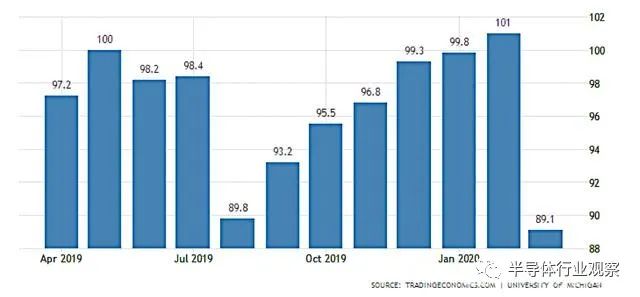

来自semiwiki的一篇文章指出,近日,密歇根大学(UniversityofMichigan)将美国消费者信心指数从2月份的95.9和101下修至2020年3月的89.1(见图2),这是自2016年10月以来的最 低水平,也是近半个世纪以来第四大单月降幅。

经济学界有一个很出名的“口红效应”,指在经济不景气的时候,人们对基本生活用品依然有强烈的消费欲望,但是会选择购买廉价的商品,以口红为代表的廉价商品,恰是这样一种对消费者有“安慰”作用的产品。

例如1929年大萧条时期,2008年经济危机时期,化妆品行业,文化艺术产品销量确实大幅逆势增长了,而大宗商品,房子,汽车,家电等行业销量就持续下滑。

这不仅仅是关乎普通消费者,所谓“牵一发动全身”,消费者呈现低欲望状态将会带来一系列影响。目前看来,全球各半导体供应商已经开始下调2020财年收益预期。

英飞凌科技(InfineonTechnologies)最 近撤销了其2020财年的收益预期,称目前无法可靠评估疫情对经济的影响,并导致“低可见度”。英飞凌在提到2020财年的下半年时表示,该公司将受到多个关键终端市场和地区的疫情控制措施中断所带来的负面经济后果的影响。市场研究人员预测,与2019年相比,所有主要市场的汽车生产和销售数量都将大幅下降,这是由供需冲击共同造成的:几家领 先的汽车原始设备制造商和一级供应商已宣布暂时关闭它们在欧洲和美国的生产设施。

其实这也是意料之中的事情,目前全球许多国家的封锁已经影响了供应链,半导体行业的盈利也会受到更长期的影响,这只是时间问题。早些时候,博通还撤销了其2020年的业绩预期,而应用材料(AppliedMaterials)、NXP半导体(NXPSemiconductor)和ONSemiconductor等公司都因为疫情的影响下调了季度收益预期。

电子行业呈现周期性

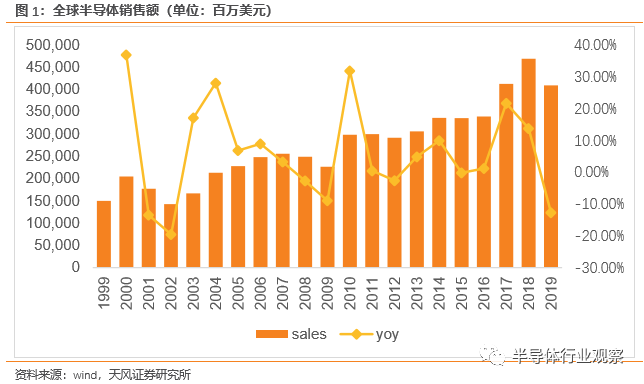

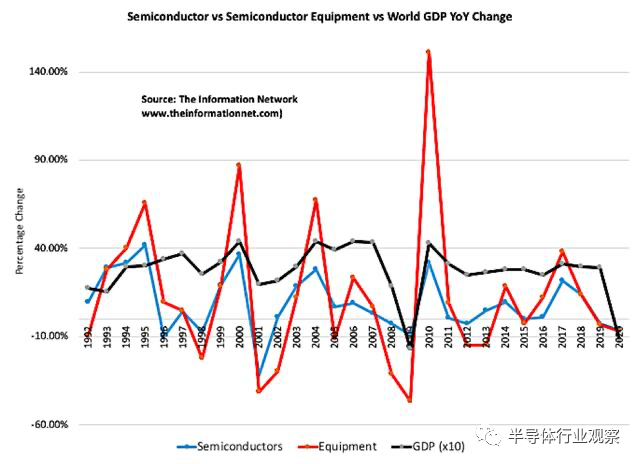

从长周期看,电子行业表现出周期规律,标准程度较高的通用元器件产品价格周期规律显著,产品的需求周期、产能周期、库存周期决定价格周期。全球半导体产业的景气度是全球电子产业的代表,从历年全球半导体销售额图形中可以看出,电子行业呈现明显的周期性。

有资料指出,GDP与半导体具有强关联性。因此,如果一个国家的经济状况良好(黑线处于上升曲线),那么我们经常会看到半导体收入也是上升曲线。反之亦然。如果经济状况良好,消费者就有余钱购买智能手机、汽车、电视等促进芯片销售的产品。

而根据近日世界贸易组织预测,今年全球的贸易额或下降13%—32%,在这种情况下,世界GDP可能会萎缩2.5%—8.8%。若真如世贸组织预测那样,无论是全球贸易额还是GDP的降幅都将超过2009年。

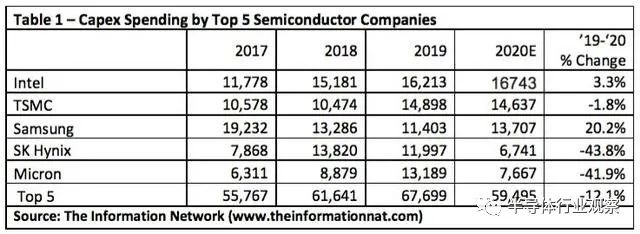

据TheInformationNetwork的数据显示,预计到2020年,这五大半导体公司的资本支出将减少12.1%,似乎也从另一方面印证了半导体行业将面临下滑的事实。

国内市场的危与机

在此次疫情中,中国疫情目前已呈现趋缓状态,冷静后思考疫情带来的影响,无疑是一把双面刃,存在挑战也有机遇。

日韩是中国半导体产业上紧密的合作伙伴,因此日韩的疫情进展对中国半导体产业有着直接且重要的影响。

承载了大量电子上游核心元器件及材料生产的日本企业在半导体材料研发方面深耕多年,技术已经达到炉火纯青的地步,在硅晶圆材料、光罩、靶材等重要的细分子领域所占份额都多达50%以上。材料仅有几个月的库存期,如果日本疫情恶化,国内各大制造厂会面临原材料短缺的严峻问题。

不过有报道指出,本疫情将加速中国半导体向上游渗透,某国内半导体材料厂高管表示,无论从2019年日本对韩国的半导体材料出口限令,还是此前西方对中国高端制造业的打压,包括本次疫情影响,都使得国内半导体行业开始重新考量采购和供应渠道。所以公司已经感受到国内企业对国产化迫切的需求远远超过以往。

事实上,从短期看,半导体材料仍旧难以替代。因为半导体材料产业的技术壁垒很高,每个细分领域的参与者均打造了一道道护城河。与业内的高端玩家相比,中国企业起步较晚,长期研发和市场积累不足,中国半导体材料企业与他们差距甚远。

不过国产替代取得了一定成绩,6寸以下硅片基本上可以实现国产替代,8寸硅片能实现少量出货,国内8寸的硅片生产厂商仅有少数几家厂商,但远没有满足国内市场,而12寸硅片基本上采用进口。

如前文所言,韩国是存储器的主要产能地区,韩国疫情爆发势必会导致包括存储器在内的芯片产能以及价格的波动,这对全球、尤其是中国电子产业来说是一个致命影响——众所周知,我国是一个芯片进口大国,特别是在存储芯片上对韩国进口依赖格外严重。

不过近来,紫光集团旗下长江存储宣布128层QLC3DNAND闪存研发成功,并已在多家控制器厂商SSD等终端存储产品上通过验证。这是全球首 款128层QLC规格的3DNAND闪存芯片,也是我国首 款128层3DNAND闪存芯片。长江存储预计,128层产品今年底到明年上半年量产,维持明年单月10万片产能目标不变。

在此之前,SK海力士、三星、美光等国际大厂去年陆续发布128层3DNAND产品,尽管起步晚于国际大厂,但长江存储发展迅速,技术水平已跻身全球第 一梯队。

目前,长江存储、长鑫存储、福建晋华等3家国内厂商正奋力追赶。随着量产的推进,我国依赖进口的局面有望得到缓解。长鑫存储和福建晋华主攻DRAM,前者去年9月宣布内存芯片自主制造项目投产。此消彼长之际,或是追上大厂的好时机。

对于国内芯片市场,华山资本管理合伙人陈大同曾指出,过去十几年,是国内半导体产业的春秋时代:独立发展,野蛮成长,丛林法则,优胜劣汰。“上千家创业公司,经过激烈竞争,有几十家公司脱颖而出;十几家公司年销售额过十亿,近百家销售额过亿。他们经过多年市场磨练,各自都有自己的绝招。”

陈大同还表示,“未来十年,则将进入战国时代,这是一个围绕龙头企业的新产业形态。”对此陈大同理解为,20~30家龙头企业,每个细分市场有1~3家,围绕每个龙头企业形成并购、整合平台。已经有独特技术和产品的初创公司成为大企业竞相并购的对象,大企业利用自己的聚到和品牌优势可以迅速打开市场,而被整合或并购成为初创公司投资人的主要推出渠道。最 终将形成类似硅谷的成熟的产业形态。此次疫情,或将会加速洗牌芯片市场。

芯谋研究在过去五年里,受地方政府邀请,先后参与了上海张江、上海临港、广东、武汉以及合肥、宁波、绍兴等地的半导体产业发展规划,为产业在全国各地的发展出谋划策,因此对于国内芯片市场将如何发展也具有一定见地。

芯谋研究指出,受此次疫情影响,许多半导体中小企业融资困难,呼吁政府的救助。但半导体产业本来就应该是集中、聚集、整合发展,无论技术创新还是产业带动,大多要靠龙头企业。所以危机也是对半导体企业的考核,更是产业自身优化的。因此政府政策支持更应聚焦有核心竞争力、经营稳定和有规模的企业,而不是“会哭的孩子有奶吃”。

目前中国的半导体市场大而复杂,咨询公司却不多,此前一直依赖外国研究机构,对于本土化研究难免有所疏漏,因此像芯谋研究这样更加贴近中国现状的中国本土咨询公司的地位将会越来越重要。

总结

目前,全球超过207个国家地区受疫情影响,确诊人数即将突破200万。突如其来的疫情,对全球经济产生了重大影响,短期之内,疫苗研发也需要一定的时间周期;人员隔离,仍然是当期防止疫情传播的有效方法,这导致全球经济被动按下了暂停键。

在此次疫情的冲击与退潮下,仿佛更能看清到底谁在裸泳。矽亚投资CEO张兰丁指出,疫情凸显了全球供应链的脆弱性,会加速“去全球化”的进程。虽然会在短时间内产生一定的冲击,但对于中国半导体产业来说,这未必不是一件好事。

Arm/西门子/SiPearl 等全球 CEO 空降深圳!11月25共议 AI 具身智能,席位告急

Arm/西门子/SiPearl 等全球 CEO 空降深圳!11月25共议 AI 具身智能,席位告急 索瑞达电子亮相深圳安博会,核心电感获行业青睐

索瑞达电子亮相深圳安博会,核心电感获行业青睐 解码2500亿产业集群:从物博会看懂无锡AIoT的雄心与路径

解码2500亿产业集群:从物博会看懂无锡AIoT的雄心与路径 在高密度高功率设计中采用Pickering公司新型静电屏蔽技术, 有效抑制噪声干扰

在高密度高功率设计中采用Pickering公司新型静电屏蔽技术, 有效抑制噪声干扰

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论