中国先进处理器制造工地

日前,日本晶圆大厂Sumco决定砍掉中国大陆厂商长江存储(原武汉新芯)的晶圆订单,优先供货给台积电、Intel、镁光等大厂。在日本Sumco优先供货美国、日本、中国台湾厂商的情况下,中国大陆长江存储有可能面临晶圆供应不足的局面。这对于力图在存储芯片上实现国产化替代的紫光集团来说,着实不是好消息。

日本皇太子德仁参观一家半导体公司

中国大陆12英寸晶圆严重依赖进口

近年来,中国大陆12英寸晶圆厂可谓遍地开花,内资和外资企业在中国大陆投入海量资金建设工厂。中芯国际在拿到大基金投资后扩建工厂,在北京和上海两地新建三条12英寸生产线。华力微电子也紧随其后,开建12英寸生产线,并计划在2020年前后掌握14nm制造工艺。紫光集团分别在南京和武汉投资上千亿元建设存储工厂。合肥也通过联合日本尔必达前社长坂本幸雄建设存储芯片工厂。

中国大陆12英寸晶圆厂

在境外企业中,台积电在南京独资195亿元建12英寸晶圆厂,并计划在2018年下半年开始量产16纳米制程。三星、Intel和SK海力士分别在西安、大连和无锡建设12英寸晶圆生产产线,主要用于生产包括3D NAND和DRAM在内的存储器产品。格罗方德在成都合资成立格芯开建工厂。联电在厦门成立联芯制造(厦门)有限公司,并计划导入28nm制造工艺。

在2016年,中国12英寸晶圆需求量为每月40多万片。在2017年,12英寸晶圆需求将突破每月60万片。随着上述晶圆厂相继投产,中国企业对晶圆的需求量将会猛增,预计到2020年超过每月100万片。然而全球晶圆供应基本被境外企业垄断——就在中国企业对晶圆需求量逐年增长的情况下,在晶圆供应链上却被外商卡住了脖子。这里说明一下,台积电、Intel这样的厂商本身并不生产晶圆,只是将晶圆加工成各种芯片,作为原材料的晶圆由信越、Sumco等厂商提供。

目前,全球晶圆前几大硅晶圆供应商分别是日本信越、日本Sumco,德国Siltronic、美国Sun Edison、韩国LG Siltron,市场份额分别为27%、26%、14%、11%、10%,5大巨头加起来的市场份额高达88%。

中国大陆厂家生产的主要是6英寸晶圆,8英寸晶圆自给率不到10%,12英寸晶圆自给率就更低了。因此,本次Sumco砍掉中国大陆存储长江存储的晶圆订单,是在供应链上受制于人的结果。

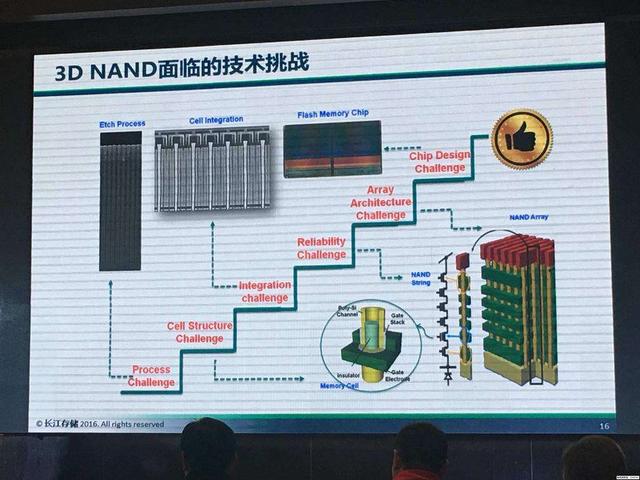

砍掉长江存储的订单主要是商业原因

目前,紫光旗下的长江存储已经研发出了国产32层堆栈的3DNANDFlash,预计2018年后量产。相比之下,三星等国外厂商已经实现了64层堆栈的3DNANDFlash。而且三星、SK海力士的存储芯片的市场份额非常大,可以凭借市场份额平摊成本。长江存储作为后来者,不仅要追赶技术差距,还要面临良率、成本方面的问题。

3D NAND面临的技术挑战图

因此,就目前来说,长江存储对国外三星、SK海力士、东芝、镁光等厂商是构不成威胁的。长江存储之所以被Sumco砍掉订单,主要还是因为商业上的原因。

在过去几年,全球晶圆总体上是供大于求的状态,比如2015年,全球晶圆供应商共生产了7600万片12英寸硅晶圆,但市场只消耗了5700万片。而随着激烈的市场竞争,硅晶圆供应商在经过一系列兼并后变成现在的5大厂商,加上最近全球硅晶圆缺货严重,使得Intel、东芝、台积电、镁光等大厂纷纷加价抢购晶圆(有小道消息称台积电加价10-15%抢订单)。相比之下,中国大陆的长江存储体量太小,订单量也小。对于供应商来说,自然是优先服务订单量更大的优质客户。在这种背景下,长江存储也只能靠边站了。

此外,去年10月以来的存储芯片大涨价也是日系供应商优先供应美国、日本、中国台湾厂商的原因之一。由于三星Note7接连自燃之后,存储芯片价格疯涨,3DNAND单片产值高达5000—6000美元,三星和SK海力士都从中受益良多——在三星Note7接连自燃,蒙受巨大损失的情况下,2016年四季度三星电子运营利润78亿美元,同比增长50%。SK海力士在2017年第一季度营收384亿人民币,同比增长72%,净利润达116亿人民币,同比增涨324%。在存储芯片价格疯涨,全球几大厂都在抢订单的情况下,弱势的长江存储更无力与国际大厂争夺产能。

实现晶圆自给需要时间

要实现硅晶圆国产化替代要有两个条件,一方面是需要海量资金,另一方面是突破专利壁垒。

就资金来说,建设一条月产20万片的12英寸抛光硅片生产线需要约4亿美元,而月产20万片的8英寸硅片生产线总投资约为2亿美元。因而除非国家投资,民间资本没有多少意愿进入这个行业。

就技术来说,国外晶圆供应商对相关工艺技术申请了大量专利进行保护,而且作为后来者,中国企业很难绕过这些专利壁垒。出于经济利益和政治因素,中国企业获得国外晶圆供应商技术授权的可能性微乎其微,这就加大了中国追赶的难度。

另外,中国大陆新兴晶圆供应商如何在激烈的商业竞争中生存也是一个问题,经过几十年的商业竞争,已经形成了几大公司垄断的格局。由于五大晶圆供应商占据优势地位,中国大陆企业即便实现技术突破也很难商业化。事实上,确实有企业或科研单位研发出了12英寸晶圆,但由于良率不高,而且无法通过产能平摊成本,导致在商业竞争中处于不利地位。中芯国际前创始人张汝京创办的上海新升半导体与日本信越、日本Sumco的差距还是比较大的。

有差距并非意味着只能永远受制于人,相对于一些半导体核心设备的制造,晶圆这类原材料制造的技术难度相对低一些,更多的问题在于绕开专利壁垒,做好商业化,并在激烈的市场竞争中生存下去。

在过去,由于台积电、Intel、GF、联电等厂商是晶圆供应商的大主顾,加上中国大陆中芯国际、华力微、武汉新芯这些厂商对晶圆的市场需求相对偏小,因而导致国外的晶圆供应商可以近水楼台先得月,而由于大陆市场需求小,导致在大陆鲜有人去做这个事情。但随着中国大陆大量工厂开建,对晶圆的市场需求迅速攀升,中国大陆的晶圆供应商会迎来一个发展的良机。

实现存储芯片逆袭任重道远

前不久,华为P10闹出闪存门事件,出现这种情况一方面固然有华为自身的因素,但也不乏华为在存储芯片上受制于人的因素。毕竟在NANDFlash市场被三星与东芝联合的Toggle DDR阵营和Intel与镁光为首的ONFI阵营把持的情况下,三星、东芝、闪迪、镁光、SK海力士等国外巨头占据80%以上的市场份额,在没有国内供应商可供选择,或者用来作为与国际大厂议价筹码的情况下,华为很难完全掌控存储芯片供应链。

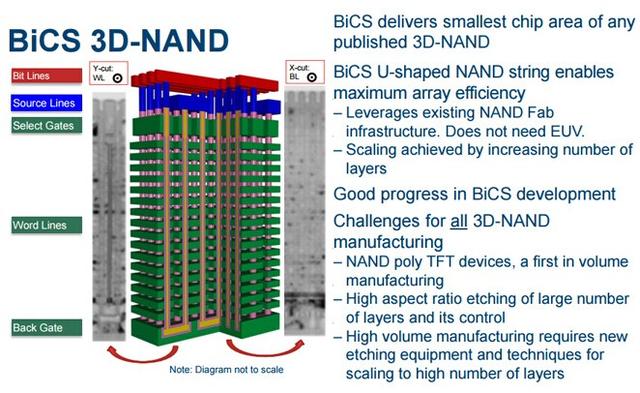

紫光集团在南京和武汉两笔千亿级投资让国人看到了在存储芯片上打破国际巨头垄断的希望。根据公开报道,高启全曾表示,长江存储将在2019年开始量产64层堆栈的3D NAND闪存,力争把与三星等大厂的差距缩短在2年以内。

3D NAND

不过,即便长江存储真的能够实现在2019年开始量产64层堆栈的3D NAND闪存,还要面对国外晶圆供应商断货的可能性。集成电路产业的产业链很长,涉及原材料、设备、设计、代工、封装、测试等方面,中国要想在存储芯片上不再受制于人,需要面对的不是三星、东芝、镁光、SK海力士几家公司,而是要击败美国主导的整个半导体产业分工体系。这个任务非常艰巨,任重道远。

观众火热报名中!同期活动亮点纷呈,ES SHOW 2025深圳元器件展10月28-30日邀你共鉴!

观众火热报名中!同期活动亮点纷呈,ES SHOW 2025深圳元器件展10月28-30日邀你共鉴! 品英Pickering为光电信息领域提供先进的开关、仿真方案和测试系统

品英Pickering为光电信息领域提供先进的开关、仿真方案和测试系统 品英Pickering公司仿真方案和测试系统满足航电设备可靠性和安全性等更高要求

品英Pickering公司仿真方案和测试系统满足航电设备可靠性和安全性等更高要求 台积电先进封装订单激增,消息称英伟达独揽七成产能

台积电先进封装订单激增,消息称英伟达独揽七成产能

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论