这个时间点我们讨论NorFlash行业趋势与全年景气度,一方面是Nor厂商二季度业绩即将公布,而相关公司一季度业绩没有充分反映行业变化;另一方面是相关标的与行业基本面也出现了变化(如Switch超预期大卖以及兆易创新收到证监会反馈意见等),同时我们调高AMOLED与TDDINor的需求拉动预期,详细测算供需缺口,以求对未来趋势定性、定量研究;

汽车电子与工控拉动行业趋势反转TDDI+AMOLED新需求锦上添花

1、汽车与工控拉动2016趋势反转

从各方面验证,2016年是NOR的拐点。首先,NOR市场为什么过去持续下跌?一方面是NAND由于更高的性价比在智能机领域替代NOR,另一方面是功能机出货持续下滑。但目前情况是NAND替换已经完成,在智能机应用稳定在ISP、TDDI、AMOLED等领域以及低端功能机,而功能机领域还有较大市场且增速的下滑也已经趋于平缓。根据Gartner,2016年功能机出货3.96亿部,同比增速-5.71%,远小于过去几年两位数以上的衰退,其背后原因是由于收入结构与人口结构等因素影响,仍有较多地区以功能机为主,根据PEW研究,东南亚、印度、非洲与日本(由于人口老龄化影响)智能手机普及率仅有20%、17%、10%与39%(全球平均水平是43%)。因此对于功能机,我们预计仍有3亿部左右的筑底市场存在,对应25%的下降空间,预计未来几年功能机下滑速度持续在10%以内。

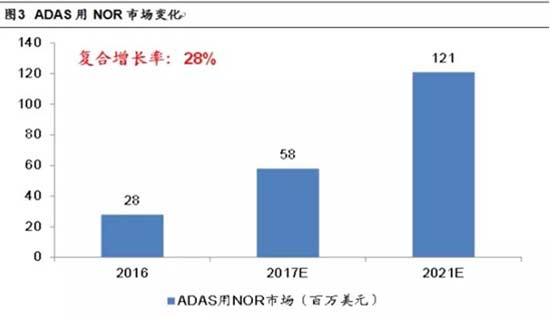

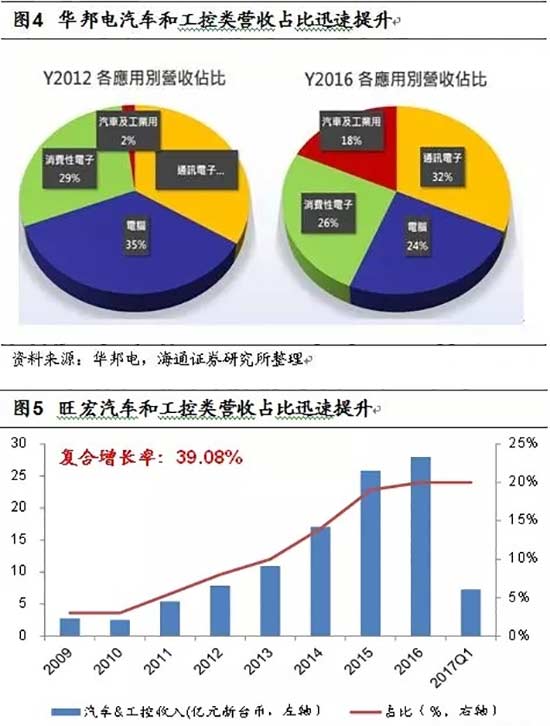

传统功能机市场下滑明显趋缓的同时,工控与汽车等新应用在强势崛起。华邦电汽车和工用占比从2012年2%迅速提升至2016年18%。而旺宏汽车和工控占比也从09年的不到3%一路提升至16年的20%,复合增长率达39.08%。而根据CYPRESS,专用于ADAS系统NOR市场也预计将从2016年的0.28亿美元增长至2021年的1.21亿美元,对应复合增长率28%。

2、调高TDDI+AMOLED需求拉动预期

AMOLED与TDDI对NORFlash需求拉动可能比我们预计的更乐观。

(a)AMOLED:由于亮度均匀性和残像是AMOLED两大难题(Mura),因此需要通过外部驱动电路感知像素的电学或光学特性然后进行补偿(De-mura),而由于De-mura编码整合进入驱动IC成本过高,因此需要外挂一颗8Mb(FullHD)或32Mb(QHD)的NORFlash,目前为三星供应NOR的主要为台资厂商旺宏和华邦电,而旺宏是苹果独家供应商,一颗单价约为0.2-0.5美元,我们测算17/18年新市场空间1.90/2.4亿美元。

(b)TDDI:TDII是将触控与显示驱动芯片集成。根据Synaptics,2017/2018年全球TDDI销量3.8/5.3亿颗,对应市场0.38/0.53亿美元。

(c)eflash渗透率:在我们原先假设中,考虑到eFlash(嵌入式NOR)是趋势,因此18/19/20年按照20%/50%/70%假设eflash占比,但由于面积和成本,以及高低压制程不兼容(eflash运行在12V,而驱动IC运行在28V)等因素,我们进一步调低eflash18/19/20比率至0%/5%/15%,同时假设17/18/19/20年NOR的平均价格涨幅为30%/10%/-10%/-10%,对应17/18/19/20年新增市场规模2.98/4.50/5.09/5.42亿美元(由于17年OLED用NOR一大增量来自于苹果新款手机,预计苹果机相对安卓机零部件价值量高,因此17年OLED用NOR相对16年实际提价假设43%)。

3、市场未来预计维持二位数增长

在传统应用下滑趋势减缓,汽车、工控、AMOLED与TDDI等新应用强势拉动的背景下,预计17~2020年NORFlash市场复合增长率15.74%,至2020年市场规模有望达到47.68亿美元。

中性预期下未来几年产能小幅稳健提升

从供给角度整体收缩,美光逐步退出市场,CYPRESS退出中低容量,台系与大陆厂商进行扩产。中性预期下我们预计17/18/19年全球NOR的产能在20.16/22.95/25.98万片/月,YOY分别为-5.81%/13.84%/13.22%。

美光已经停产其生产NOR的8寸产线,对应月产能2万片/月,而我们预计其另一条月产能1.2万片/月,生产汽车和工控产品的12寸线也有可能在未来几年退出。

另一方面,CYPRESS近期也宣布持续退出中低容量的NOR,转而专注汽车与工控领域。2017年的CYPRESS分析师见面会,CEOHassaneEl-Khoury声明公司NOR的目标是维持毛利率在50%,而传统应用毛利率普遍在25%左右(兆易创新存储部分2016年毛利率25%;旺宏2016年毛利率24%),因此公司将会专注于汽车与工控等高端市场。CYPRESS此前已经退出部分传统市场,对应8000万美元的市场规模,预计未来2-4年将会将其产能减少至50%以下。

根据TrendForce,2016年CYPRESS市占率25%,美光市占率18%,综合CYPRESS和美光信息,不考虑美光12寸线的退出,预计未来3-4年将会有12%~20%的供给空缺出现,且预计主要的产能收缩出现在头两年(尽管美光是出卖设备,但是预计如果是新的进入者接手设备,预计需要4年以上时间大规模达产,如果是市场传统玩家,也需要1年半以上时间)。

而另一方面,台湾和大陆预计未来将会持续扩产,抢占市场。根据华邦电、旺宏、力晶等,台系大厂未来几年都有明确的扩产计划,其中力晶甚至会逐步将LCD驱动IC转移至合肥厂生产,空余产能生产NOR,最高产能高达2.4万片/月(12寸)。

而对于大陆NOR扩产,我们持有谨慎关注态度,与竞争对手不同,大陆NOR生产主要由代工厂生产,而NOR一般是毛利率最低的产品,代工厂一般不会主动加大NOR的产能,另一方面NOR大厂武汉新芯上游硅片受到日系厂商限制,预计今明两年对大陆NOR总供给产生影响。因此,综合以上信息,假定不存在新的进入者,中性预期下我们预计17/18/19年全球NOR的产能在20.16/22.95/25.98万片/月,YOY分别为-5.81%/13.84%/13.22%。

供不应求可能成为常态,缺口有望维持至19年

1、17年缺口13.40%,且有拉大趋势

将2016年作为供求平衡年,设为基数100,综合供需两方面因素,未来几年NORFlash供不应求可能是一种常态,17年缺口预计13.40%,且有加大趋势。

2、大陆存储雄心勃勃,不容忽视的不确定性

与海外不同的是,大陆的NORFlash产业目前以Fabless为主,目前生产掌握在武汉新芯和中芯国际等晶圆厂手中,并且政府已经变成强势主导地位,一个可能的问题的是,国家平台(紫光系)或者地方平台(福建、合肥)未来是否会进入这个市场?倘若进入,对市场冲击几何?

我们的观点是预计国家或者地方平台不会进入该市场,即使进入,2020年前也可能不会改变供不应求的基本局面。首先,政府平台主要目标是在DRAM/NAND等主流市场实现国产替代,而不是进入大陆已经占有优势的NOR;其次,相对于动辄300亿美元的DRAM/NAND,NOR的市场太小了不足以容纳百亿美元以上投资的地方队和国家队,所以我们预计国家或地方平台不会进入该市场。倘若进入,预计19年大陆实现10万片/月的产能才能实现供求平衡,而16年产能45万片,17年由于硅片紧张预计产能收缩。因此我们认为即使考虑新的进入者或大陆扩产,在此情况下预计产能缺口仍将有望延续至2019年(对应于图9的虚线预测,19年达到平衡条件是大陆总产能达到9万片/月,预计对应17年~19年产能复合增长率69%)。

观众火热报名中!同期活动亮点纷呈,ES SHOW 2025深圳元器件展10月28-30日邀你共鉴!

观众火热报名中!同期活动亮点纷呈,ES SHOW 2025深圳元器件展10月28-30日邀你共鉴! 品英Pickering为光电信息领域提供先进的开关、仿真方案和测试系统

品英Pickering为光电信息领域提供先进的开关、仿真方案和测试系统 品英Pickering公司仿真方案和测试系统满足航电设备可靠性和安全性等更高要求

品英Pickering公司仿真方案和测试系统满足航电设备可靠性和安全性等更高要求 台积电先进封装订单激增,消息称英伟达独揽七成产能

台积电先进封装订单激增,消息称英伟达独揽七成产能

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论