你已经错过了舜宇光学低吸的机会,如今含泪看着其二十几倍的市净率望而却步,而现在你还要错过中芯国际吗?

智通财经APP观察到,今年以来,中芯国际的股价进行了较大幅度的局部调整,截止2017年8月11日,调整幅度达41%,不过近期该公司股价有触底回升的趋势,近半个月涨幅23.2%,已经成功突破120日均线价位,欲突破前技术压力位9.4港元,露出明显的圆弧形态。

实际上,近几年中芯国际的业绩表现是不错的,2016年度营收为29.14亿美元,同比增长30.31%,股东净利润3.77亿美元,同比增长48.62%,近两年该公司股东净利润平均增速超五成。而同样作为生产晶圆的华虹半导体,近两年无论从营收还是股东净利润上均比中芯国际逊色很多,但今年以来该公司股价却涨了31.1%。

若考虑到预期的影响,2017年上半年,中芯国际的营收增速为16.59%,也比华虹半导体收入增长高出5.14个百分点,而且中芯的营收体量是华虹的4.05倍。中芯国际看上去像是一只被错杀的股票,若投资者修正对该公司的业绩成长性认识,该公司股价有机会得到重新修正。

不过,中芯国际有什么筹码可以得到投资者的重新赏识呢?

28纳米的扩产计划,产销率提高是重点

智通财经APP了解到,中芯国际是中国内地最大的晶圆生产供应商,该公司晶圆产品客户领域主要有计算机类、消费品类以及通讯产品类,其中通讯及消费品类客户收入是该公司主要收入来源,2016年度这两类行业客户收入占比达86%。

值得注意的是,中芯国际上述两类客户收入增速非常快,2016年度通讯类客户收入同比增长达20.3%,消费类客户同比增长达37.5%。而华虹半导体客户收入却表现分化,2016年度该公司在通讯类客户收入同比下滑21.5%。而消费类客户收入则增长了30%。就市场竞争而言,中芯国际无疑挤占华虹的饭碗,从而进行市场扩张。

图片来源:中芯国际2016年年报

我们落实到具体产品上,在中芯国际的产品收录分布上,28纳米及40/45纳米无疑成为亮点,其中28纳米2016年收入占比由2015年的0.1%上升为1.6%,40/45纳米2016年收入占比由2015年的16%上升为22%,其他产品收入占比均呈现不同程度的下滑。数据决定决策的优化及方向问题,我们可以发现,中芯国际产能扩张往28纳米及40/45纳米的方向。

智通财经APP观察到,中芯国际在14纳米技术上尚处于研究开发阶段,而其生产28纳米及40/45纳米的载体放在中芯北方上。中芯北方是由中芯北京及北京工业发展投资等在2013年6月份合资成立,中芯北方专注28纳米、40/45纳米及更先进晶圆技术,目标产能达每月3.5万片晶圆,该项目计划投资额为35.9亿美元。

2016年5月份增资引入国集基金,2017年8月份,又一次增资,注册资本最初的12亿美元翻4倍至48亿美元,目标产能由每月3.5万片晶圆上升至7万片晶圆,计划投资总额增至72亿美元。

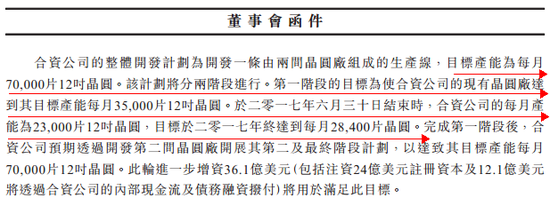

图片来源:中芯国际公告

值得注意的是,中芯北方已成功开展第一阶段生产,截止2017年上半年,该公司月产能23000片12寸晶圆,目标2017年年终达到每月28400片12寸晶圆,完成第一阶段后,该公司预计在明年或后年才能进行第二阶段扩产。而在产品销售方面,2017年上半年中芯国际的28纳米的产品收入是2016年整年度的1.92倍,占比由1.6%上升为5.8%。

兆易创新的12亿元的战略采购金额如何释放?

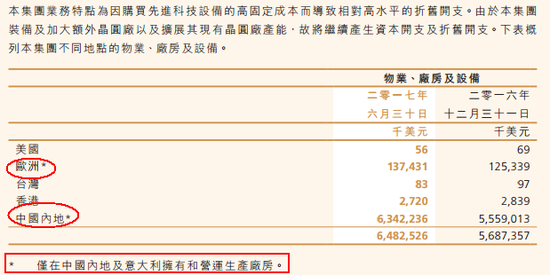

产能利用率是设备使用率的指标,但更为重要的是产能的销售程度,如果没有客户群体的消耗,过剩的产能只会带来存货成本。智通财经APP发现,中芯国际在欧洲潜在着巨大的市场,2016年度该公司收购意大利一个晶圆厂后,生产地分布在中国内地和欧洲,但目前的收入分布却主要在美国和中国,欧洲的市场占比没有优势体现。

图片来源:中芯国际2017年中报

不过如果顺延过去几年时间看,2016年美国区收入开始回升至2014年水平,而欧亚大陆2016年收入增长达54.4%,该收入增长主要由于欧洲的指纹识别客户起量很快,而今年该客户存在较大的存货调整,导致2017年上半欧亚区收入同比下滑。

中芯国际收购的意大利晶圆厂项目,该项目主要客户是一家美国领先的汽车电子芯片公司,该项目后期带来的收益具有可想空间。而中国区收入则一直领跑,近三年以复合增长率30.3%稳健增长。

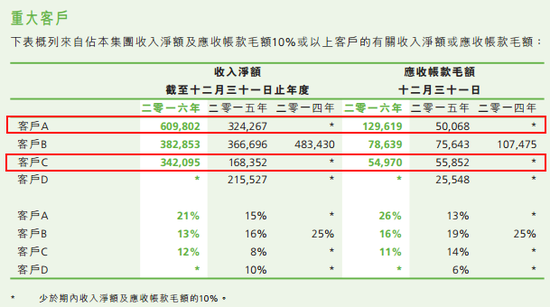

就中芯国际前五大客户而言,前三大客户较为稳定,其中,在2016年度该公司客户A的销售收入增长达88%,客户C销售收入增长达103%,前三大客户收入占比收入46%。中芯国际不存在单一客户风险以及客户集中度过高的问题,这也为其收入扩张带来一定的灵活性。

图片来源:中芯国际2016年年报

中芯国际的客户亮点在于中国区的主要客户兆易创新,兆易创新是A股公司,在2017年9月5日发布战略合作公告,在9月7日对上交所的回复函中提到了与中芯国际的战略合作关系。根据该战略合作内容,兆易创新将至2018年年底向中芯国际采购12亿元及以上晶圆,2019年后将另行协商。

智通财经APP观察到,兆易创新的该笔采购金额是其过去两年向中芯国际采购总额的2.06倍,而兆易创新则是中芯国际在中国内地的主要客户,2016年对中芯国际的采购金额占比20%。如果该战略合作落实到位,在未来两年内,至少在产能消耗上,对中芯国际有一个非常大的帮助,带动中芯国际的收入高增长。

现金流才是王道

2017年上半年,中芯国际的净利润下滑了33.32%,实际上,该利润折旧成分太大。智通财经APP发现,中芯国际历年的折旧与摊销金额很大,2016年度为7.299亿美元,是净利润的1.94倍,2017年年上半年为4.434亿美元,是净利润的4.18倍。折旧与摊销并不会导致现金流出,但会导致账面利润的减少。

值的注意的是,中芯国际一直重视研发开支,2017年上半年研发开支达2.19亿元,是股东净利润的2.07倍,以近年来的开支来看,该项目金额近乎和股东净利润相等。根据中芯国际2017年中报内容,该公司计划今年资本开支为23亿美元,主要用于28纳米在北京及深圳的扩产以及14纳米FinFET技术的研发,上半年已经用了15.087亿美元。

我们知道折旧与摊销需税前扣除,折旧与摊销的会计政策,灵活使用可以调节现金流状况,而研发费用可以起到税收优惠的作用,有的研发费用一半是免税的。如此说来,中芯国际的折旧摊销与研发费用为该公司节省很多现金流。

而现金流状况是一家公司发展的基础,也是定价的基础,中芯国际2016年度期末现金流达21.26亿美元,同比增长111.5%,近四年复合增长率达66.3%。2017年中芯国际上半年资本支出增加,现金流有所减少,期末现金流为8.76亿美元,其中投资现金流净额为-18.5亿美元。

即使投资支出增加,中芯国际的财务状况表现也并没糟糕,2017年上半年,该公司资产负债率为45%,流动比率为1.65倍。

综上内容,中芯国际未来有三大条件或者说筹码可能对股价上涨的催化剂:一是28纳米第一阶段扩产完成带来的产能增量;二是意大利项目预期的收益空间及欧洲区主要客户存货调整后收入的释放;三是因兆易创新战略采购订单导致收入的增加。当然,稳健的财务状况是中芯国际收入的基础,该公司产能利用率或是产销率后期也有可能行情的爆点。

观众火热报名中!同期活动亮点纷呈,ES SHOW 2025深圳元器件展10月28-30日邀你共鉴!

观众火热报名中!同期活动亮点纷呈,ES SHOW 2025深圳元器件展10月28-30日邀你共鉴! 品英Pickering为光电信息领域提供先进的开关、仿真方案和测试系统

品英Pickering为光电信息领域提供先进的开关、仿真方案和测试系统 品英Pickering公司仿真方案和测试系统满足航电设备可靠性和安全性等更高要求

品英Pickering公司仿真方案和测试系统满足航电设备可靠性和安全性等更高要求 台积电先进封装订单激增,消息称英伟达独揽七成产能

台积电先进封装订单激增,消息称英伟达独揽七成产能

慧聪电子网微信公众号

慧聪电子网微信公众号

慧聪电子网微信视频号

慧聪电子网微信视频号

精彩评论